"Nous disions le mois dernier qu’il fallait s’attendre à l’arrivée d’orages, le premier de la saison a bien eu lieu. Reste à savoir s’il est annonciateur d’une tempête." (crédit : Skeeze / Pixabay)

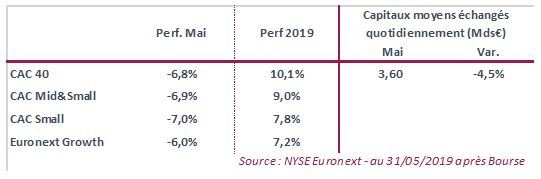

Parfois les dictons ont du bon, si l'on peut dire… Le mois dernier nous insistions sur le fait que nous rentrions dans une période rarement facile pour les marchés et cela s'est produit. Ce mois de mai est le plus mauvais mois depuis octobre 2018 pour le CAC 40 et décembre 2018 pour les Small. Sur les 7 dernières années, c'est la seconde plus forte baisse mensuelle après août 2015 pour le CAC 40. Pour le CAC Small c'est la 4e plus mauvaise performance en 7 ans. En lisant ceci on se dit que cela a été un mois très douloureux et pourtant nous avons le sentiment qu'il est passé comme une lettre à la Poste… Après ce n'est que notre sentiment.

De manière plus prosaïque, qu'est-ce qui a pu déclencher ce mouvement baissier ? Comme souvent, notre ami Donald qui continue de se chamailler avec la Chine mais cette fois il a ajouté un peu de piment avec la même envie d'en découdre avec le Mexique. Peut-être que le fait que le décalage horaire soit moindre facilite un second bras de fer, sans parler du rapport de force sans commune mesure.

Bref, cet élément continue de trotter dans les têtes car cela finira vraiment par avoir des conséquences sur l'économie mondiale ce qui n'est jamais bon pour les marchés. Autre élément qui est probablement venu perturber l'indice parisien, les craintes autour de la dette italienne mais aussi la démission de Thérésa May qui peut faire craindre un Brexit sans accord. Aussi, et malgré des T1 plutôt de bonne facture, on sent que l'on commence à se poser des questions sur la santé à venir de l'économie mondiale. Pour preuve, le mouvement d'écrasement des taux souverains à 10 ans. Les investisseurs recommencent à placer leurs liquidités à taux négatifs i.e. ils paient pour prêter.

Ce signal n'est jamais très bon car il traduit un vrai questionnement. Ainsi, quand vous mélangez un climat légèrement tendu avec des marchés qui jusque-là avaient très très bien performés et que vous saupoudrez cela du fameux dicton « sell in may and go away » vous obtenez un des pires mois en termes de performance boursière.

Performances des indices

(source : GreenSome Finance - Nyse Euronext)

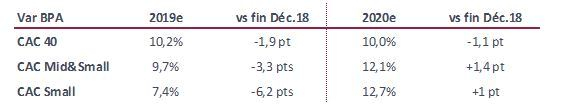

Consensus

L'ajustement à la baisse des prévisions de progression des bénéfices par action se poursuit pour le CAC Mid&Small et le CAC Small alors que l'on observe un rebond par rapport au mois dernier sur le CAC 40 (+1,9 point). Ce phénomène, pour ce qui concerne le CAC 40, est suffisamment rare pour le noter. On reste donc assez proche des attentes émises fin 2018 alors que pour le CAC Small nous nous en sommes bien éloignés.

Que peut-on déduire de cela ? A vrai dire pour le moment pas grand-chose si ce n'est que les publications du T1 globalement de bonne facture ont certainement rassuré. Ensuite, le suivi moindre du CAC Small (36.3% des valeurs non suivies) par rapport au CAC Mid & Small (28,5% des valeurs non suivies), sans parler du CAC 40 (suivi à 100%) induit plus de volatilité dans les estimations. Après, pour nous répéter, il nous semble plus sain que la correction ait déjà été amorcée cela rendra la chute moins douloureuse.

Estimations de variation des bénéfices par action

(Source : InFront)

Valorisation

Les choses bougent assez peu en termes de ratios avec un CAC 40 qui demeure assez loin de ses ratios historiques moyens et des indices Small qui semblent à leur prix. Cet élément allié au fait que le marché privilégie la liquidité plaide pour la poursuite d'une surperformance du CAC par rapport aux Small. Sinon le mois dernier nous évoquions le fait que la présence des Biotechs et Medtechs dans les indices Small puissent fausser les ratios. Après retraitement, il ressort que leur impact est minime car ces valeurs représentent moins de 10% des indices. Aussi, les niveaux affichés actuellement semblent véritablement révéler qu'une surcote structurelle s'est installée en faveur du CAC 40.

Valorisation des indices

(Source : InFront)

Conclusion

Nous disions le mois dernier qu'il fallait s'attendre à l'arrivée d'orages, le premier de la saison a bien eu lieu. Reste à savoir s'il est annonciateur d'une tempête.

Bien malin serait celui qui pourrait en être certain mais les signaux ne cessent de passer à l'orange, voire au rouge. Reste la question du « quand ». Certains vous diront que la bascule en taux négatif sur certains emprunts souverains est généralement favorable pendant un certain temps aux actions car un moment il faut tout de même que l'argent rapporte. En effet, nous avons déjà vu ce phénomène mais nous étions nettement moins avancés dans le cycle économique. Cette fois nous nous rapprochons véritablement de la fin du cycle haussier. Aussi, oui d'un point de vue macro-économique nous avons encore une petite année avant que tout ne passe dans le rouge, selon nous. Mais, d'un point de vue Actions, le risque semble plus proche car les marchés aiment à dire qu'ils ont 12-18 mois d'avance sur la vraie économie.

Maintenant que cela est dit, qu'en déduire ? Notre esprit grincheux irait dans le sens de faire preuve d'encore plus de prudence et de laisser passer l'été. Il y a plus d'éléments pour que les marchés ne baissent qu'il y en a pour qu'ils montent et l'on sait que la période estivale réserve souvent de mauvaises surprises. Par ailleurs, comme nous l'évoquions le mois dernier, le marché des introductions est atone en Europe et particulièrement sur Paris ce qui n'est jamais bon car cela traduit un appétit au risque plus que mesuré de la part des investisseurs. Les penseurs positifs vous diront qu'en revanche aux USA il ne cesse de battre de records. Pourquoi une telle différence ? Tout simplement car nous ne sommes pas dans le même monde. Le marché Européen ne verra jamais venir les « monstres » que le marché américain accueille car il n'a pas les mêmes investisseurs. C'est ainsi… Il convient donc d'éviter toute comparaison à ce niveau.

A notre niveau et en ce qui nous concerne, le marché européen et plus particulièrement le marché parisien sont plus des marchés de « petites » introductions et là il n'y a plus personne. Quand on se croise dans les couloirs on parle de 2020 car il est entendu que 2019 est fini de ce point de vue. Alors oui en 2020 nous devrions voir le marché du primaire revenir mais à la condition que le secondaire fasse une vraie pause pour offrir plus de levier. Et il faudra venir avec certainement un nouveau profil de sociétés ou du moins un profil de sociétés moins enclin à décevoir immédiatement.

Enfin et pour finir notre digression, un autre élément nous inquiète pouvant aller dans le sens d'une correction à venir… Les objectifs de cours des valeurs suivies par rapport à leur prix actuel. Trouver des potentiels supérieurs à 50% est monnaie courante, il n'y a qu'à voir le panel des sociétés que nous suivons. Alors certes nous sommes loin d'être exhaustifs mais globalement nous observons ce phénomène sur une grande partie des valeurs suivies. Qu'en déduire ? Que nous sommes trop optimistes dans nos prévisions car nous ne prenons pas en compte le ralentissement à venir, que les primes de risques appliquées sont trop faibles ou les deux. Bref, observer de telles différences quand on s'approche d'une fin de cycle n'est jamais bon signe.

Arnaud Riverain, associé gérant, GreenSome Finance

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer