dt expert

2022 aura été une année très particulière pour les marchés, presque inédite : entre conflit géopolitique ukrainien, crise énergétique qui en a découlé, et explosion de l'inflation, le cru 2022 a donc été marqué d'une pierre noire, évitant de justesse le spectre de la récession. Dans un tel contexte, et de manière assez logique, certains secteurs ont pu tirer leur épingle du jeu, tandis que la plupart d'entre eux aura particulièrement souffert.

Quel est donc le bilan sectoriel de cette année passée ? Quelles éventuelles conclusions peut-on en tirer ? Peut-il y avoir des rattrapages, sinon des arbitrages à venir en fonction ? Enfin, au sein même de chaque secteur, y a-t-il une approche top-down qui puisse être intéressante au cas par cas ?

Préambule : qu'est-ce que l'approche top-down ?

L'approche top-down est une méthode d'analyse des marchés financiers qui commence par une analyse macroéconomique globale pour identifier les tendances et les opportunités de placement potentielles, avant de descendre vers une analyse plus spécifique des secteurs et des actions individuelles.

En d'autres termes, l'approche top-down commence par une analyse de l'environnement économique et politique global, tels que les tendances des taux d'intérêt, les niveaux d'inflation, les conditions géopolitiques, etc. Cette analyse globale aide les investisseurs à identifier les secteurs de l'économie qui sont les plus susceptibles de connaître une croissance ou une sous-performance, et à ajuster leur portefeuille en conséquence.

Une fois que les tendances macroéconomiques ont été identifiées, les investisseurs passent ensuite à une analyse plus détaillée des secteurs et des entreprises qui sont susceptibles de profiter de ces tendances. Cette approche permet aux investisseurs de se concentrer sur les entreprises qui ont un avantage concurrentiel dans les secteurs qui devraient connaître une croissance, et d'éviter les entreprises qui sont susceptibles de subir des difficultés.

En somme, l'approche top-down est une méthode d'analyse qui permet de prendre en compte les tendances macroéconomiques globales pour orienter les décisions d'investissement, et ensuite de se concentrer sur les secteurs et les entreprises qui ont le potentiel de bénéficier de ces tendances.

Quels sont les grands « gagnants » de 2022 ?

- STOXX600 Oil & Gas

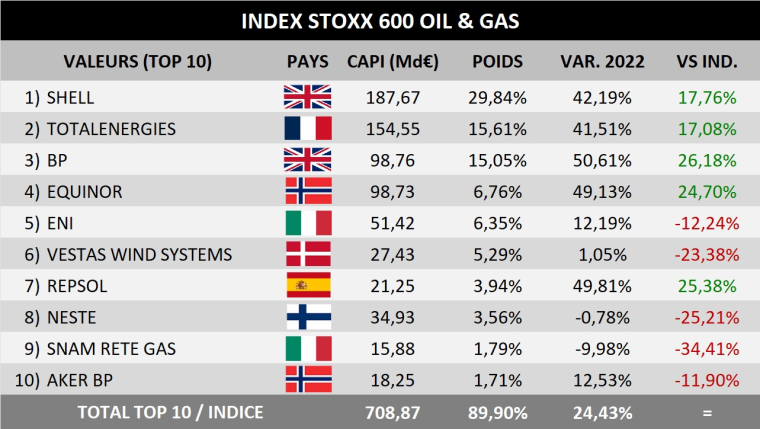

Sans surprise le grand gagnant de l'année 2022 est le secteur de l'énergie. On a pu voir l'indice STOXX600 Oil & Gas faire une performance annuelle de +24,43% et l'ETF de valeurs américaines XLE croitre de plus de 60% sur cette même année. Avec la guerre en Ukraine et les embargos sur le gaz russe qu'elle a provoqué, les prix ont en effet flambé au grand bonheur de la plupart des entreprises du secteur, qui ont donc bénéficié de la crise structurelle sur les matières premières en générales, et l'énergie en particulier.

Ainsi, les meilleurs élèves de 2022 avec des performances au-dessus des +40% annuelles auront été le britannique BP, l'espagnol le néerlandais Shell ou encore le français TotalEnergies qui a publié des résultats exceptionnels dans lesquels on peut voir un revenu total de 250 milliards d'euros et un bénéfice net de plus de 20 milliards d'euros pour une croissance respective de 60,39% et 43,99%.

dt expert

A contre-courant, l'italien Snam termine en lanterne rouge du top 10 du secteur avec une contreperformance d'environ -10%. Mauvaises notes également pour le finlandais Neste et le danois Vestas Wind Systems qui sous-performent le STOXX600 Oil & Gas de près de 25% alors que la Snam affiche un bilan de -35% contre son indice de référence.

D'un point de vue technique, le graphe du secteur STOXX600 Oil & Gas fait face à une configuration assez saturée, avec une zone de résistance importante sous les 30 qui lui a valu le début d'une forte correction. Celle-ci devrait se poursuivre sur l'année 2023. Au cas par cas, nous trouvons la même configuration (i.e. forte accélération, puis début de correction abrupte) sur les titres Shell, TotalEnergies, BP, Eni et Repsol. Aker subit pour sa part une consolidation bien plus marquée, et à moindre titre, les nordiques Equinor et Neste qui affichent une plus ample phase de correction que leurs acolytes. Pour finir, les deux titres sur lesquels la configuration paraît aujourd'hui plus solide sont le danois Vestas Wind, qui a mieux résisté à la tempête, et l'italien Snam, soit deux des plus grosses contreperformances 2022 qui profitent donc en ce premier trimestre 2023 d'un rattrapage.

- STOXX600 Health Care

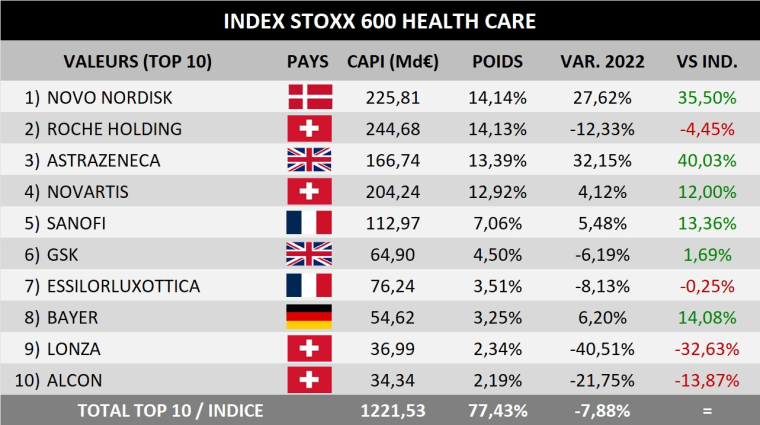

Malgré une performance négative sur l'année écoulée, le secteur de la santé est parmi ceux qui ont le mieux résisté avec un bilan de -7,88% pour le STOXX600 Health Care , indice dans lequel on peut trouver des valeurs aux performances très nuancées et dispersées. Cette bonne résistance du secteur s'explique par plusieurs facteurs : en premier lieu, de par son côté défensif qui a donc « profité » d'une année 2022 difficile ; en second lieu, à travers les belles surperformances de deux de ses têtes d'affiche, à savoir le danois Novo Nordisk, qui s'est adjugé une hausse annuelle de 27,62%, notamment grâce à l'augmentation de son chiffre d'affaires de 26% surtout aux Etats-Unis où les ventes sont croissantes et ont augmenté de 22%) et aux blockbusters que sont les traitements contre le diabète et l'obésité, mais également le britannique AstraZeneca qui a pris 32,15% porté par une augmentation du CA de 24% (à taux de change constant) et par l'annonce de la phase de test 3 pour 30 traitements « dont 10 ont le potentiel de générer des ventes record de plus d'un milliard de dollars ».

Les mauvais élèves de l'exercice 2022 étant surtout le trio suisse composé de Roche Holding (-12,33%), Alcon (-21,75%) et surtout Lonza (-40,51%) qui auront donc nettement pesé sur l'indice l'année dernière.

dt expert

D'un point de vue technique, le graphe du secteur STOXX600 Health Care a vu une année 2022 en dents de scie, sans véritable tendance après avoir pourtant affiché un nouveau record historique. La configuration actuelle reste positive, avec de belles perspectives haussières à venir. Au cas par cas, à l'image de l'essence même du secteur, les configurations sont très variées et inégales. Le cador danois Novo Nordisk affichant toujours de nouveaux records au sain d'une phase d'appréciation continue depuis 2016 tandis que son acolyte suisse Roche subit une chute sans appel depuis fin novembre dernier, affichant une perte de près de 33%. Graphiquement, les plus fragiles sont le suisse Alcon et surtout le britannique GSK, dont la phase corrective ne semble pas terminée. Sanofi , Novartis, AstraZeneca et Lonza devraient maintenir un biais haussier pour le moment.

Et du côté des grands « perdants » de 2022 ?

- STOXX600 Real Estate

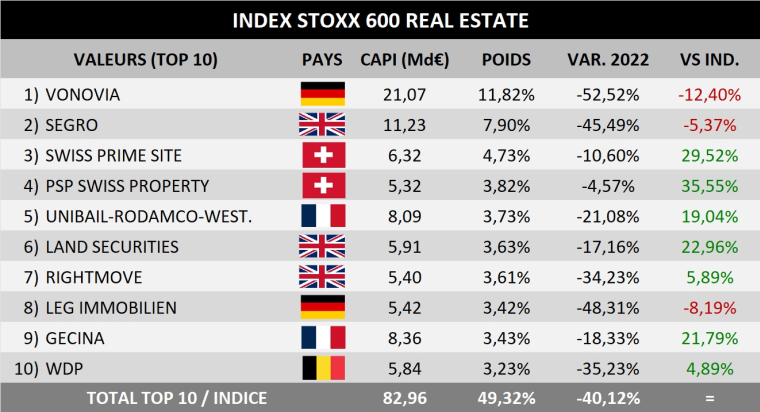

A contrario, certains secteurs sont plus exposés aux conséquences du ralentissement économique à cause de la hausse des taux dans l'union européenne et du fait de leur caractère non indispensable. C'est-à-dire que dès lors que les acteurs économiques font face à des difficultés économiques ils coupent leur consommation de biens relatifs à ces industries. Parmi ces industries, les plus impactées ont été l'immobilier et les télécommunications. En effet, en 2022 l'indice STOXX600 Real Estate a perdu 40,12% de sa valeur ainsi que l'ETF XLRE qui a lui perdu 27,2%.

Si aucune des valeurs du top 10 de l'indice n'est parvenue à clôturer l'année dans le vert, on remarquera toutefois que 7 d'entre elles ont fait mieux que leur indice de référence. Celui-ci ayant été particulièrement plombé par la contreperformance de son top 2, à savoir l'allemand Vonovia (-52,52%) et le britannique Segro (-45,49%). On notera également que les deux valeurs françaises de l'indice, URX et Gecina , ont chacune réussi à surperformer leur indice d'environ 20%, tout en affichant un bilan annuel difficile.

dt expert

D'un point de vue technique, le graphe du Stoxx600 Real Estate s'est trouvé confronté à une très nette zone de résistance horizontale autour des 200 points, zone qui a stoppé les velléités haussières entre mars 2015 et novembre 2021, avant de donner suite à une chute en ligne droite jusqu'au seuil psychologique des 100 points. Tout va donc se jouer désormais sur ce support qui, s'il venait à céder, engendrera alors un nouveau potentiel de baisse important.

Au cas par cas, là encore, les configurations sont très variées. Les titres semblant être encore les plus solides graphiquement sont donc le duo britannique Land Securities et RightMove, et, à moindre titre, le français Gecina. Les outsiders étant le français URW, le suisse PSP et le belge WDP. En revanche, des titres tels que Vonovia, Swiss Prime ou surtout Leg Immobilien restent techniquement très fragiles.

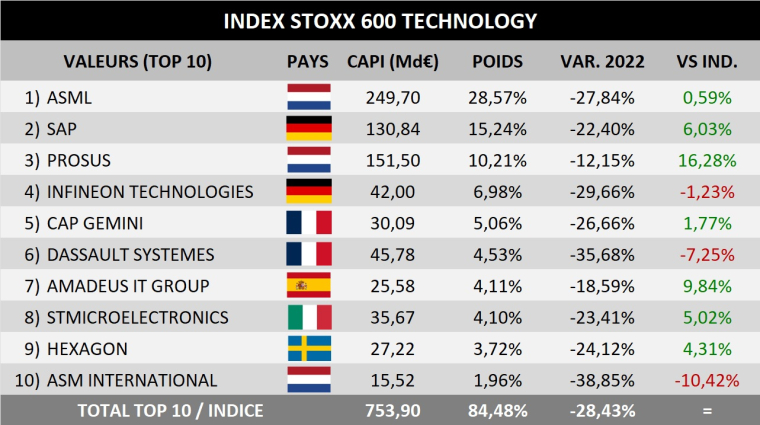

- STOXX600 Technology

Autre secteur à avoir particulièrement souffert en 2022, le fameux secteur technologique. Avec un Nasdaq en baisse de plus de 30%, c'est naturellement que le STOXX600 Technology affiche un recul de 28,43% sur l'année. Cette baisse s'explique par la montée de l'inflation et la réaction de la Fed qui a dû envisager une remontée de ses taux d'intérêt pour contrer le mouvement inflationniste et tenter d'échapper à la récession.

Ce secteur a beaucoup souffert également de la pénurie de semiconducteurs, de la crise énergétique et aussi des tensions entre la Chine et Taïwan (supporté par les Etats-Unis). Le secteur des technologies a particulièrement été impacté outre-Atlantique où on a vu des ETF de renom tels que l'Ivesco QQQ perdre 32,69% ou encore le VanHeck Semiconductor perdre quant à lui, 34,28%. Certaines valeurs reines du Nasdaq témoignent de la faiblesse du secteur, à l'image du trio Tesla , Meta et Netflix qui ont perdu chacune entre 50 et 60% de leur valeur sur 2022.

On sait en effet que les valeurs « tech » sont plus sensibles à la remontée des taux, et si l'Europe n'a pas subi le même revers que les Etats-Unis, on retrouve tout de même des chutes de 38,85% pour le néerlandais ASM International, de 35,68% pour le français Dassault Systèmes et de 29,66% pour l'allemand Infineon, ces trois titres ayant été les seuls à sous-performer leur indice de référence. Bien qu'aucun titre n'ait pu conclure l'année au-dessus des -10%, certains ont mieux tenu, à l'image du néerlandais Prosus (-12,15%) ou de l'espagnol Amadeus (-18,59%).

dt expert

D'un point de vue graphique, le Stoxx600 Technology ressemble logiquement au Nasdaq, avec notamment une hausse continue pendant plus de 10 ans depuis 2009, avant la correction de 2022. En revanche, l'indice a rebondi plus tôt, touchant un point bas mi-octobre. Depuis, les cours ont repris plus de 40%, et la configuration semble pouvoir rester positive pour le moment.

Au cas par cas, on remarque rapidement qu'une majeure partie des valeurs a un graphique similaire à celui de l'indice, comme ASML, SAP, Infineon ou encore Hexagon et ASM International. Cependant, il y a des exceptions, STMicroelectronics fait partie de celles-ci. En effet, en regardant son graphique, on s'aperçoit vite que la valeur n'a pas été impactée par la baisse dans le secteur technologique et nous montre une croissance verticale sans trop de pauses et donc un prix assez congestionné. A l'inverse, il semblerait que des valeurs soient en retard comme Prosus ou Dassault Systèmes qui semblent avoir fini leur correction mais ne sont pas encore reparties à la hausse.

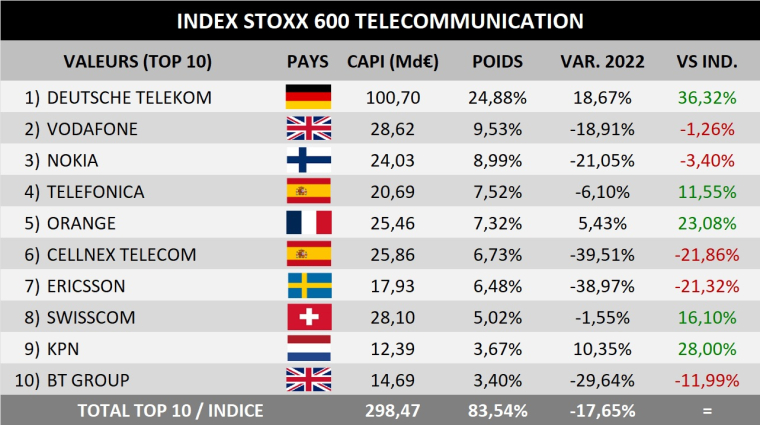

- STOXX600 Telecoms

Le secteur des télécommunications – pourtant réputé comme étant défensif – a, quant à lui, été un peu moins impacté en Europe avec une de baisse de « seulement » 17,65% pour le STOXX600 Telecoms . Aux États-Unis en revanche, la chute a été bien plus violente pour l'ETF XLC qui a perdu 39,3% sur l'année.

Encore une fois les performances entre les différentes valeurs sont très nuancées. Il sera toutefois intéressant de relever que les performances des valeurs majeures de l'indice traduisent en partie la situation économique de leur pays. En effet, dans les pays où le taux d'inflation a très fortement augmenté (donc une baisse du pouvoir d'achat des consommateurs) les titres des entreprises ont subi de lourdes pertes, et inversement. Aisni, des pays comme la Suède ou le Royaume-Uni qui ont fait face à des taux d'inflation élevés (12,3% et 11,1% respectivement au pic) ont vu leurs grandes entreprises de télécommunications telles qu'Ericsson (-38,97%), BT Groupe (-29,64%) ou Vodafone (-18,91%) subir de lourdes pertes. En parallèle, dans les pays qui ont subi une inflation que l'on pourrait qualifier de « modéré » par rapport aux pays précédemment évoqués, comme la France, la Suisse ou les Pays-Bas, on retrouve des entreprises moins impactées que les autres. Ainsi on a vu le titre Swisscom se dévaluer de seulement 1,55% mais on a également vu les titres Orange et KPN croitre de 5,43% et 10,35%.

dt expert

D'un point de vue technique, l'indice Stoxx600 Telecoms a subi une année 2022 difficile, mais profite d'un très net rebond sur ce premier trimestre 2023. Rebond qui fait désormais face à une résistance dont le test sera crucial pour la suite des événements à court terme.

Au cas par cas là encore, situation très hétérogène. Tandis en effet que la star du secteur, l'allemand Deutsche Telekom, a poursuivi son ascension en atteignant encore de nouveaux plus-hauts ou que ses acolytes le suisse Swisscom, l'espagnol Telefonica, le français Orange voire le néerlandais KPN et le franco-finlandais Nokia sont restés relativement solides, d'autres titres restent sensiblement fragiles, à l'image du britannique Vodafone ou du suédois Ericsson. Enfin, on observera de jolis rebond sur l'espagnol Cellnex et le britannique BT Group.

Quels sont les perspectives pour 2023 ?

Au vu de la situation économique mondiale qui ne s'est guère amélioré et au vu du fait que la guerre en Ukraine n'est pas sur le point de se terminer d'ici peu, il est plus que probable que les perspectives des marchés en 2023 soient similaires à 2022 pour les différentes industries.

- Secteur de l'énergie

La situation géopolitique mondiale autour du conflit en Ukraine ne changeant pas et les embargos sur le pétrole et le gaz russe se faisant de plus en plus nombreux, il est très probable que les tensions énergétiques se maintiennent, voire, se renforcent sur 2023 (au grand bonheur des entreprises du milieu). Cependant malgré une tendance globalement haussière pour ce secteur, il est bon de noter que les matières premières énergétiques risquent de connaitre un léger repli sur le premier semestre 2023 avec l'arrivée des températures plus clémentes. Une autre phase de hausse est envisageable sur le troisième et quatrième semestres de 2023 si les tensions autour de l'énergie russe restent les mêmes.

Il est donc fort possible que l'on voit des entreprises européennes telles que TotalEnergies, Repsol, Shell ou encore Eni afficher des résultats exceptionnels à la fin de l'année 2023.

- Secteurs des biens de consommation, immobilier et télécoms

La situation économique reste toujours tendue en Europe et aux États-Unis avec une inflation qui semble persistante et des banques centrales qui attendent les prochains indicateurs économiques pour donner leurs feuilles de route pour 2023. Ces résultats tant attendus sont cruciaux pour pouvoir établir un horizon ou du moins pouvoir commencer à l'imaginer.

Une chose reste sûre cependant : la situation économique d'un grand nombre de consommateurs a fortement été impacté et qu'ils ne consomment plus de la même façon. En d'autres termes, ils se serrent la ceinture. C'est donc sans surprise que l'on peut s'attendre à ce que les entreprises proposant des biens ou des services non essentiels se voient également impactées par cette baisse globale de la consommation. On avait pu voir sur l'année 2022 en comparaison à novembre 2021, la consommation de produits alimentaires baisser de 7% et la consommation de bien fabriqués également baisser de 1% en France. Il est donc fort probable de voir la consommation continuer de chuter en 2023 si la situation économique reste dans le rouge, mais il est probable que la baisse de la consommation soit moins forte que l'année précédente du fait de l'adaptation des comportements de consommation et des alternatives mises en place par les banques centrales pour contrer l'inflation.

- Secteur technologique

Après avoir surperformé en 2020 et 2021 grâce à la pandémie, les entreprises du secteur ont subi un lourd revers de médaille en 2022, sous le spectre de l'inflation grandissante. Elles font face à de nouveaux défis techniques et stratégiques et devront adapter leurs systèmes de fonctionnement pour pouvoir continuer à dégager des marges suffisamment importantes, malgré la baisse de la demande. On a déjà pu voir des entreprises tel que Meta ou Twitter commencé à (ré)agir, en « restructurant » la masse salariale pour utiliser davantage de systèmes d'automatisation des tâches.

Par-delà la tension économique actuelle vient s'ajouter la pression sociale et écologique. De nombreux gouvernements poussent de plus en plus les entreprises à être plus transparentes vis-à-vis de leur empreinte carbone et de leurs montages juridiques et financiers. Les entreprises du secteur technologique qui seront gagnantes en 2023 seront donc celles qui se seront le mieux acclimatées à cet environnement incertain et aux enjeux actuels.

En guise de conclusion…

L'approche sectorielle, naturellement très connue des analystes financiers, permet d'avoir une autre perspective des marchés actions, à travers un spectre plus fondamental, tout en offrant de nombreux avantages : en effet, comme la tendance des « bluechips » d'un indice peut donner une idée de la tendance de l'indice lui-même, la tendance des secteurs peut permettre d'avoir une température globale de la situation des indices nationaux. Par ailleurs, l'approche top-down au sein même de chaque indice sectoriel peut à la fois donner des indications sur la tendance du secteur, mais également savoir sur quelles valeurs se positionner plus facilement. En ça, l'analyse technique est un outil très efficace qui vient donc parachever l'approche « en entonnoir ».

Réalisé par Mathias Ramoin avec l'aide de Marc Dagher

Article initialement publié sur DT Expert

4 commentaires

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer