En Europe, il est probable que l'effort de réarmement va être très significatif, de l'ordre de 0,5 à 1% du PIB pour la plupart des pays, ce qui va creuser les déficits et les besoins de financement. (Crédits: Adobe Stock)

Quels risques pèsent sur l'année 2025 ? Dans la sphère réelle, en Europe, le risque de déception sur la croissance, voire de récession, nous semble élevé. Dans la sphère financière, aux USA, c'est la tension sur les taux qui constitue selon nous un risque important. Nous identifions 5 raisons principales qui nous font craindre le maintien des taux obligataires américains au niveau actuel, voir leur hausse et en tous cas leur forte volatilité l'année prochaine.

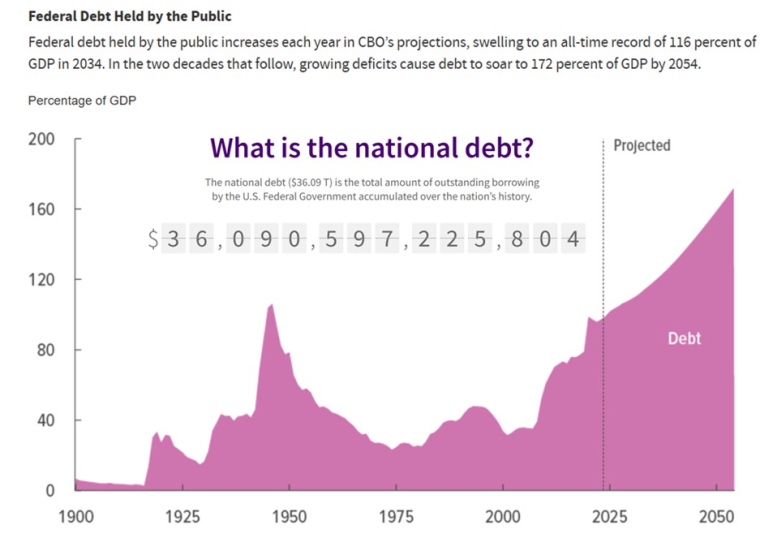

Raison n°1 : les déficits publics et les besoins de financement associés demeurent considérables aux USA. La hausse des droits de douane ne compensera pas la baisse des impôts payés par les entreprises américaines et les ménages. Le Congressional Budget Office, qui établit et met à jours des prévisions à long terme pour l'économie américaine et les finances publiques, ne s'y trompe pas : il prévoit que la dette publique des USA va continuer à fortement progresser, jusqu'à atteindre plus de 170% du PIB d'ici 30 ans…A cette date, elle ne sera pas soutenable…

Source: CBO, The Budget and Economic Outlook: 2024 to 2034, February 2024

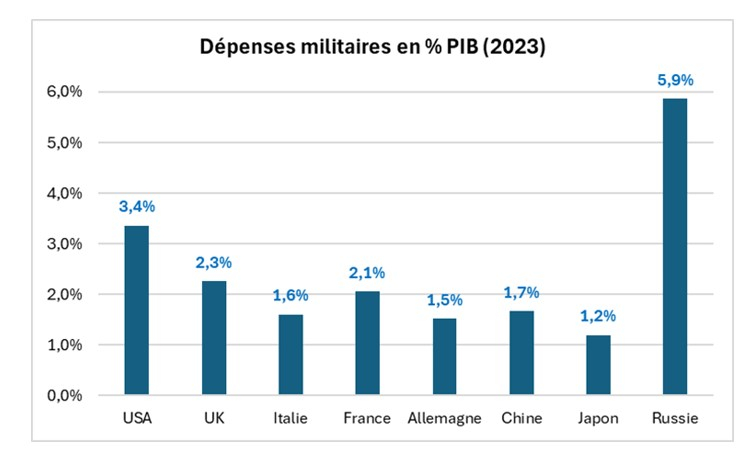

En Europe, il est probable que l'effort de réarmement va être très significatif, de l'ordre de 0,5 à 1% du PIB pour la plupart des pays, ce qui va creuser les déficits et les besoins de financement. Il est vrai que les dépenses militaires sont actuellement limitées, relativement aux dépenses américaines…

Source : SIPRI

Comme le nouveau Président Trump veut « faire payer aux européens » leur protection militaire, les européens n'auront guère le choix : soit reprendre en main leur sécurité extérieure, soit contribuer à l'effort américain…Dans les deux cas, il faudra payer.

Raison n°2 : La Chine, la Russie et de nombreux pays émergents ne financent plus les USA. Au lieu d'acheter des bons du trésor américain, ils préfèrent acheter du l'or ou du bitcoin . Cela représente un tarissement des sources de financement du Trésor américain…et une possible hausse des taux.

Raison n°3 : l'inflation sous-jacente demeure significativement supérieure à la cible des 2% de la Fed. Il apparait que l'adoption de mesures protectionnistes et la hausse des droits de douane annoncées par le Candidat Trump se traduira forcément par un effet inflationniste sur les prix à la consommation. Il sera probablement moins important que ce que montrent des calculs simples, mais cet élément va clairement dans le sens d'une hausse des prix. Cet argument vient renforcer les forces séculaires qui militent pour le maintien d'une certaine inflation aux USA : l'inflation « core », déterminée en dehors de ses composantes les plus volatiles, est de ce point de vue très explicite ; elle atteint actuellement 3,3%, vs 2,6% pour l'inflation totale……

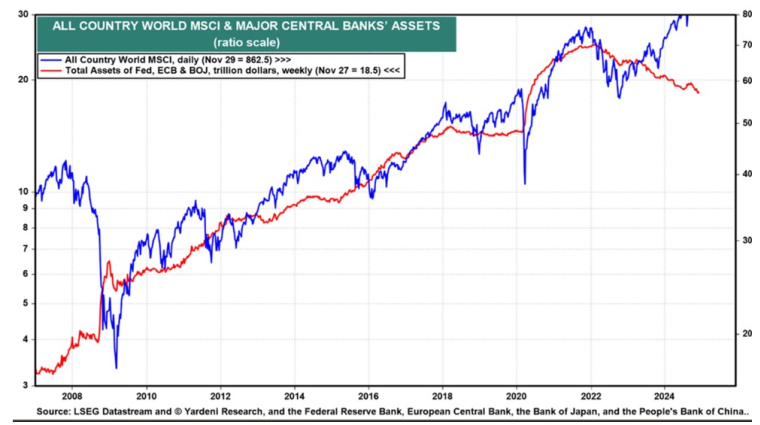

Raison n°4 : Les grandes banques centrales continuent leur « Quantitative tightening » Alors qu'elles ont commencé un cycle de baisse de leurs taux monétaires, les principales banques centrales continuent à réduire leur bilan, elles continuent leur « Quantatative Tigntening ». Cela veut dire qu'elles vendent sur le marché les obligations et produits financiers qu'elles ont acquis pendant leurs Quantitative Easing, quand leur intervention était nécessaire, en période de crise. Cette pompe à liquidité remet sur le marché des actifs, ce qui contribue au maintien des taux à leur niveau actuel, voire à leur progression. Le graphique ci-dessous montre la corrélation qui existe entre les actifs détenus par les grandes banques centrales (USA, Europe, Japon) et le cours de l'indice mondial des actions (MSCI «The World Index»), ainsi que le divorce observé depuis près de 3 ans…

Source : yardeni.com

Raison n°5 : La montée en puissance des crypto actifs et la confrontation entre Donald Trump et Jerome Powell Le nouveau Président des USA est favorable au développement des crypto actifs, et notamment du Bitcoin. Or, la Banque Centrale des USA ne partage pas cette position. La confrontation entre Donald Trump et Jerome Powell parait inéluctable. En cas d'alignement de la Fed sur les positions de l'administration Trump, elle pourrait se décrédibiliser. Même si le stock des cryptoactifs est aujourd'hui faible (2.000 Mds$ pour le Bitcoin) par rapport à la dette américaines (plus de 36.000 Mds$), on peut imaginer que les cryptos actifs concurrencent les obligations du trésor américain…

Pour toutes ces raisons, nous pensons que les taux obligataires américains vont rester tendus en 2025, et qu'ils pourraient même se rapprocher de ce qui est considéré comme la ligne rouge à ne pas dépasser : 5%. Wall Street ne résisterait pas à ce niveau.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer