Le niveau des marchés financiers n'a jamais été aussi haut depuis 10 ans. Une performance historique qui pourrait bien se traduire par l'atteinte d'un haut de cycle financier.

On considère qu'il existe plusieurs cycles : le cycle de la psychologie, le cycle des bénéfices, le cycle technique et le cycle de la liquidité.

L'avancement du cycle se mesure à l'aune de la psychologie des acteurs du marché. Sir Templeton, le fondateur de la société de gestion de portefeuille qui porte toujours son nom, l'avait compris en écrivant : « Les marchés haussiers naissent dans le pessimisme , grandissent dans le scepticisme , mûrissent dans l' optimisme et meurent dans l' euphorie . »

Peut-on aujourd'hui parler d'euphorie en ce qui concerne la psychologie des marchés financiers ?

Aux Etats-Unis, nous pensons effectivement observer un tel mouvement. La manière dont le marché se focalise sur les bonnes nouvelles, tout en faisant abstraction des mauvaises, est caractéristique d'une période euphorique. Par exemple, l'accession au pouvoir de Donald Trump a suscité une hausse de plus de 10% du S&P 500, sur la base des baisses d'impôts anticipées et du plan de relance des investissements en infrastructures publiques. La remise en cause évidente de ces mesures, n'a pourtant pas suscité de réaction inverse : le S&P 500 demeure au plus haut historique.

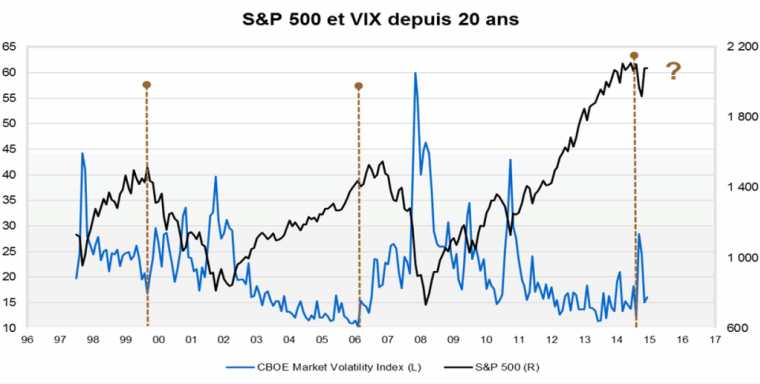

Le suivi de l'indice VIX, qui reflète les volatilités implicites des contrats de dérivés sur les actions, est un bon indicateur de la psychologie générale des investisseurs. Le fait qu'il soit au plus bas historique démontre que les investisseurs américains sont très peu demandeurs de couverture contre le risque. Ils n'en ont pas peur, ils sont euphoriques.

Les points bas de cet indice correspondent historiquement aux points hauts du marché. Le niveau atteint actuel est donc inquiétant.

Sommes-nous en haut de cycle sur les actions ?

Source : Factset et Valquant

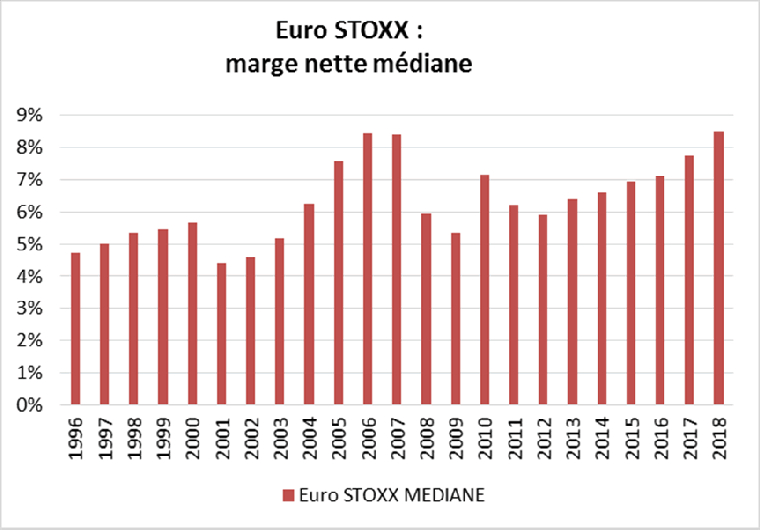

Le cycle se mesure aussi au niveau des bénéfices. De ce point de vue là aussi, on a bien le sentiment d'atteindre un haut de cycle. Les marges anticipées par les entreprises européennes pour l'exercice 2018 sont au plus haut historique….

Sommes-nous en haut de cycle sur les actions ?

Source : Factset et Valquant

L'analyse technique des marchés peut être utilisée sur des horizons très courts comme sur des horizons très longs. En l'occurrence, nous avons pris pour exemple l'indice mondial des actions de MSCI, « The world index », depuis une trentaine d'années. On voit d'une manière très claire que la vie des marchés depuis le tournant du siècle dernier est faite de bulles et de Krachs…. Les deux derniers sommets déterminent une droite de tendance de très long terme, qui est désormais très proche du niveau atteint aujourd'hui par l'indice. De ce point de vue, aussi, les actions semblent proches d'un « haut de cycle »

Source : Factset et Valquant

Aux USA, le Quantitative Easing est terminé depuis octobre 2015 et la Fed a engagé un cycle de hausse des taux depuis décembre 2015. De ce point de vue, on peut dire que le cycle s'est inversé, et que le temps de l'abondance de liquidités est révolu, en tous cas Outre-Atlantique. Mme Yellen, la présidente de la Réserve fédérale américaine, envisage même de réduire la taille du bilan de la FED, c'est-à-dire de revendre sur le marché une partie des obligations qu'elle a acheté. Il s'agirait bel et bien d'un « reverse QE » qui pourrait commencer à la fin de l'année 2017, et peut être même avant.

Sommes-nous en haut de cycle sur les actions ?

Source : Factset et Valquant

En Europe, le Quantative Easing est toujours en place, mais a été réduit d'un quart depuis mars 2017 (60 milliards d'euros par mois au lieu de 80 milliards). On peut parler de réduction progressive des achats d'obligations, et donc considérer aussi que le haut de cycle de la liquidité a été atteint et dépassé depuis le printemps.

L'analyse des 4 cycles semble converger vers un verdict sans appel : le haut de cycle s'il n'a pas été dépassé, approche. Quant au dernier cycle, peut-être le plus important, celui qui synthétise une bonne partie de tous les autres, c'est celui de l'évaluation. Et là, encore une fois, il n'y a pas de doute à avoir aux USA : avec des ratios d'évaluation au plus haut historique, les marchés d'actions sont bien en haut de cycle.

Eric Galiègue – Valquant Recherche – www.valquant.fr

4 commentaires

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer