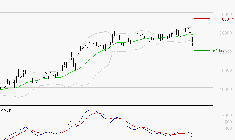

(AOF) - Hier, le conseil d’administration de Rémy Cointreau (+2,49% à 43,56 euros), présidé par Marie-Amélie de Leusse, a annoncé la démission d’Éric Vallat de ses fonctions de directeur général, effective dès cet été. Après plus de cinq années passées à la tête de la direction générale, Éric Vallat a décidé de se consacrer à un nouveau projet professionnel. " Un processus de sélection est d’ores et déjà en cours pour désigner dans les plus brefs délais la personne qui lui succèdera et qui poursuivra, avec un regard neuf, la stratégie de valeur du groupe ", a expliqué le groupe de spiritueux.

" Marie-Amélie de Leusse, présidente du conseil d'administration, assurera la supervision de la période de transition, veillant à la continuité des activités du groupe et à la bonne mise en œuvre de l'orientation stratégique ", précise Rémy Cointreau.

Pour Invest Securities, il s'agit d'un départ surprise qui intervient au plus mauvais moment, alors que les 2 principaux relais de croissance du groupe, les US et la Chine, sont à l'arrêt ".

" La démission du PDG de Rémy est inopportune, mais ne constitue pas une source d'inquiétude majeure ", déclare de son côté Citigroup.

" Bien que le moment choisi pour ce changement soit défavorable et puisse être perçu comme une source d'inquiétude pour certains investisseurs, contrairement aux récents départs de dirigeants importants dans d'autres sociétés de spiritueux ", la banque américaine ne pense pas " qu'il y ait quoi que ce soit de sinistre derrière ce changement. Par conséquent, il ne doit pas être considéré comme un impact négatif majeur sur le titre ".

Ce départ intervient après l'avertissement fin janvier du groupe sur ses comptes pour l'exercice 2024-2025. Le groupe de vins et de spiritueux anticipe une baisse organique de son chiffre d'affaires dans le bas de la fourchette comprise entre 15% et 18%. Sur cette période, sa marge opérationnelle courante devrait se situer entre 21% et 22%, en organique, soit une diminution par rapport à l'exercice précédent (25,5%).

AOF - EN SAVOIR PLUS

En savoir plus sur Rémy Cointreau

=/ Points clés /=

- Groupe de spiritueux né en 1724, avec 12 marques mondiales : Remy Martin et Louis XIII pour les cognacs, diversifié dans les liqueurs et spiritueux avec Cointreau, Metax, St-Rémy, Mount Gay, The Botanis, Malt Bruichladdich, Port Charlotte, Octomore, Westland, Hautes Glaces - et 2 marques d’exception - Telmont, Belle de Brillet ;

- Ventes de 1,2 Md€ réparties entre 2 divisions – le cognac pour 65%, les liqueurs et spiritueux pour 33%, la part des marques partenaires ayant été réduite à 2% ;

- Positionnement international, l’Asie-Pacifique étant 1er marché du groupe (40% des ventes) dans les Amériques (38%) ;

- Ambition 2030 : place de n°1 mondial des spiritueux d’exception, avec une part de 65% dans les ventes, maîtrise des prix de vente des spiritueux d’exception, au prix unitaire supérieur à 50€ via le renforcement du contrôle de circuit de distribution (85% des ventes) ;

- Capital contrôlé par les familles fondatrices (56,43 % des actions et 70,52 % des droits de vote), Marie-Amélie de Leusse présidant le conseil de 12 administrateurs, Eric Vallat étant directeur général.

=/ Enjeux /=

- Agilité du modèle d’affaires face à la chute du chiffre d’affaires :

- diminution des coûts drastique et structurelle de 145 M€, réduction de 10% des effectifs non opérationnels et adoption d’un nouveau plan d’économies, de + 50 M€,

- restructuration en 2 divisions de l’organisation commerciale, niveau élevé (21,4%du chiffre d’affaires) des investissements et approche marketing ciblée par produit, client ou zone géographique (France, Italie et Royaume-Uni en Europe…),

- montée en puissance de l’e-commerce, à 20% des ventes,

- Stratégie environnementale visant le nez zéro en 2050 :

- d’ici 2030 : déploiement du plan « New Generation Terroirs » : conversion totale des agriculteurs et viticulteurs directs à l’agroécologie (vs 6 % à fin mars) et durcissement de la gestion de l’eau (- 20% de prélèvement par litre d’alcool),

- recours intégral aux énergies renouvelables et réduction de moitié des émissions de CO2 par bouteille ;

- Poursuite de la remontée de la rentabilité des liqueurs et spiritueux, inférieure de 2 fois à celle du cognac qui contribue aux 8/10èmes du bénéfice opérationnel ;

- Droits de douane additionnels (38,1%) sur les importations de cognac en Chine en attente de confirmation : estimation d’un impact marginal pour l’exercice en cours et activation du plan d’actions pour en atténuer les effets à partir de 2025-26 ;

- Bilan solide avec 1,85 Md€ de capitaux propres mais hausse de la dette nette à 650 M€, soit un effet de levier de 1,68.

=/ Défis /=

- Forte saisonnalité des ventes et, depuis 2 ans, réduction de la visibilité : inflation des coûts de production et réductions de stocks aux Etats-Unis ;

- Après un premier semestre marqué par un recul de 17,8 % des ventes sur les trois premiers mois de l’exercice , objectifs 2024-25 confirmés dans le bas de la fourchette, soit un repli de 18 % des ventes et une marge opérationnelle entre 21 et 22%;

- Stratégie 2029-30 aux objectifs confirmés : reprise à partir de 2025-26 de la trajectoire de croissance, marge brute de 72% et marge opérationnelle courante de 33% ;

- Dividende 2023-24 de 2 €, payable en numéraire ou actions -option retenue par le holding familial ORPAR.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer