Selon les experts en sciences cognitivies, nous aurions tous peu ou prou un peu de Lance Armstrong en nous. Cet athlète fournit la représentation, à un niveau extrême, d'un trait psychologique commun à l'immense majorité du genre humain : l'aversion à la perte.(Crédits photo : Adobe Stock)

Dans le reportage « post mortem » consacré à l'une des plus grandes tromperies jamais découvertes dans le sport-business, Lance Armstrong, septuple vainqueur, finalement déclassé pour dopage aggravé, du Tour de France entre 1999 et 2005, répondait ainsi à la question de savoir pourquoi il avait tant triché pendant sa carrière :

"J'aime gagner mais surtout je ne supporte pas de perdre. Car perdre c'est mourir ».

Selon les experts en sciences cognitivies, nous aurions tous peu ou prou un peu de Lance Armstrong en nous. Cet athlète fournit la représentation, à un niveau extrême, d'un trait psychologique commun à l'immense majorité du genre humain : l'aversion à la perte. On peut d'ailleurs relier ce phénomène à la « détestation de la défaite » fréquemment avancée par les « compétiteurs » et les « over-achievers » dans tous les domaines pour éclairer les causes profondes de leurs succès.

La Finance Comportementale et les neurosciences ont montré que, pour une somme donnée, la douleur de la survenance d'une perte s'avère beaucoup plus intense que le plaisir d'un scénario de gain. Et ce jusqu'à un facteur de deux fois plus, voire trois fois.

Non seulement ce phénomène asymétrique apparemment irrationnel existe, mais le plus intéressant est qu'il est parfaitement explicable et normal. Dans une intéressante vidéo vulgarisatrice, le normalien David Louapre résume les principaux mécanismes de ce biais découvert par Daniel Kahnemann (prix Nobel 2002) et Amos Tversky.

Pour aider à comprendre la normalité du biais d'aversion au risque et sa prévalence dans le genre humain, ce chercheur nous donne en exemple un individu habitué à habiter un appartement d'une surface donnée. Si la perspective d'un gain de surface de moitié serait très satisfaisant pour n'importe quel habitant du lieu, la symétrie - une réduction de moitié - provoquerait généralement une insatisfaction d'une intensité très supérieure car elle pourrait même tendre vers la catastrophe. On peut supposer facilement que cette asymétrie résulte d'un processus darwinien d'évolution par lequel, au fil des générations, les individus soumis à ce biais ont statistiquement eu plus de chances de vivre plus longtemps et passer cette prédisposition à des descendants plutôt que ceux qui étaient moins sensibles à la perspective d'une perte.

Nous nous sommes demandés comment ce biais d'aversion à la perte pouvait être formellement visualisé dans le domaine de l'investissement en actions et si cela pouvait aider à comprendre le phénomène d'aversion de nombre d'investisseurs - pas seulement en France - à l'investissement direct en actions alors même que les performances des actions sont exceptionnelles sur le moyen et à long terme.

Pour ce faire, nous sommes partis de l'évolution mensuelle en base 100 à long terme de l'indice MSCI World depuis 1970 (hors dividendes, par convention et par simplicité). Nous avons laissé inchangé les mois où l'indice avait affiché une hausse mais avons impacté les mois de baisses par des coefficients de majoration (de 1,1x à 2x) pour représenter l'asymétrie du biais d'aversion à la perte.

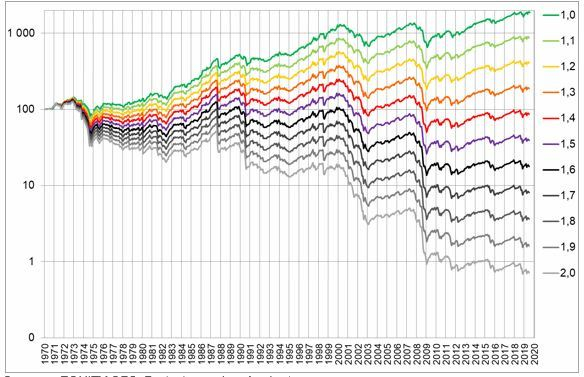

Le résultat peut être observé ci-dessous, en utilisant tout d'abord une échelle semi-logarithmique. Il apparaît clairement de ce graphique que seuls les individus présentant une aversion au risque particulièrement faible sont capables d'apprécier la réalité de la performance – exceptionnelle - des actions sur le long terme. Les individus soumis à un biais d'aversion aux pertes d'un coefficient de 1,4x et au-delà (le ratio considéré comme normal dans la population état de 2x) sont enclins à percevoir, de façon erronée, que l'investissement actions serait perdant à tout coup sur le long terme :

Visualisation du ressenti de l'évolution du MSCI World en simulant différents niveaux d'aversion au risque. (échelle semi-lo) (crédits : Equity GPS, Factset pour données brutes )

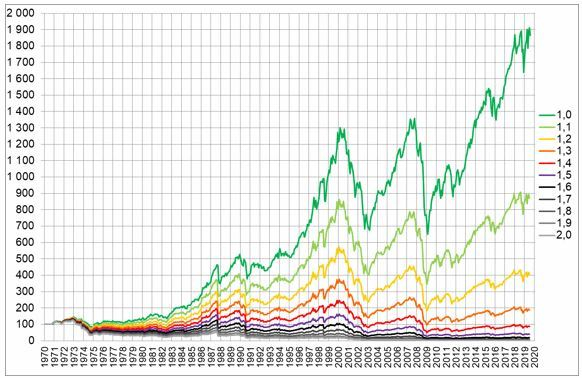

La visualisation des mêmes courbes en échelle linéaire, ci-dessous, permet de mieux apprécier l'ampleur de la performance cumulée effective des actions mondiales (courbe verte) sur le long terme, et la différence avec la perception de cette performance pour les individus soumis à des biais d'aversion au risque de différente ampleur :

Visualisation du ressenti de l'évolution du MSCI World en simulant différents niveaux d'aversion au risque. (échelle linéaire) (crédits : Equity GPS, Factset pour données brutes )

En conclusion, il est normal que la plupart des investisseurs sous-estiment gravement la performance des actions sur le long terme.

Les Asset Managers, Wealth Managers et autres Advisors auront intérêt à connaître les raisons de ce phénomène et déployer des efforts réguliers de communication et faire preuve de pédagogie pour conseiller les Investisseurs au mieux de leur intérêt bien compris sur le long terme.

6 commentaires

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer