"La nouvelle économie organise le transfert de la richesse d’un secteur à l’autre mais n’en crée pas." (crédit : Fotolia)

L'économie digitale, la mondialisation et son corollaire, la précarisation de l'emploi, sont bien responsables de la stagnation des salaires aux États-Unis et dans le reste du monde.

La variation des prix (l'inflation) est un phénomène lié avant tout aux salaires. Lorsque celle-ci est faible, les banques centrales sont obligées de mener des politiques monétaires expansionnistes avec des taux d'intérêt proche de zéro ou même négatifs pour éviter de tomber dans le piège de la déflation. Mais l'inconvénient de taux d'intérêt trop bas est qu'ils favorisent la constitution de bulles financières.

Ils rendent l'allocation de l'épargne particulièrement inefficace en faisant oublier le risque. Par exemple, le coût des prêts immobiliers diminue lui aussi avec la baisse des taux, augmentant considérablement le pouvoir d'achat des accédants à la propriété. Le passage de taux d'intérêt de 10% à 1 % peut multiplier par dix le prix de l'immobilier. Et ce raisonnement s'applique à l'ensemble des actifs.

La déflation salariale a provoqué les écarts de richesse

Le gagnant est le propriétaire ou l'actionnaire. C'est donc bien la déflation salariale conséquence des nouvelles technologies qui a provoqué, via les taux d'intérêt, la hausse des patrimoines et les écarts de richesse. L'âge numérique et la mondialisation créent des bulles et des krachs qui rythment inlassablement les marchés financiers et l'immobilier.

Cette nouvelle économie organise le transfert de la richesse d'un secteur à l'autre mais n'en crée pas. Pour maintenir leur pouvoir d'achat et leur désir infini de consommation, les ménages ont été obligés de s'endetter. Janet Yellen, la présidente de la Banque centrale américaine, fait le même constat. De 1980 à 2010, la croissance du revenu de 90 % des familles américaines a en fait été négative. Sans hausse des salaires, les ménages n'ont plus les moyens de consommer. Sans consommation des ménages, il n'y a plus de croissance.

Après la crise financière des subprimes de 2008, le décrochage de la productivité s'est encore accentué avec une progression de seulement 0,7 % pour l'ensemble des pays de l'OCDE. On peut être surpris par cette faiblesse de la croissance de la productivité alors même que nous assistons à une explosion des innovations. Si l'on additionne la valeur boursière des GAFAM et des BAT chinois, on arrive à la somme hallucinante de 1.4 fois le PIB français en dollar pour seulement 642.000 employés !

Tout cela correspond bien à la constitution d'un oligopole mondial pratiquement inexpugnable. Du point bas atteint en mars 2009 à aujourd'hui la progression de l'indice mondial en dollars (MSCI World) a été considérable (+180%). La progression de l'indice américain (MSCI USA) a été encore plus fulgurante (+260%), faisant courir un risque énorme aux investisseurs. Toute remontée trop brutale des taux directeurs génèrera une forte baisse de l'ensemble des actifs financiers.

Sans les classes moyennes, l'économie est en panne

La baisse des salaires réels, l'affaiblissement des classes moyennes et la baisse des prix ont de nombreuses conséquences : la baisse de la demande finale, la poursuite du ralentissement de la croissance, une accentuation des déséquilibres financiers des États et l'envolée de l'endettement public. La démographie mondiale ne va pas dans le bon sens et ne sera d'aucune aide à la croissance future.

Le poids de la consommation des ménages dans le PIB reste considérable. La classe moyenne constitue le gros du bataillon des consommateurs et des payeurs d'impôt. Sans elle l'économie des pays occidentaux est en panne. En bout de course, la déflation finira par provoquer une baisse de la valeur des patrimoines comme au Japon et les banques centrales n'y pourront rien. Le numérique, qui en est l'une des principales causes, reste pourtant la clé dans le nouveau monde. On ne peut pas se permettre de rester sur le bas-côté et de subir les inconvénients des nouvelles technologies sans profiter de ses avantages. D'autre prendront la place. Autant être de ceux qui vont se l'approprier.

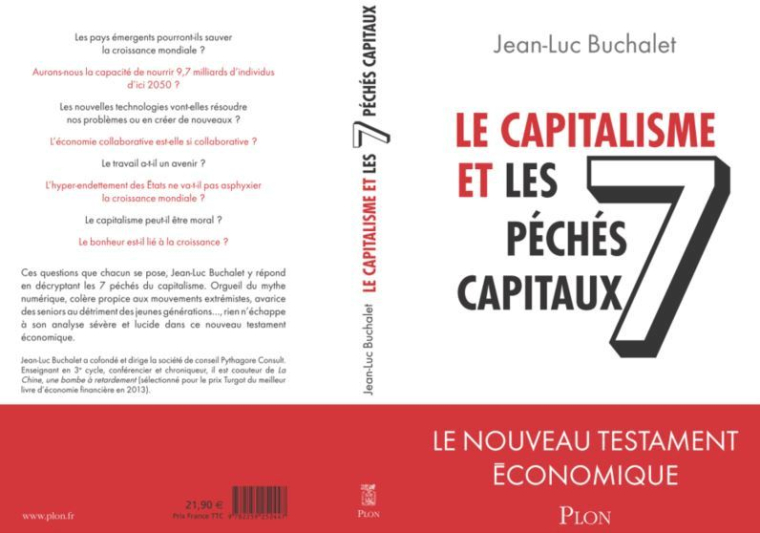

Référence : Le Capitalisme et les 7 péchés capitaux – Le nouveau testament économique, J.-L. Buchalet, Plon, sept 2017

Le Capitalisme et les 7 péchés capitaux, le dernier livre de Jean-Luc Buchalet. (crédit : DR)

2 commentaires

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer