drapeau américain et building (Crédits: Unsplash - Nik Shuliahin)

Par Natasha May, Global Market Analyst chez JP Morgan AM

Les investisseurs doivent garder à l'esprit que le S&P 500 ne représente pas l'économie américaine.

Les craintes d'une récession aux États-Unis se sont récemment amplifiées, les inquiétudes quant à l'état du marché du travail entraînant une volatilitédes marchés d'actions. À première vue, une économie au ralenti semble contredire l'opinion des analystes actions, qui prévoient actuellement unélargissement de la croissance des bénéfi ces américains après plusieurs trimestres de domination des «sept magnifiques».

Cependant, les détails de ces prévisions sont importants. Du point de vue des perspectives de bénéfices, il est probable que les bénéfices s'élargissent effectivement à mesure que l'économie américaine ralentit.

Une récession pure et simple serait plus problématique, bien qu'il ne s'agisse pas de notre scénario de référence. Les investisseurs doivent néanmoins être conscients des risques de détérioration de l'économie et du fait que les actifs à risque devraient rester particulièrement sensibles aux données économiques et aux résultats.

La résilience des portefeuilles d'actions nécessitera donc un équilibre. Cela comprend une diversification par secteur et par style, ainsi qu'entre les secteurs cyclique et défensif, et une concentration sur les entreprises de qualité.

L'économie ne se résume pas au marché boursier

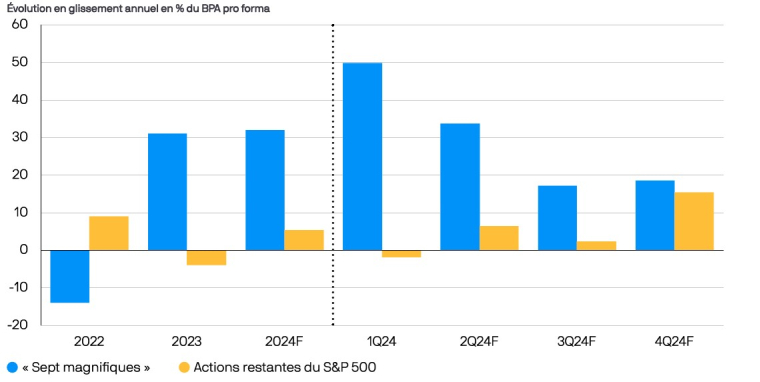

Au cours de l'année 2023 et du premier semestre 2024, seule une poignée d'actions de l'indice S&P 500 a vu ses bénéfices augmenter. Les profits des sept sociétés magnifiques ont augmenté de 31% en glissement annuel en 2023, la demande mondiale en technologie ayant grimpé, alors que les bénéfices du reste du S&P 500 se sont contractés.

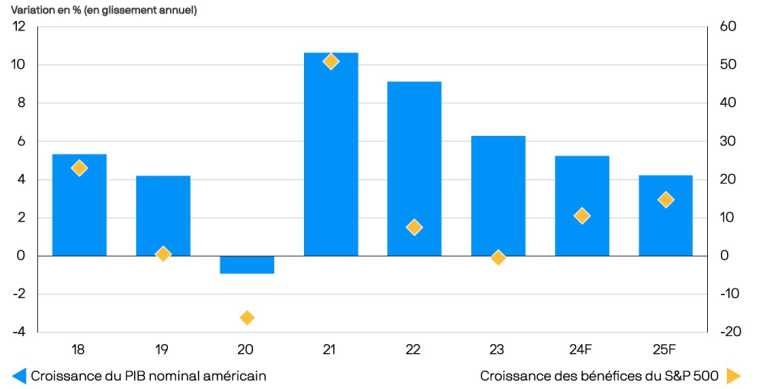

C'est pourtant cette année-là que l'économie a connu une croissance nominale de plus de 6%. Cette disparité entre la performance de l'économieaméricaine et les bénéfi ces des entreprises est importante, disparité qui explique essentiellement pourquoi nous estimons possible un ralentissementde l'activité malgré un accroissement des profits.

Croissance du PIB nominal américain et croissance des bénéfices du S&P 500

Source : BEA, CBO, IBES, LSEG Datastream, S&P Global, J.P. Morgan Asset Management. Les prévisions de PIB nominal sont telles que publiées par le CBO. Les prévisions de croissance des bénéfi ces sont telles que publiées par IBES. Les performances passées ne sont pas un indicateur fi able des résultats actuels et futurs. Données au 12 août 2024.

Variation en % (en glissement annuel)

L'analyse détaillée des prévisions de bénéfi ces d'aujourd'hui révèle pourquoi. La croissance des bénéfi ces dans les sept magnifi ques et dans le reste du S&P 500 devrait converger de manière significative d'ici le dernier trimestre 2024, ce qui représenterait une hausse importante des bénéfices pour les sociétés qui ne sont pas des sociétés de méga-capitalisation.

Croissance des bénéfices du S&P 500

Source : FactSet, S&P Global, J.P. Morgan Asset Management. Les performances passées ne sont pas un indicateur fi able des résultats actuels et futurs. Données au 12 août 2024.

Évolution en glissement annuel en % du BPA pro forma

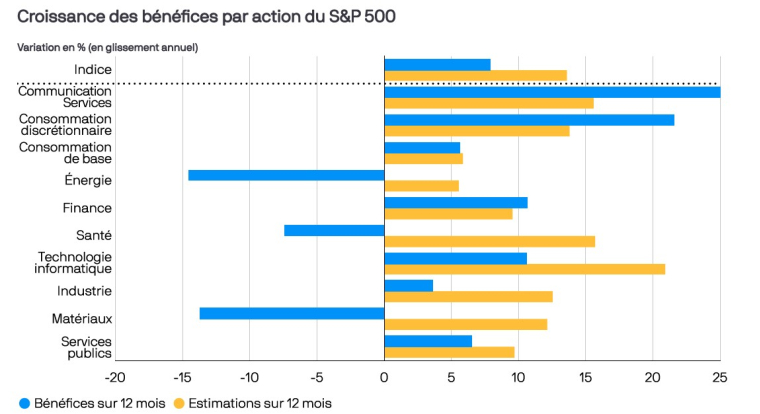

L'aspect positif de ces prévisions de bénéfi ces repose en grande partie sur des tendances idiosyncrasiques et sectorielles. Par exemple, certains secteurs, tels que l'énergie et les matériaux, ont enregistré une croissance exceptionnelle de leurs bénéfices en 2022, avec des profits dopés par la flambée des prix des matières premières au niveau mondial. Les soins de santé ont également affi ché une forte croissance des résultats grâce à lademande liée à la Covid. Cependant, cette vigueur s'est atténuée en 2023, car le niveau des bénéfices par action dans ces secteurs s'est normalisé.

À mesure que cette période de normalisation s'estompe, les bénéfi ces de ces secteurs devraient s'améliorer de manière signifi cative, ce qui expliqueles prévisions consensuelles d'une plus grande participation aux bénéfices.

Sur le marché américain des actions, le ralentissement de la croissance des salaires devrait s'avérer particulièrement positif pour les secteurs à forteintensité de main-d'oeuvre. Ces secteurs ont récemment été confrontés à un resserrement des marges, car les coûts de main-d'oeuvre américains ontbaissé plus lentement que l'infl ation, ce qui représente un défi pour les secteurs moins aptes à faire face aux pressions sur les coûts, comme l'industrie et la consommation de base. Mais alors que la croissance des salaires continue de se normaliser, les pressions sur les marges devraient s'atténuer.

Source : IBES, LSEG Datastream, S&P Global, J.P. Morgan Asset Management. Les estimations de croissance des bénéfi ces à terme sur 12 mois sont publiées par IBES. Les performances passées ne sont pas un indicateur fi able des résultats actuels et futurs. Données au 12 août 2024.

Variation en % (en glissement annuel)

Enfin, une amélioration du cycle de production mondial devrait soutenir une croissance plus large des bénéfi ces. Après une période de vigueur liée à lapandémie, la demande mondiale de biens s'est considérablement atténuée en 2023. Toutefois, la hausse des indices de confi ance dans le secteurmanufacturier suggère que la situation de la demande pourrait s'améliorer, ce qui donnerait un coup de pouce au secteur industriel en particulier.

À l'avenir, bien que nous anticipons des baisses des taux directeurs de la part de la Réserve fédérale au cours des 18 prochains mois, nous attendonségalement une stabilisation des taux d'intérêt à des niveaux plus élevés que ceux observés au cours des années 2010. Parallèlement au ralentissement,sans effondrement, de l'économie américaine, cette situation pourrait également soutenir les bénéfi ces des sociétés fi nancières dans la mesure où lesmarges d'intérêt nettes restent plus élevées.

Le ralentissement est gérable, mais la récession est plus problématique

Si nous pensons qu'un ralentissement de l'activité américaine ne contredit pas nécessairement les prévisions de bénéfi ces actuelles, une récessionremettrait clairement en question les prévisions de croissance des bénéfi ces à l'échelle de l'indice S&P 500 d'aujourd'hui. Des secteurs tels que l'industrie et la finance auraient du mal à atteindre les chiffres de bénéfices consensuels d'aujourd'hui dans une période d'intense faiblesse de la consommation.

Toutefois, une période de faiblesse économique significative ne constitue pas notre scénario de référence. Les fondamentaux des entreprises restent solides et les licenciements sont encore faibles. Une partie de la récente augmentation du taux de chômage aux États-Unis est liée à une forteimmigration et à une forte participation, plutôt qu'à une augmentation du nombre de personnes sans emploi.

Même si les États-Unis connaissent un ralentissement, nous n'observons pas les excès qui sont généralement à l'origine d'une grave récession. Le niveau d'endettement des ménages est contenu et les niveaux d'investissement restent modérés.

Conclusion

Nous ne voyons aucune raison de nous préoccuper des fondamentaux du marché boursier américain. Les prévisions de bénéfices du consensusaméricain ne semblent pas exagérément optimistes compte tenu de notre scénario de base d'un ralentissement, plutôt que d'un effondrement, del'économie américaine. Les investisseurs doivent garder à l'esprit que le S&P 500 ne représente pas l'économie américaine.

Néanmoins, les marchés resteront réactifs aux données entrantes étant donné la perception d'un risque accru de récession. Les investisseursdevraient donc vérifi er leurs allocations en actions pour s'assurer que leurs portefeuilles ne sont pas trop sensibles à d'éventuelles déconvenues enmatière de bénéfi ces ou à la volatilité des attentes économiques.

L'équilibre est essentiel. Il semble prudent d'opter pour une diversifi cation entre les secteurs et les styles et de mettre l'accent sur les sociétés dequalité, compte tenu de l'incertitude toujours forte quant à l'avenir.

1 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer