1) Les actions : l'intérêt du long terme

Revenir sur l'évolution des marchés actions en période de fin d'année est un exercice conventionnel mais qui a de multiples vertus, dont celle de réapprécier ses objectifs de couple performance/risque à l'aune de l'évolution des besoins des asset owners que l'on sert. Egalement, ça peut constituer l'occasion de faire un point de « veille concurrentielle » sur les méthodes utilisées par ses concurrents les plus performants - sans oublier les moins performants - , ou sur les dernières avancées en matière philosophie de gestion dont on pourrait utilement s'inspirer.

Pour cela, il nous paraît utile d'inscrire réflexion et action dans une perspective temporelle de long ou très long terme. Cela permet entre autre, de:

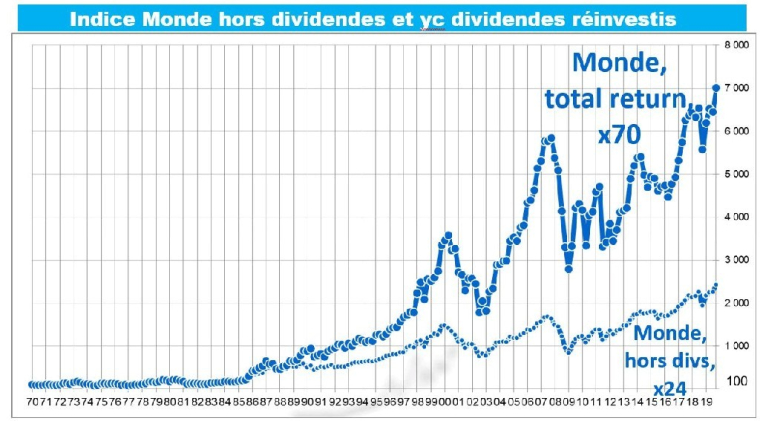

- mesurer l'ampleur impressionnante de la performance procurée par les actions sur de longues périodes :

o x 24 sur 50 ans si on utilise comme jauge l'évolution - hors dividendes - de l'indice MSCI World.

o x 70 si on considère le même indice mondial en Total Return avec l'hypothèse d'un rendement moyen de 2,5% réinvesti chaque trimestre.

- réapprécier au passage que les performances de l'indice mondial sont généralement meilleures que celles des indices limités (sectoriellement ou géographiquement…), ces derniers étant par définition peu susceptibles de contenir la totalité des grands gagnants mondiaux de la compétition qui tirent la cote mondiale vers le haut

- relier cette performance à celle des progrès de l'humanité (démographiques, économiques, sociaux, technologiques…), qui sont imperceptibles sur le court terme mais constituent d'irrésistibles lames de fonds « braudéliennes » aux puissants facteurs explicatifs de la performance relative des valeurs cotées

- prendre la mesure du risque embarqué par les actions en se situant un peu au-dessus de la « mêlée ». En effet, le risque paraît nécessairement élevé pour qui observe l'évolution des marchés au jour le jour. Mais ce même risque devient, mathématiquement et psychologiquement, beaucoup plus faible et rassurant quand on considère les données en fréquences trimestrielle, annuelle ou décadaire.

Comme on peut l'apprécier dans le graphique ci-dessous, la performance de l'indice mondial des actions est spectaculaire sur le long terme : x24 en euros sur les cinquante dernières années, soit +6% annualisés en moyenne. Si on y ajoute l'effet des dividendes réinvestis, alors l'indice a été multiplié par 70, soit +9% annualisés en moyenne.

Source : Factset. Indices MSCI World total return, et MSCI World hors dividendes, en base 100

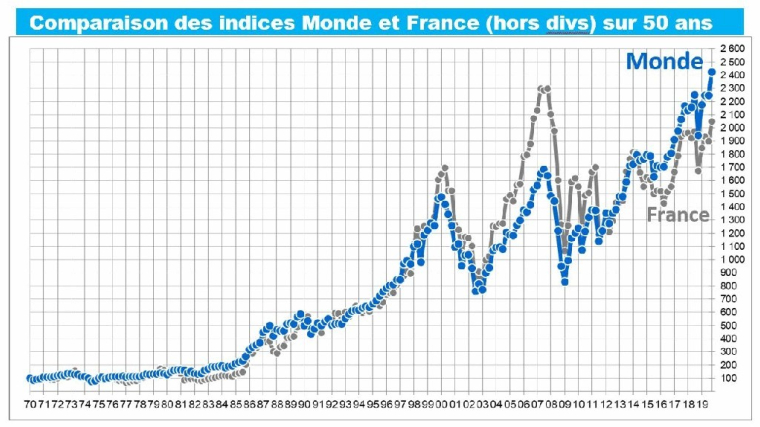

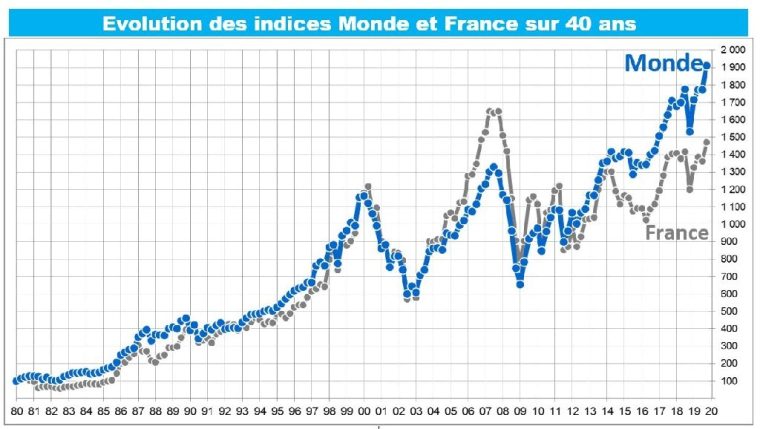

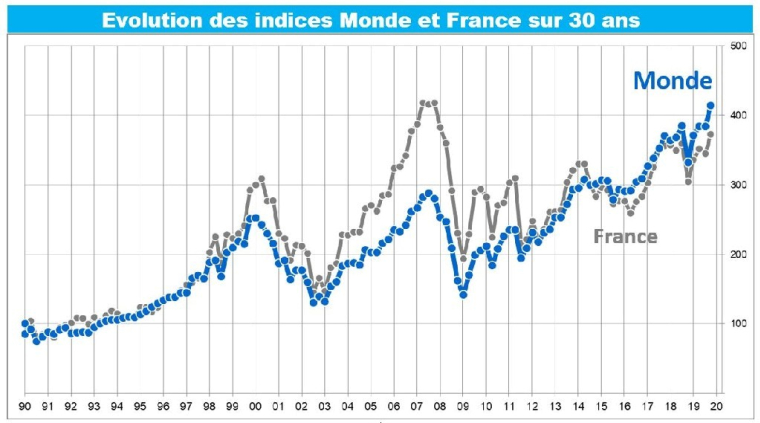

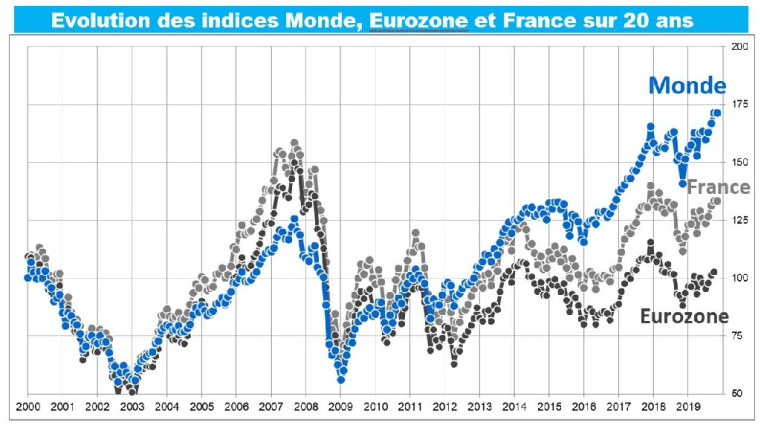

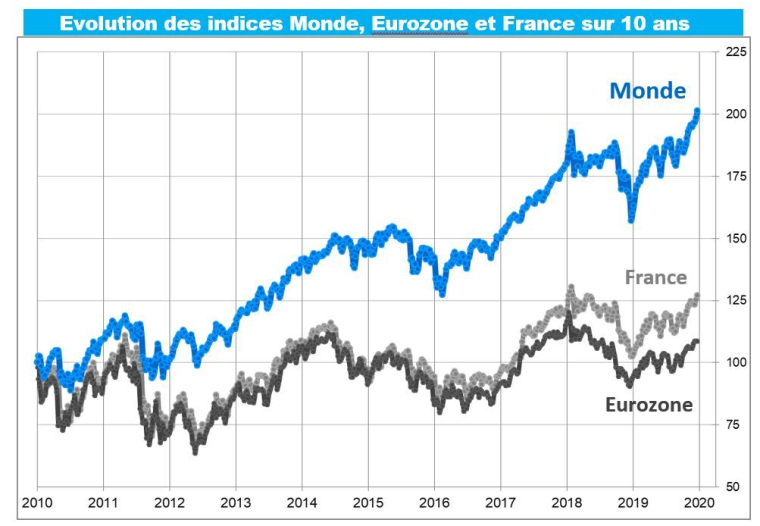

Les graphiques suivants comparent l'évolution des indices hors dividendes MSCI World et MSCI France. Que ce soit sur 50, 40, 30, 20 ou 10 ans, l'indice mondial MSCI World fait mieux que son homologue français. De plus, le MSCI World paraît, à raison selon nous, moins risqué que l'indice français, ou que l'indice Euro.

De ce point de vue, on peut rappeler que la concentration excessive observée en moyenne dans tous les pays, par les investisseurs particuliers ou institutionnels sur leurs valeurs domestiques s'explique en grande partie par le biais de familiarité. Dans le cas des investisseurs français, cette zone « domestique » est fréquemment étendue par convention rapide et esprit de système à une zone euro supposément homogène. Mais cette dernière regroupe des pays aux qualités et trajectoires très hétérogènes quand on rentre dans le détail des fondamentaux de chacun.

Des concentrations excessives sur sa zone domestique constituent une décision, souvent non assumée comme telle, totalement sous-optimale, potentiellement source de moins de performance ET de plus de risque que le choix d'un univers d'investissement plus étendu. On peut même arguer qu'il serait rationnel de considérer, pour réellement diversifier son risque, un univers d'investissement en actions excluant à dessein les valeurs du pays dans lequel l'investisseur travaille, possède éventuellement des actifs immobiliers ou obligataires, et duquel il dépend pour les flux futurs espérés de retraite par répartition.

Source : Factset. Indices MSCI World et MSCI France, hors dividendes, en base 100

Source : Factset. Indices MSCI World, et MSCI France, hors dividendes, en base 100

Source : Factset. Indices MSCI World, et MSCI France, hors dividendes, en base 100

Source : Factset. Indices MSCI World, Euro et France, hors dividendes, en base 100

Source : Factset. Indices MSCI World, et MSCI France, hors dividendes, en base 100

Incidemment, on peut noter la piètre performance des valeurs de la zone euro depuis que la devise commune existe. Elles ont été malheureusement pénalisées par les difficultés persistantes de tous ordres, économiques, politiques, sociales ou de gouvernance, des pays du sud de la zone. Ces difficultés qui ont également pesé sur le risque perçu et réel des actifs dénominés en euros des autres pays de la zone.

2) Les actions sur le passé récent

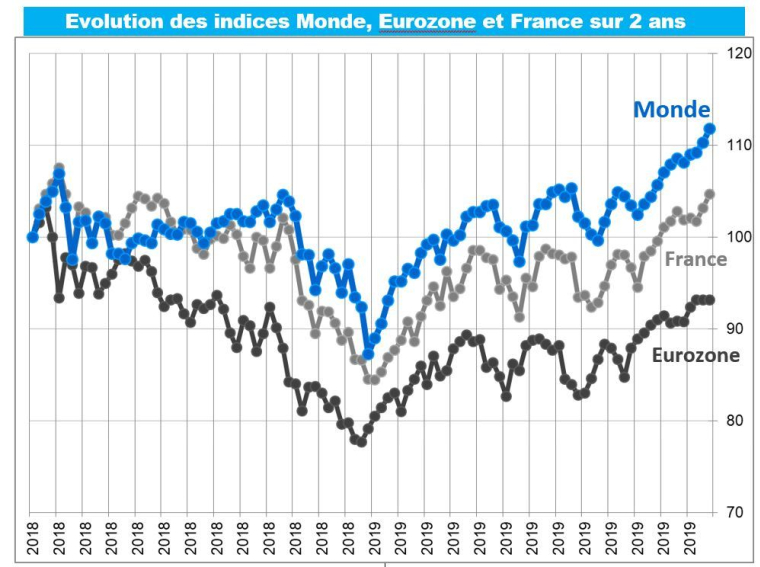

Pour apprécier la forte hausse des actions en 2019, il faut considérer la correction de 2018.

Avec le recul, nous soutenons que les investisseurs étaient collectivement devenus excessivement optimistes - classiquement sans doute sous l'effet du biais de grégarité – dès la fin 2017 et sur 2018. Incidemment, le rating EQUITY GPS du marché mondial était très faible en janvier 2018 à 1,5/10.

Dans lecontexte d'alors, potentiellement risqué, le nouveau patron de la Federal Reserve était apparu un peu trop « faucon » à sa prise d'investiture, ce qui avait constitué le catalyseur de la baisse, pouvant être crainte, il y a un peu plus d'un an.

Suite à cette correction, les observateurs des marchés, sous l'influence du même biais de grégarité - étaient devenus pessimistes à l'excès et le marché mondial était devenu alors attractivement valorisé selon nous avec un rating EQUITY GPS de 8,5/10 en décembre 2018.

Dans ce contexte potentiellement haussier, la Fed a encore une fois constitué le catalyseur principal, haussier cette fois. En quelques semaines seulement fin 2018, James Powell a effectué un virage à 180 degrés pour rejoindre la norme des banquiers centraux dans le monde qui cherchent à présenter un profil « colombe », apparaître ne pas relâcher leurs effort pour éloigner aussi rapidement que possible le spectre de la déflation. Mais beaucoup reconnaissent mezzo voce que leur politique durablement ultra-accomodante commence à montrer des effets pervers paradoxalement déflationnistes (financement de « zombie companies » sans résultats fragilisant des entreprises rentables durablement établies, suppression des rendements de l'épargne longue sans risque, etc…).

Ainsi, comme on peut l'apprécier ci-dessous, le marché mondial des actions s'est repris sensiblement en 2019 après sa forte correction de 2018. Et cette fois encore, l'indice mondial a surperformé une France à la traîne et une zone euro qui a peiné à retrouver les faveurs des allocateurs de portefeuille des grands investisseurs mondiaux.

Source : Factset. Indices MSCI World, Euro et France, hors dividendes, en base 100

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer