Le bilan 2020 est extraordinairement contrasté entre la sphère réelle et la sphère financière. Le divorce entre le réel et le financier a rarement été aussi prononcé.

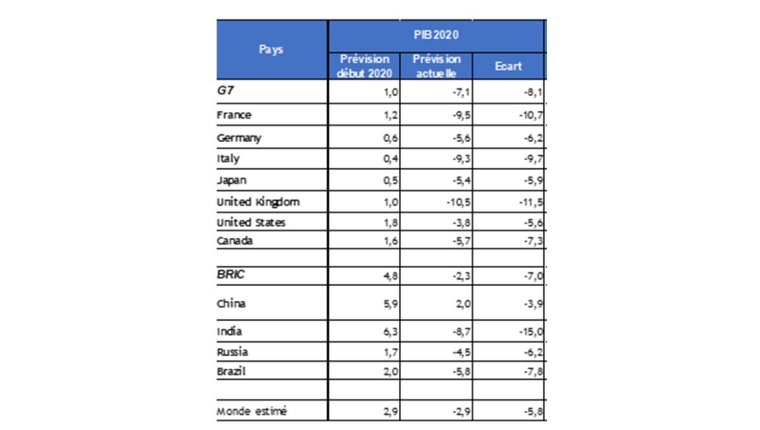

Dans la sphère réelle, la contraction subite de l'activité n'a jamais été aussi impressionnante. Les caractéristiques de cette crise sont très particulières, puisque cette fois ci la chute d'activité a été volontaire, pour sauver des vies. Suivant les pays, les cultures et les habitudes locales, et finalement le prix qui est donné à la vue humaine, les conséquences ont été très contrastées. Le repli de l'activité, mesuré par le PIB, est compris entre -2,4% « seulement » pour les USA (dernière estimation de la FED, alors que le consensus des économistes attend -3,8%), et autour de -10% et la Grande Bretagne, la France et l‘Italie.

Variations d'estimations du PIB 2020 des principaux pays développés. (Factset et VALQUANT EXPERTYSE)

Après la chute d'activité causée par les confinements volontaires, le rebond de l'activité a été forcément marqué lorsque les beaux jours sont revenus. Mais l'épidémie est sournoise, et dès que les mesures de distanciations n'ont plus été respectées, et que l'automne est revenu, les infections ont de nouveau flambé. La seconde vague a suscité un second confinement qui a marqué et marque encore la fin d'année 2020, mais aussi le début de 2021. Les indicateurs économiques avancés se sont retournés à nouveau, et le risque de double récession est très important, notamment en Allemagne, le cœur économique de l'Europe. L'attitude des Etats a été univoque ; très tôt des mesures exceptionnelles de soutien ont été annoncées, ce qui a permis le limiter la baisse d'activité et de venir en aide aux entreprises et aux ménages, sous forme de prêts garantis par l'Etat, de prise en charge du chômage partiel, de soutien direct aux secteurs les plus durement touchés.

L'augmentation du déficit public est à la mesure de la crise et des mesures prises : 10% du PIB est devenu une sorte de norme, jusque 15% et peut être plus aux USA. Mais « à circonstances exceptionnelles, mesures exceptionnelles » : les Etats et les hommes politiques, galvanisés par leur mission, ont brisé les tabous et trouvé l'argent. Au total, le rebond économique dont la mesure défie bien des investisseurs, est bien en cours, même s'il est perturbé par la seconde vague épidémique. L'annonce de la validation scientifique de plusieurs vaccins début novembre a suscité une vague d'optimisme qui vient compenser les effets néfastes du regain épidémique.

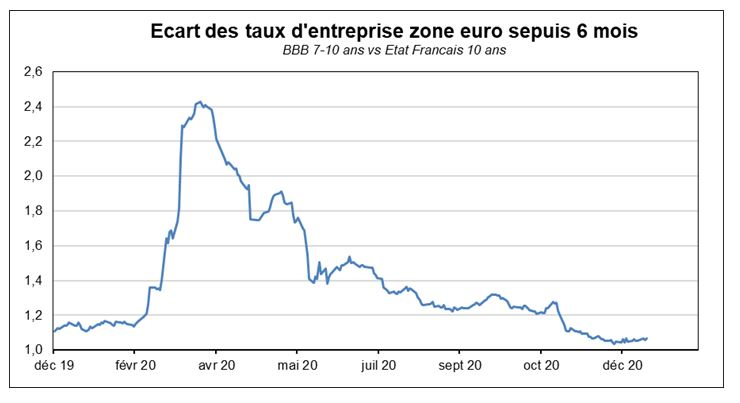

Dans la sphère financière, tout va bien dans le meilleur des mondes. Alors que l'économie tente cahin caha de retrouver les niveaux d'activité de février, la sphère financière est à la fête. On pouvait lire parmi les titres de l'Agefi du 31 décembre : « La Bourse a apporté un record de fonds propres en 2020 : La barre des 1.000 milliards a été franchie dans le monde. Le retour des IPO est espéré en France en 2021 » et « La recherche de rendement rend incontournable l'obligataire crédit ». 2020 restera l'exemple le plus impressionnant du paradoxe de la liquidité. On sait depuis toujours que les récessions sont des périodes ou l'argent circule plus facilement, car l'économie n'en a pas besoin. En l'occurrence, les mesures monétaires prises au lendemain des mesures de confinement ont joué leur effet à plein. Alors que la crise économique aurait dû augmenter les primes de risque observées sur les taux d'entreprise, on a assisté sur l'année à un maintien des spreads à des niveaux historiquement bas.

(Source : Factset / Valquant Expertyse)

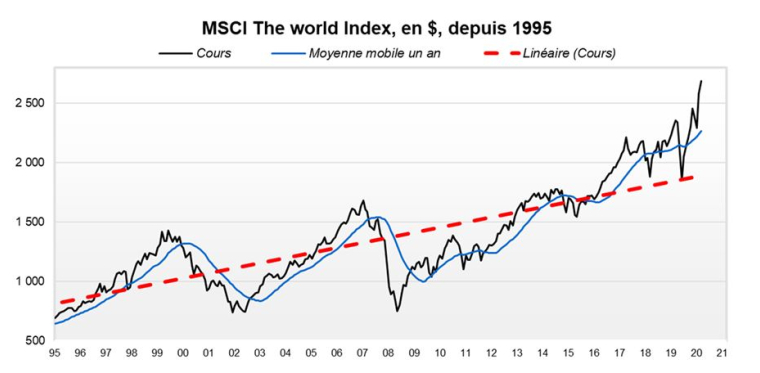

Quant au taux des obligations souveraines, leurs rémunérations sont restées négatives en Europe, sauf un moment de stress ultime pendant la crise de février – mars. Aux USA, les taux à 10 ans qui valaient 1,8% en début d'année, ont touché 0,5% avant de remonter ver 0,9% seulement actuellement. Sur les marchés d'actions, la baisse de 20 à 40% des bénéfices prospectifs a causé un marché baissier qui a duré d'un mois (Chine) à neuf mois (Europe) seulement. Sur l'année 2020, la performance des actions Chinoises et du Nasdaq est quasiment indécente : respectivement + 15% et +31%. L'indice mondial a progressé de 14%, après 25% en 2019

Evolution de l'indice MSCI World depuis 1995. (source : Factset, Valquant Expertyse)

La baisse des actions européennes, limitée à quelques pourcents, est compensée par la forte hausse de l'euro…

Le contraste entre une sphère réelle qui souffre, et une sphère financière en grande forme est saisissant. En deux années, caractérisées en 2019 par un ralentissement économique marqué, et en 2020 par un arrêt de l'activité, le cours des actions mondiales a progressé de près de plus de 40 %...

On en vient même à redouter un retour de la croissance, qui justifiera une hausse des taux et une normalisation de la création de monnaie. Les choses deviendront alors plus compliquées sur les marchés financiers, mais nous en sommes manifestement encore loin. Profitons de l'instant …sur les marchés financiers.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer