Le siège de Saint-Gobain (crédit photo : Adobe Stock / )

Saint-Gobain a une image forte. Bien sûr, la Compagnie héritière de près de 360 ans d'histoire industrielle en tire une légitime fierté qui donne de la profondeur à une stratégie de long terme. Le revers boursier est pesant : quand on parle de l'action, elle est généralement qualifiée de « valeur de fond de portefeuille ». En termes pudiques, c'est un manque d'attractivité qui est ainsi affiché. Comme les boursiers le disent de façon imagée : ce peut être « un veau ».

Bien sur, le prisme est déformant. Cette vision de long terme a mis en place un leader mondial qui a opéré en 2018 un véritable tournant stratégique. Il a été basé sur des arbitrages très volontaristes des activités et une réorganisation opérationnelle en profondeur. La conjoncture de hausse des coûts et de croissance économique modérée met en évidence la solidité du modèle : marges et potentiel d'activité. Elle souligne un retard boursier dont il faut profiter

Un leader mondial dans la discrétion

La Compagnie de Saint-Gobain figure parmi les leaders mondiaux de la fabrication et de la commercialisation de matériaux de construction à destination des secteurs de la construction, de la mobilité, de la santé et de l'industrie. Le groupe se définit comme le numéro un mondial de «la construction durable».

Evidement, la définition même du « durable » laisse la place à des interprétations. Cela dit, avec un chiffre d'affaires 2021 de 44,16 milliards d'euros réalisé dans 76 pays par 166.000 collaborateurs, on se trouve bien face à un des géants des matériaux pour les marchés de l'habitat et de l'industrie et des services qui y sont attachés. Les parts de marché mondiales de ses produits sont détenues sur des marques professionnelles qui sont ancrées dans la construction et la rénovation et ne sont de ce fait pas médiatiques : isolation (Isover), applications du plâtre (British Gypson, Gyproc, Placo, Rigips), applications chimiques dans ses métiers (Chryso, GCP), mortiers (Weber), abrasifs (Norton), fibre de verre (Adfors).

Le groupe assure tenir le rang de numéro un européen et numéro deux mondial (hors Chine) dans le vitrage, celui de numéro deux mondial dans le plâtre (hors Chine) et dans les isolants (leader des laines minérales), le leaderhip mondial des mortiers, ..

Cette énumération permet de bien comprendre la méfiance ou le désamour des marchés financiers, qui, en dehors de la raison sociale du groupe n'ont pas de points d'accroche qui ne soit pas réservé aux professionnels des métiers du groupe. Ce qui provoque une certaine faiblesse boursière est aussi ce qui fait la force de Saint Gobain : un ancrage technique et technologique qui veut être en phase localement avec ses clients.

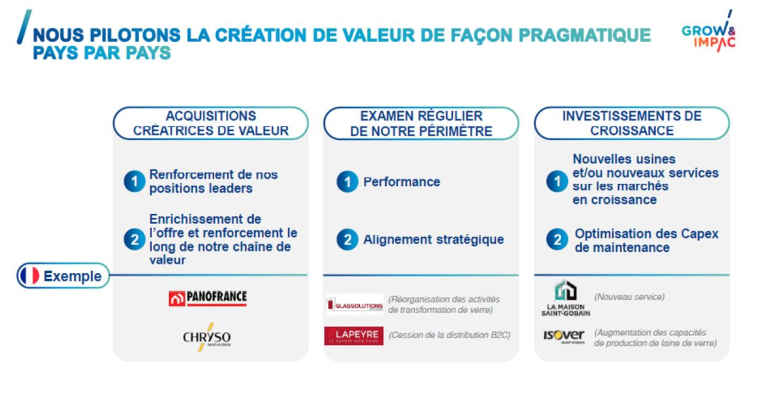

Le plan stratégique « Grow & Impact » , lacé en octobre 2021 s'appuie justement sur cette proximité avec, pour reprendre les propos du patron Benoît Bazin «le succès de l'organisation locale et de la culture multinationale» qui avait été la priorité du plan de transformation de 2018. Les deux axes d'alors – organisation agile orientée vers le client final, gestion dynamique du portefeuille - ont changé la marche du groupe.

L'organisation «agile» et proche des clients se voulait et a été une «transformation radicale». Les cessions d'activités réalisées depuis 2019 ont porté sur plus de 8 milliards d'euros de chiffre d'affaires. Pas loin de 20 % du chiffre d'affaires 2018.

Les arbitrages ont pu concerner des activités à croissance jugée incertaine ou sur lesquelles les atouts technologiques et industriels du groupe ne permettait pas de figurer dans les leaders au plan local comme au plan général. Ils ont aussi – et peut être surtout- visé les branches dégageant des marges inférieures à la moyenne.

La dernière cession annoncée à la mi-décembre illustre bien cette logique. Jewson est un des grands acteurs britannique de la distribution aux PME dans le domaine de la construction. La chaîne, acquise en 2000, réalise un chiffre d'affaires de près de 2,7 milliards d'euros dans 600 succursales au Royaume Uni et emploie 9.000 personnes. La marge d'exploitation d'un peu plus de 2% ne correspond plus aux critères de Saint-Gobain. Cette vente pour une valeur d'entreprise de 850 millions d'euros va mécaniquement faire rebondir la marge d'exploitation du groupe de 0,30% à 0,40%.

Si une solution doit encore être trouvée pour Pont à Mousson (canalisations, 1,5 milliard d'euros de chiffre d'affaires), les acquisitions ont été en sens inverse ciblées sur le potentiel de croissance et les marges : technologies nouvelles, implantations et renforcements à l‘international.

SOURCE : AG Saint-Gobain juin 2022

Création de valeur par Saint-Gobain

Une tendance nouvelle des profits depuis 2020

Le dynamisme de fusion-acquisitions n'est qu'une partie de la véritable révolution interne de 2018, qui a donné une tendance nouvelle aux bénéfices depuis 2 ans.

L'objectif du plant stratégique de distribuer une gamme de produits sur trois grands thèmes - réduction de 40 % des émissions CO2 du secteur de la construction, préservation des ressources naturelles, répondre aux défis de l'urbanisation des pays émergents – donne à Saint-Gobain deux grands atouts que les performances 2022 viennent confirmer.

Le premier est un capacité à passer les hausses de ses coûts (pricing power) qui est directement le résultat du positionnement très puissant sur les marchés de la rénovation et de la construction légère. Le second est une réalité reconnue de spécialisation sur les performances durables de ses produits qui permet de profiter de tendances séquentielles de marchés spécifiques.

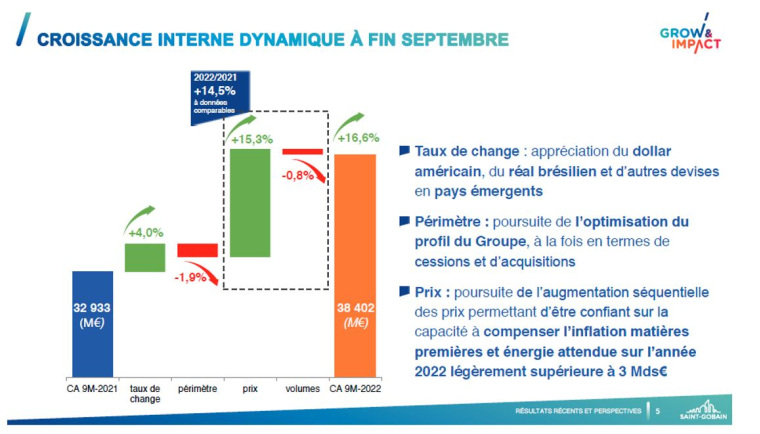

L'année dernière a enregistré une très forte progression du chiffre d'affaires (estimée à 16%) avec une croissance interne de plus de 13% et qui, au troisième trimestre avait dépassé 10% dans chacun des segments. Evidement, il y a un effet de prix des matières premières et de l'énergie, mais le groupe a réussi à assurer un écart coûts/prix largement positif. Le résultat opérationnel attendu de 5,1 milliards d'euros représente 10,2% du chiffre d'affaires : le redressement obtenu en 2022 est confirmé avec la forte croissance du chiffre d'affaires.

L'année 2023 sera évidement plus difficile : les volumes sont attendus en baisse de 3% en Europe et de 5% aux Etats-Unis , avec une forte pressions sur les logements neufs, alors que les coûts de l'énergie se stabilisent à des niveaux élevés. Les marges seront nécessairement érodées (de 0,5 à 0,7%) avec un chiffre d'affaires en progression modérée de 1% à 1,5%.

SOURCE : Saint-Gobain / 9 mois 2022

Croissance de Saint-Gobain.

Le rattrapage vise simplement le retour aux multiples historiques

La forte baisse du cours en 2022 a ramené l'action à ses niveaux de d'il y a 2 ans. La fameuse image « de veau » qui colle encore à la peau de Saint-Gobain est une vraie occasion de moyen et de long terme. Sans même attendre un changement de statut de la valeur, un simple retour sur les ratios historiques de 12 fois les bénéfices estimés fixerait un objectif de cours de 75 euros (bénéfice par action 2023 de 6,30 € contre 6,90 €)

Ce potentiel de valorisation de plus de 50 % n'a rien irréaliste. Des catalyseurs inattendus comme une meilleure résistance qu'anticipé des marchés de la construction et de la rénovation – en Europe et aux Etats-Unis en particulier) et/ou un reflux de prix de matières premières pourraient accélérer le rattrapage.

Hubert Tassin, pour Gaspal Gestion

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer