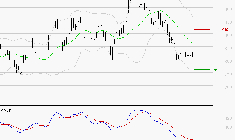

Opinion : ACHAT

Objectif de cours : 0,3 € vs 0,336 €

Potentiel : +83%

RN 2018 + CA T1 : Le Japon commence à payer

- Résultats annuels en ligne : ROC -5,87 M€ vs -5,77 M€ attendu et

- -5,4 M€ en 2017 pour un CA 2018 de 3,47 M€. RN -5,8 M€ vs -6,6 M€ en 2017

- CA T1 +16% à 1,1 M€ (Vente Directe +7%, Vente Indirecte +28% avec le Japon)

- Trésorerie au 31 mars de 2,46 M€ vs 3,2 M€ au 31/12

Au cours de l'exercice 2018, Safe Orthopaedics a mis l'accent sur le renforcement de sa force commerciale directe en France, en Allemagne avec une équipe intégralement remaniée au cours du T4 et en Angleterre avec l'acquisition de la force commerciale de son distributeur historique. Cela s'est traduit par un effectif qui est passé de 34 collaborateurs à 43 fin 2018 et même 50 à la fin du T1 2019. Malgré ces investissements importants, le groupe a su tenir ses charges qui sont en ligne avec nos prévisions. Le groupe parvient même à améliorer son résultat net grâce à un résultat financier de +350 K€ vs -1,14 M€ en 2017. Ainsi, les résultats 2018 n'amènent pas plus de commentaires si ce n'est le fait que le groupe a su tenir ses charges dans un contexte de déploiement commercial « agressif ».

Activité au 1er trimestre :

La Vente Indirecte

affiche un CA de 532 K€ en progression de 28%. A périmètre constant (hors UK) et hors Japon, l'activité recule de -26% à 266 K€. Pour mémoire l'an dernier le groupe avait rencontré des difficultés avec un distributeur sur la zone Moyen-Orient à compter du T2. Il est probable que l'activité générée par ce dernier n'ait toujours pas été compensée. En revanche, la bonne nouvelle est l'apport du Japon avec un volume d'affaire de 266 K€ alors que nous attendions un début de contribution au T2. Par ailleurs, sur l'année nous anticipions 306 K€. Notre objectif apparaît donc comme trop conservateur même si la Japon commande avant de vendre. Pour la suite cela dépendra de la vitesse à laquelle ils «écoulent » leurs stocks.

Par rapport à nos prévisions, le groupe est très en retard sur la Vente Indirecte hors japon (nous visions 26% de progression) mais en avance pour le Japon. Désormais, nous estimons que le Japon doit pouvoir réaliser au moins 500 K€ mais nous abaissons notre objectif sur l'Export avec une attente de progression de 10%. Nous confirmons donc un CA annuel pour la Vente Indirecte proche des 1,97 M€ (+47,4%) mais avec un équilibre différent.

La Vente Directe

affiche un CA de 546 K€ en progression de 7%. La France a réalisé un CA de 461 K€ en retrait de 5%. L'apport de l'Allemagne et du UK s'élève à 84 K€ vs 28 K€ au T1 2018 qui n'intégrait que l'Allemagne.

La direction a indiqué que la France avait été pénalisée par le remplacement de commerciaux sur 2 zones alors que sur les 6 autres l'activité avait progressé en moyenne de 15%. Pour mémoire, nous visions jusque-là un CA France sur l'année de 2,4 M€ en croissance de 31%. Le retard pris en ce début d'année nous amène à être plus prudent et à viser une progression de 20,7%. Aussi, nous attendons désormais un CA France de 2,25 M€. Nous confirmons nos attentes pour l'Allemagne et le UK à un peu moins d'1 M€.

In fine désormais nous visons un CA Annuel groupe de 5,19 M€ vs 5,4 M€ auparavant.

Trésorerie brute à fin mars

: elle se monte à 2,46 M€ vs 3,2 M€ au 31/12. Si l'on retraite de l'upfront des japonais de 500 K€, cela fait une consommation de 1,2 M€ ce qui est inférieur aux 1,8 M€ constatés en moyenne. La différence s'explique par le remboursement de 2 années de CIR (2016 et 2017). Le groupe reste donc sur le même niveau de consommation de trésorerie.

Au regard du niveau actuel de trésorerie et des sources de financement dont le groupe dispose (OCABSA pour 3,3 M€), Safe Orthopaedics a suffisamment de visibilité pour l'exercice 2019.

L'ajustement de nos prévisions induit l'abaissement de notre objectif de cours à 0,30 € par action vs 0,336 €. Opinion

Achat confirmée

.

1 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer