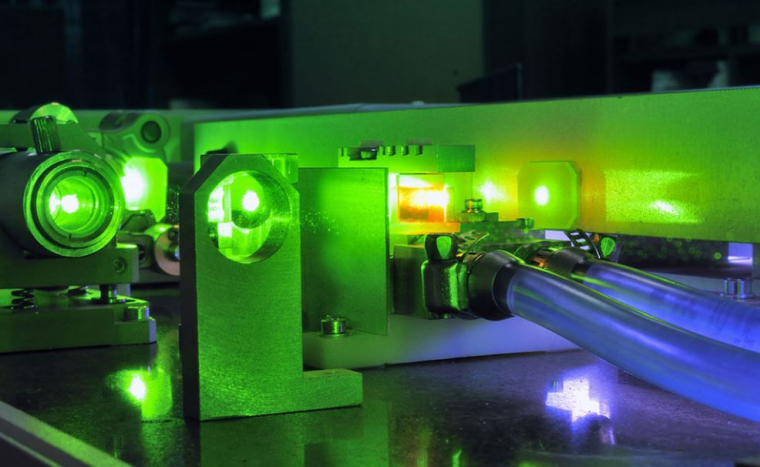

Un laser pour applications scientifiques développé par Lumibird. (crédit photo : Lumibird)

L'invention du semiconducteur dans les années 1960 est sûrement une des plus belles conquêtes de l'homme, et elle l'est de plus en plus puisque pratiquement tout ce dont nous nous servons tous les jours, du grille-pain à la Tesla en passant par le PC et le smartphone, ne pourrait pas fonctionner sans cela à présent. Mais une autre belle invention, faite à peu près à la même époque, a aussi largement contribué à façonner nos vies modernes : le laser. Qui est de la lumière émise à partir d'électricité, ce qui n'a rien d'extraordinaire, mais de la lumière très amplifiée, avec une seule longueur d'onde (ou couleur, ce qui est la même chose), et très dense et cohérente, et de fait avec un faisceau lumineux très étroit, ce qui est nettement moins banal.

Et permet de faire toutes sortes de choses selon le type de laser utilisé, notamment lire des codes-barres sur une étiquette ou lire les micros gravures dans le plastique d'un CD, porter des transmissions télécoms à très hauts débits dans de la fibre optique ou dans l'air, découper et graver avec précision des matériaux très variés, imprimer sur du papier ou imprimer en 3D, faire de la mesure de précision (métrologie, spectroscopie, et ainsi de suite), de la télémétrie, de la détection etc…, etc…

On trouve donc des lasers en tous genres dans des appareils a) qui servent très souvent : caisses enregistreuses, réseaux télécom et capteurs et autres Lidar qui équipent nos voitures, et radars routiers aussi, b) qui servent un peu moins souvent : équipements médicaux pour l'ophtalmologie, voire c) ne servent jamais (du moins on l'espère) : systèmes de visée, de guidage, etc… d'équipements militaires variés.

L'éternelle question de la High Tech cotée : bien comprendre le dossier

Et on se dit inévitablement que tout ceci constitue autant de marchés pour des entreprises innovantes et versées un tant soit peu dans la High Tech. Des entreprises qui dégagent vraisemblablement des marges confortables, la High Tech étant ce qu'elle est, et dont certaines pourraient même être cotées en Bourse, avec donc un capital accessible à l'homme de la rue, pour peu que ce dernier ait encore quelques économies à faire fructifier.

Soit de belles opportunités pour l'investisseur en principe, qui nous ramènent toutefois à un dilemme très classique, hélas! : a) on se doit de n'investir que dans des affaires que l'on comprend (ou que l'on croit comprendre en tout cas), et des affaires bien rentables de préférence, mais b) si les affaires opérant dans un métier High Tech sont les plus souvent très rentables, elles sont le plus souvent plutôt difficiles à comprendre pour qui n'est pas un fin technicien dudit métier.

Ce qui n'est pas toujours sans inconvénients potentiels, surtout quand il s'agit d'une technologie résolument nouvelle qui a suscité un grand engouement au début, avec une vague d'introductions en Bourse auxquelles il est de bon ton de participer, et un peu moins d'engouement, voire beaucoup moins, après. Un phénomène assez récurrent sur les marchés d'actions, il est vrai.

Lumibird , "mid cap" mais grand fabricant d'équipements variés à base de lasers, semble bien rentrer dans cette catégorie des belles affaires "techno".

Un spécialiste du laser en tous genres

Lumibird a réalisé un chiffre d'affaires de 162 millions d'euros en 2021 avec 900 salariés environ, avec 23% de son activité en France et autant en Europe, 24% en Amérique du Nord, et 19% en Asie. La société maîtrise trois des quatre grandes technologies du laser, à savoir les lasers à solides, les diodes lasers et les lasers à fibres optiques, et détient en tout plus de 45 brevets et licences exclusives pour produire des composants et des systèmes pour des applications variées. Tout ça pour servir des clients très variés aussi, mais plutôt portés sur les technologies de pointe dans l'ensemble : la branche Photonique (47% du chiffre d'affaires) fournit les laboratoires de recherche, et les industriels de l'électronique, de la Défense et du Spatial avant tout (avec quelques très gros clients, dont Thales), et la branche Médical (53% chiffre d'affaires) fournit les médecins ophtalmologistes du monde entier, ce qui n'est pas rien.

Lumibird fabrique une partie des composants de ses systèmes en interne, notamment les fibres, les diodes et les photodiodes, et fait pour le reste appel à un grand nombre de fournisseurs en fait. Les systèmes eux-mêmes sont assemblés sur six sites industriels : Keopsys à Lannion, Quantel Medical à Clermont-Ferrand, Ellex à Adélaïde (Australie), Lumibird Mégajoule près de Bordeaux, Quantel USA à Bozeman (Montana) et enfin Optotek à Ljubjana (Slovénie). Le groupe vend ses produits avec des filiales locales Lumibird, et aussi en indirect avec des revendeurs, soit une centaine de distributeurs dans 90 pays.

Lumibird est donc une affaire high tech avec beaucoup de produits et une clientèle large et bien diversifiée, et des positions solides a priori même si ça peut changer très vite, et possède aussi l'immense avantage de travailler une technologie qui n'est plus nouvelle, même si elle se développe encore tous les jours : nous ne sommes pas en territoire tout à fait inconnu (et on se rassure comme on peut).

Une histoire un peu mouvementée : pas mal d'acquisitions en fait

Rappelons que Lumibird est l'ex-Quantel, société créée en 1970 pour développer des applications commerciales du laser, alors grande nouveauté technologique, devenue un fabricant de lasers utilisés en ophtalmologie, tout en développant des systèmes divers et variés, avec notamment un contrat phare avec le Commissariat à l'Energie Atomique pour le projet Mégajoule, qui est une machine infernale construite près de Bordeaux pour simuler des explosions nucléaires.

Quantel s'est fait coter en 1997, s'est agrandi par acquisitions (Big Sky aux USA, puis Nuvonyx, Wavelight Aesthetic), pour finir par changer de main en 2016 avec la cession de la participation de l'équipe dirigeante à une holding : ESIRA, dont le président a pris la direction du groupe. En 2017, ESIRA a apporté deux autres sociétés spécialistes du laser : Keopsys et LEA Photonics, plus orientées industrie, Aérospatial/Défense, etc… et Quantel a changé de nom pour devenir Lumibird, société dont le capital est contrôlé à 52% ( et plus en droits de vote) par ESIRA, et dont le siège social est à présent à Lannion dans les Côtes d'Armor, et non plus aux Ulis (Essonne).

Lumibird a continué à se développer en bonne partie par acquisitions, avec notamment en 2019 Halo Photonics et Optotek Medical (Slovènie), et, surtout Ellex en 2020 (pour 100 millions de dollars australiens), spécialiste des appareils à laser (et à ultrasons) pour le traitement des maladies oculaires. La société a aussi acquis récemment des petits distributeurs d'équipements médicaux : EssMed et Brinch, en Scandinavie, et enfin une filiale du groupe suédois Saab spécialiste de la télémétrie laser pour applications militaires.

Des comptes tout à fait présentables, sans aucun doute

Le chiffre d'affaires 2021 progresse de +28% avec l'intégration d'Ellex sur 12 mois (contre 6 en 2020) et de +11% sans cela, c'est-à-dire en organique, ce qui n'est pas mal. Si l'on regarde la rentabilité, on ne peut constater que Lumibird gagne correctement sa vie avec une marge opérationnelle (le résultat opérationnel courant, c'est-à-dire le résultat avant paiement des frais financiers aux banquiers et de l'impôt sur les sociétés au fisc, rapporté au chiffre d'affaires ) de 12,2% sur le dernier exercice clos fin décembre 2021, après 11,1% en 2020. Une marge pas vraiment fantastique pour de la High Tech, mais à un bon niveau en valeur absolue, et qui gagne +1,1 point en un an, dont +2,4 points pour la branche Médical avec l'apport d'Ellex.

On ne peut que constater aussi que le groupe présente un bilan très solide avec un ratio de levier Dette Nette/ Fonds Propres de seulement 4% à fin décembre 2021 et, ce qui ne gâte rien, une situation de trésorerie nette largement positive, c'est-à-dire beaucoup de liquidités en caisse pour très peu de dette financière à court-terme. Un bilan, il faut le préciser, qui a bien encaissé le choc de l'acquisition d'Ellex grâce une belle augmentation de capital (36 millions d'euros à 9 euros par action nouvelle) pour financer ladite acquisition, et grâce à un très faible endettement fin 2019, suite aux deux levées de fonds précédentes : 7,8 millions d'euros en 2018 et 25,1 millions en 2019.

Perspectives : plutôt agréables a priori

Lumibird table sur une croissance organique de +8% par an moyenne ces prochaines années, une croissance tirée en principe par les volumes, avec qui plus est le soutien de quelques grands contrats : notamment chez Thales, avec des composants clés pour deux systèmes qui équipent le Rafale de Dassault Aviation, et pour les transmissions de deux types de satellites, et chez trois constructeurs automobiles US qui doivent bientôt lancer la fabrication en grande séries de systèmes ADAS de conduite (pas tout à fait mais presque) autonome utilisant les lidars de la société.

Ceci dans un contexte de prix plutôt favorable a priori, nombre de marchés, notamment dans le militaire et le médical, des marchés relativement protégés, avec de plus, selon la direction, la capacité à répercuter les hausses de coûts des composants aux clients, soit un "pricing power" raisonnable. Et des marges relativement protégées aussi, et qui devraient s'améliorer encore à l'avenir car la société dispose, toujours selon la direction, de plusieurs leviers pour améliorer ses prix de revient : i) les volumes, qui sont bons, ii) en augmentant la part des ventes directes, iii) en travaillant les coûts des fonctions supports, iv) en améliorant ses processus de production, et enfin, v) en réintégrant des fabrications.

Seul bémol : Lumibird devrait continuer à investir résolument dans ses capacités de production et sa R&D en 2022, en plus de l'installation dans un nouveau site à Lannion, et investir éventuellement plus que sa capacité d'autofinancement, et autrement dit ne pas générer de free cash-flow positif, voire même consommer un peu de cash.

Soit peu ou pas du tout de création de valeur en 2022 si l'on pense, ce qui n'est jamais faux même si ça peut paraître un peu primitif, que la vraie création de valeur est dans la génération de cash en euros sonnants et trébuchants (et moins dans des calculs savants du type EVA). Ce que semble d'ailleurs bien constater le marché, puisque le cours de Bourse recule de -24% depuis le début de l'année, soit bien plus que l'indice Cac Mid& Small (-14%).

Mais les investissements d'aujourd'hui font les profits de demain, c'est bien connu. Et zut ! au court-termisme : on n'est pas là pour ça.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer