Kevin Thozet, membre du comité d’investissement de Carmignac (Crédits: Carmignac)

Par Kevin Thozet, membre du comité d'investissement, Carmignac

La Réserve fédérale américaine (Fed) est confrontée à un dilemme. Les indicateurs avancés (enquêtes de confiance) se sont nettement affaiblies cette année, mais les indicateurs coïncidents (PIB, emploi, inflation) résistent bien.

Prenons la publication du PIB pour le premier trimestre de cette année. Bien que négatif au niveau global, elle a montré une forte croissance des dépenses d'investissement (même si celles-ci reflètent probablement une anticipation de la mise en œuvre des droits de douane) et une consommation stable à 3,1% en rythme annualisé. De même, le dernier rapport sur le marché du travail était rassurant, avec une création d'emplois supérieure aux attentes, une reprise du taux d'activité, un chômage stable et un ralentissement de l'inflation salariale. Toutefois, si l'on regarde dans le détail, les données de février et de mars ont été révisées à la baisse et la modération des salaires horaires moyens masque une hausse des salaires dans les secteurs à bas revenus.

Ajoutez à ce dilemme un assouplissement sensible des conditions financières aux États-Unis au cours du mois dernier, et la position de la Fed devient encore plus compliquée.

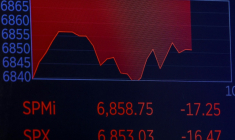

Les marchés actions américains ont désormais retrouvé leurs niveaux d'avant le « jour de la libération », tout comme les primes de risque du High Yield américains, avec les flux de nouvelles positives concernant les négociations tarifaires et les accords potentiels. De plus, le dollar américain est en baisse significative. Cela est positif tant pour les exportateurs américains que pour les industries nationales, car cela renforce la compétitivité. Mais c'est également inflationniste, car cela augmente le coût des biens importés de l'étranger.

Compte tenu de la situation, pourquoi la Fed se sentirait-elle obligée de donner un « coup de pouce » supplémentaire sous la forme d'une baisse des taux directeurs, d'autant plus que la visibilité sur les négociations tarifaires est très limitée ?

D'autant que la probabilité de parvenir à un accord à court terme avec les principaux partenaires économiques des États-Unis diminue. De même, les contours du budget américain restent hypothétiques. Il est délicat de jauger de l'importance des réductions d'impôts pour la classe moyenne américaine financées par d'éventuelles recettes douanières, d'autant plus que la future politique commerciale est largement inconnue. Nous tablons sur une expansion budgétaire aux Etats-Unis, compte tenu des promesses faites par Donald Trump à sa base électorale, de la majorité fragmentée des républicains et d'un DOG(E) qui semble plus aboyer qu'il ne mord.

Dans ce contexte, la Fed devrait maintenir ses taux d'intérêt dans la fourchette cible de 4,25 à 4,50% lors de la réunion du FOMC (1) de cette semaine. En outre, les anticipations du marché, qui tablent sur trois baisses cette année, dès le mois de juillet, semblent optimistes. Premièrement, la visibilité sur le front budgétaire ne devrait pas s'améliorer sensiblement avant l'été et, deuxièmement, l'héritage de Jérôme Powell, président de la Fed ayant eu a lutté contre une vague inflationniste avec peu de précédents, est encore à déterminer.

Dans ce contexte, nous avons réduit notre exposition aux taux américains dans leur ensemble. Plus précisément, nous avons réduit nos positions de pentification, car la partie courte de la courbe semble déjà intégrer plusieurs baisses.

(1) Comité fédéral de l'open market

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer