Pour Eric Galiegue, a performance des actions européennes sera probablement durement affectée par l’appréciation de l’euro. (crédit : CC-Dietrich Hering)

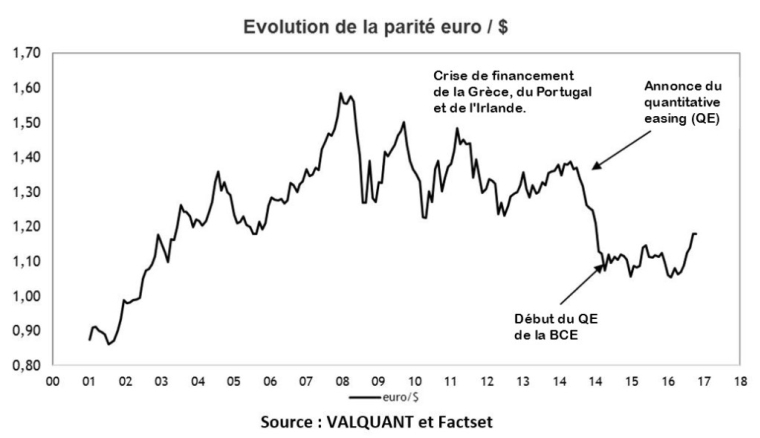

Décidemment, on se sait jamais sur quel pied danser avec l'euro. Le symbole de la construction européenne fait encore parler de lui dans un sens négatif. Il y a six ans, la crise grecque et plus généralement la crise de financement des pays dits périphériques de la zone euro aurait pu se terminer très mal, par la disparition de la monnaie unique.

Au nom de la lutte contre la déflation, du sauvetage de l'euro et finalement, de l'Europe, la BCE a réussi à imposer ses mesures non conventionnelles, qui ont suscité une baisse du taux de change de notre monnaie, de 1,39$ à 1,07$ entre avril 2014 et mars 2015, début des opérations de rachats d'actifs financiers par l'institut européen d'émission.

Evolution de la parité euro/dollar depuis 2000 (sources : Valquant, Factset)

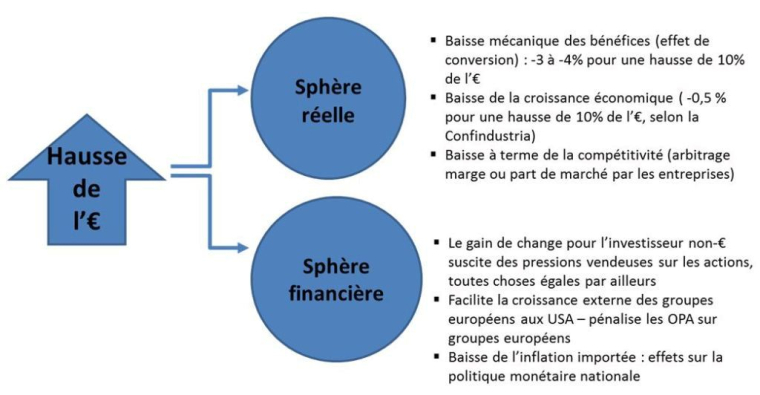

Aujourd'hui, voilà que la hausse de notre monnaie, qui a touché 1,20$ récemment, fait craindre le pire pour la croissance, et pour la construction européenne elle-même. En quoi la hausse de l'euro pourrait-elle menacer le cycle favorable à l'activité et aux marchés financiers ? Nous avons identifié les relations fondamentales entre la hausse de la devise européenne sur le cours des actions.

Effets de la hausse de l'euro sur la sphère réelle et financière. (source : Valquant)

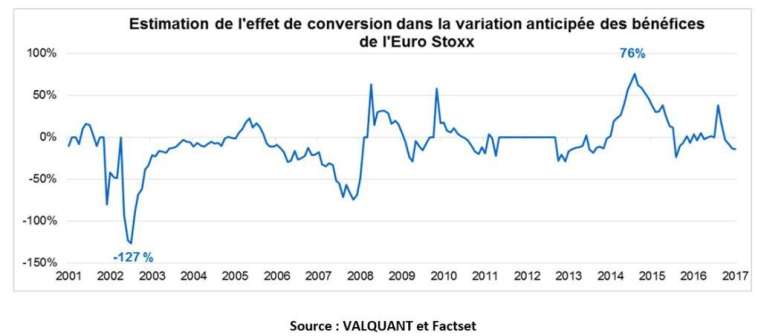

Dans la sphère réelle, la courroie de transmission essentielle passe par les bénéfices des entreprises : l'effet de conversion des bénéfices réalisés en zone non-euro et purement mécanique, et non discutable. Nous avons tenté de mesurer l'importance de l'effet conversion dans la variation des bénéfices. Il apparait qu'en moyenne, au cours des quinze derniers années, l'effet conversion représente 23% de la variation des bénéfices, ce qui est très important.

L'impact de l'euro sur l'évolution attendue des bénéfices. (sources : Valquant et Factset)

L'effet de compétitivité est plus incertain, et peut donner lieu à des arbitrages des entreprises entre refuser un contrat et perdre un client, ou le prendre pour garder la part de marché. L'effet négatif sur la croissance de l'activité est difficilement mesurable, mais ne peut être remis en doute. Au total, on considère habituellement qu'une hausse de 10% de l'euro diminue de 7% les bénéfices des entreprise de la zone euro, toutes choses égales par ailleurs.

Dans la sphère financière, le sentiment dominant d'une Europe qui devient allemande, d'un rapprochement accéléré entre l'Allemagne, la France et l'Italie, dopé par l'accession au pouvoir d'Emmanuel macron, fait craindre que notre devise se comporte comme le Deutsche Mark.

Les investisseurs qui ont une certaine expérience se souviennent de cette monnaie forte qui, par cette caractéristique, empêchait le cours des actions de s'apprécier : les valeurs allemandes, quelque soient leurs qualités, étaient des «veaux boursiers», car elles subissaient le handicap d'une devise chère, qui s'appréciait contre toutes devises sur longue période.

Une appréciation pénalisante pour les marchés d'actions ?

Voilà ce que l'on craint aujourd'hui : que la hausse de l'euro confisque la performance des marchés d'actions au profit des détenteurs non-euros de nos actions et obligations. La performance recherchée par les investisseurs internationaux seraient plus liée à la performance du change qu'à la performance des marchés d'actions eux-mêmes, et les investisseurs domestiques, les investisseurs euros, se retrouveraient privés de performance pour longtemps.

La stabilité et la sécurité viendraient condamner la plus-value. Seul le rendement (faible) constituerait la rentabilité future des actifs financiers. Dans la sphère financière actuelle, il est facile de se prémunir contre un tel effet. Il «suffit», pour les investisseurs domestiques, de se positionner long sur l'euro, d'augmenter leur position euro au-delà de leur portefeuille d'actifs.

La généralisation de ce type de comportement a pour objectif d'accélérer la réalisation du phénomène contre lequel on veut se prémunir : la hausse de l'euro s'accentue, ce qui justifie la mise en place d'une couverture, et incite à l'accroitre. Ce phénomène d'anticipation auto-réalisante est bien connu sur les marchés financiers, et pourrait causer une hausse très importante de la monnaie unique.

Enfin, la force de l'euro devrait avoir pour effet de limiter l'inflation via la baisse des prix des biens importés. Cela pourrait inciter la BCE à retarder la normalisation de sa politique monétaire...

Un niveau actuel pas anormal

Le niveau actuel de l'euro, plus ou moins 1,19$, n'est absolument pas anormal. La moyenne des cours contre le billet vert depuis l'été 2001 est 1,25$, et la parité de pouvoir d'achat entre les deux monnaies est estimée habituellement entre 1,20$ et 1,25$.

En d'autres termes, l'euro est actuellement «à son prix». Au moment de la crise de financement des pays périphériques, il valait 1,30$ environ ; son cours a fluctué entre 1,20$ et 1,50$ entre 2003 et 2014…

Finalement, il faut probablement voir la période de faiblesse de l'euro sous 1,25$, de fin 2014 jusque maintenant, comme une parenthèse causée essentiellement par les politiques monétaires non conventionnelles de la BCE. Il est probable que le taux de change de la monnaie européenne va s'apprécier de plus en plus rapidement, au fur et à mesure du renforcement politique de l'intégration européenne voulue par Emmanuel Macron et Angela Merkel et soutenue par la BCE.

Il s'appréciera d'autant plus que l'économie américaine, moins productive, va être confrontée à un phénomène de ralentissement, au terme d'un cycle de croissance bien particulier, beaucoup plus long que les autres mais moins intense. L'économie américaine se régule plutôt par le taux d'intérêt, alors que l'économie européenne se régule plutôt par le taux de change. Dans ce contexte, la performance des actions européennes sera probablement durement affectée par l'appréciation de l'euro.

Eric Galiègue – Valquant Recherche – www.valquant.fr

5 commentaires

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer