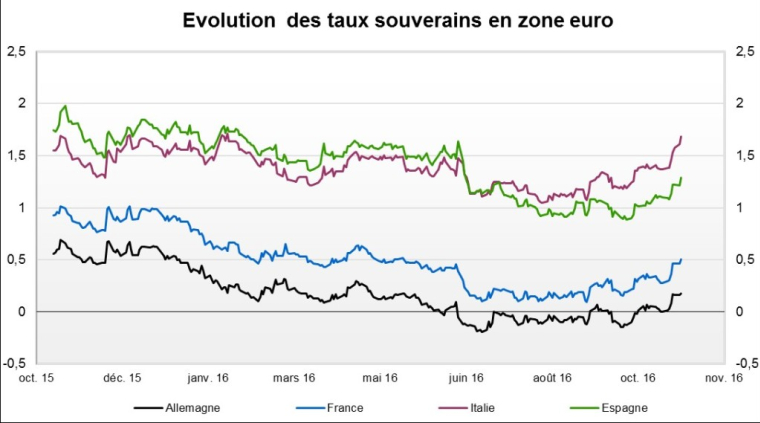

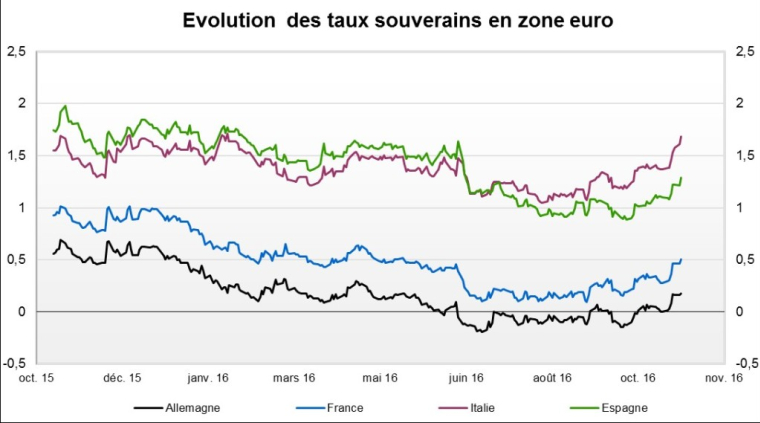

Le fait saillant du mois d'octobre est probablement le phénomène de hausse des taux de marché.

Le rebond des taux est pour l'instant limité, mais la hausse depuis la mi 2016 atteint parfois plus de 50 points de base, pour des Etats comme l'Italie ou l'Espagne.

Source: Factset et Valquant

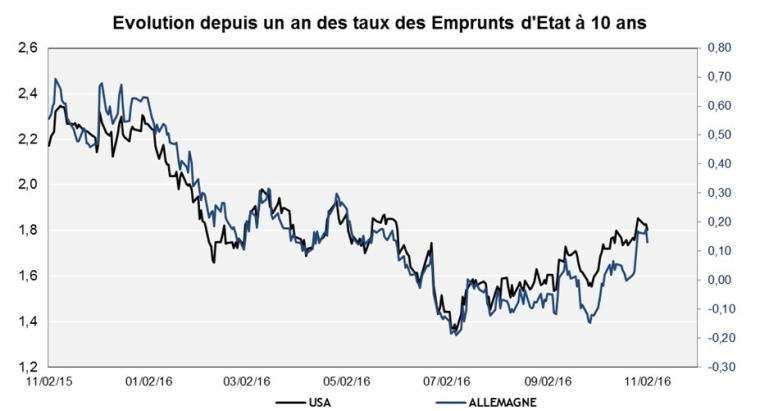

Aux USA, le taux des obligations fédérales à 10 ans a atteint 1,85% récemment, alors qu'ils avaient touché un plus bas historique début juillet, à 1,37%. En Allemagne, les taux de l'obligation « Bund » à 10 ans ne sont plus négatifs…

Source: Factset et Valquant

Que signifie cette tension sur les taux ?

Premièrement , elle signifie que le marché croit désormais en un durcissement de la politique monétaire de la FED. La probabilité d'une hausse des taux décidée au cours de la réunion de décembre, est maintenant très forte. Les dernières statistiques économiques, et notamment les rapports sur l'emploi, confirment que l'économie américaine est dans une bonne forme. La croissance du PIB a atteint 2,9% au troisième trimestre, le taux de chômage est passé sous les 5%, et les salaires progressent de 2,8 %.

Deuxièmement, dans la mesure où les taux monétaires américains sont déjà supérieurs aux taux européens et japonais, leur hausse très probable signifie que le dollar devrait encore s'apprécier. On retrouve là un mécanisme de partage de la croissance, par lequel le pays le mieux loti diffuse sa croissance aux autres via l'appréciation de son taux de change. Par ailleurs, l'appréciation du dollar pourrait peser sur les cours du pétrole, qui viennent déjà de baisser significativement depuis quelques semaines.

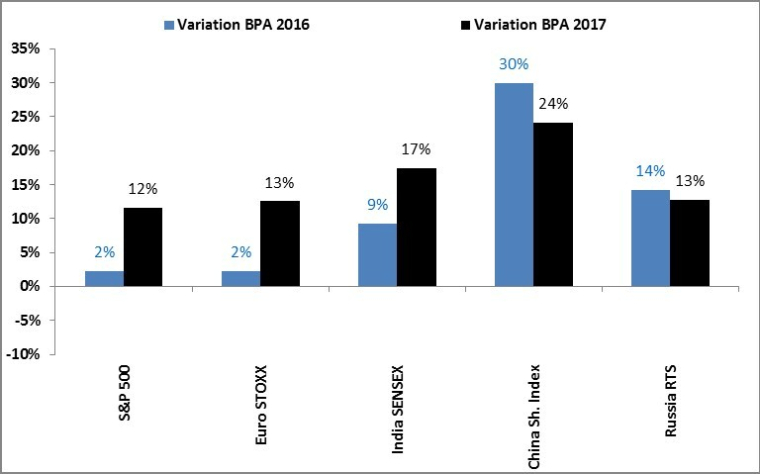

Troisièmement , la tension sur les taux est habituellement associée au retour de la croissance d'une manière générale, et à la fin des révisions en baisse réalisées par les analystes financiers. C'est bien ce que l'on a pu observer depuis 2 ou 3 mois

Source: Factset et Valquant

Surtout, le niveau de croissance anticipé pour l'année prochaine est très consistant : de 12 à 13 % des deux côtés de l'Atlantique, notamment grâce au rebond des profits du secteur des matières premières (dont les pétrolières).

Source: Factset et Valquant

Quatrièmement , cette hausse des taux doit normalement saluer l'éloignement des pressions déflationnistes, qui ont justement motivé la mise en place de politiques monétaires non conventionnelles. C'est une bonne nouvelle pour les actions, en ce sens que les hypothèses d'une croissance plus forte à long terme, notamment en prix, doit augmenter la valeur des actions. Ainsi, l'amélioration des perspectives à long terme devrait surcompenser l'impact négatif de la hausse des taux. C'est pour cela que, avant que le risque déflationniste ne se transforme en risque inflationniste, le cours des actions devrait remonter avec les taux.

Mais l'effet immédiat de la hausse des taux, que l'on peut craindre pour la fin 2016 et le début 2017, c'est un choc sur les obligations et la limitation des opérations de carry trade.

Un choc sur les obligations , induit par l'anticipation d'une inéluctable poursuite de la hausse des taux, pourrait susciter les ventes forcés d'autres classes d'actifs, en particulier les actions. On sait qu'en la matière le comportement moutonnier des acteurs du marché est redoutable. Une spirale baissière auto entretenue peut très vite se mettre en place et dévaster les portefeuilles.

L'appréciation tendancielle du dollar et la hausse des taux monétaires, va dissuader les opérateurs de marché de l'emprunter pour acheter des actifs financiers. La demande d'actifs financiers, dont l'origine spéculative est significative, pourrait se tarir, ce qui devrait contribuer à une baisse des cours.

Ainsi, la tension sur les taux est salvatrice à terme, car nous sortirons de la crise avec des rémunérations obligataires bien plus élevées que celles qui sont pratiquées aujourd'hui. Mais elle est aussi porteuse d'une correction qui pourrait se produire dans les toutes prochaines semaines. Une correction qu'il faut comprendre comme un mal nécessaire.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer