Bien que nous plongions maintenant dans juillet et devinant que nombre d'entre nous vont bientôt se diriger vers les plages, nous n'avons pas souhaité parler de la seconde vague (de Covid, de baisse ou de hausse ? allez savoir). Nous préférons faire la prospective des ETF. Même si les contours de ce futur proche ne sont pas totalement définis, nous tenterons de ne pas être… vague. Il s'agit d'expliquer pourquoi il est temps de couper le cordon qui relie ETF et gestion indicielle.

John Bogle, le fondateur de Vanguard, a été l'inventeur de la gestion indicielle. Son projet s'appuyait sur deux idées forces :

- Les frais constituent une performance négative avec une probabilité certaine

- Les gérants actifs, dont il a fait partie dans une carrière antérieure, dans leur ensemble sont mathématiquement dans l'impossibilité de battre régulièrement leur indice de référence.

En revanche, contrairement à ce que l'on peut lire parfois, ce n'est pas l'inventeur des ETF. En réalité, il était même opposé à l'idée de créer un véhicule indiciel coté en temps réel. Il estimait que cela inciterait les investisseurs à faire du trading et ainsi à polluer la qualité de réplication de l'indice.

L'histoire en a voulu autrement. Les ETF sont désormais utilisés par tout type d'investisseur, en dehors de ceux qui ne les connaissent pas ou qui sont enfermés dans un contrat d'Assurance-Vie qui n'en propose pas. Ils mettre en œuvre des stratégies d'investissement particulièrement variées. Cela fait des ETF un véritable couteau suisse de l'investissement. Ce propos liminaire a vocation à rappeler que les investisseurs intéressés par les ETF se sont depuis l'origine décomposés en 2 parties : les « puristes de l'indice » et les « opportunistes » qui ne voient dans l'ETF qu'une simple réplication d'un indice.

Un ETF peut-être un véhicule de gestion active

La nouvelle révolution ETF qui se dessine pour les prochaines années va probablement faire grossir les rangs du second groupe. En effet, les ETF sont un outil bien plus puissant que ne le pensent la grande majorité des investisseurs. C'est bien plus qu'un outil indiciel. C'est un véhicule d'investissement permettant de coter et d'échanger un panier de titres. Ce panier de titres peut-être stable avec une révision périodique. Il s'agit alors d'un indice classique.

Mais cet indice peut être aussi géré de manière systématique selon des règles préétablies, comme dans le cas du Smart-Beta. Dans ce cas, il s'agit en quelle que sorte de l'automatisation du travail d'un gérant actif qui respecterait consciencieusement sur processus d'investissement, comme la plupart le font. Mais, et c'est la nouveauté qui est en train de percer aux Etats-Unis, l'ETF peut être géré activement. En d'autres termes, un ETF peut être un véhicule de gestion active.

Ces ETF existent déjà. Leurs actifs sont encore confidentiels par rapport aux ETF de gestion passive. Mais l'intérêt est réel :

- Depuis le début de l'année, il y a eu plus de lancements d'ETF actifs que passifs

- Les sociétés de gestion étiquetées «gestion actives» tels que Fidelity, JP Morgan ou Threadneedle s'apprêtent à se lancer

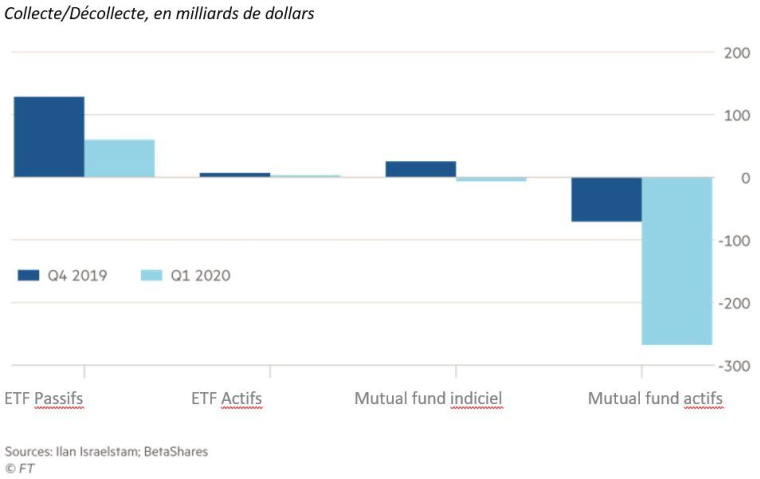

- Selon Ilan Israelstam, expert ETF à Sydney, les ETF actifs ont collecté 3 milliards de dollars en 2020. C'est peu par rapport au 60 milliards de dollars collectés par les ETF passifs. Mais c'est largement mieux que la décollecte de 270 Milliards de dollars des OPCVM/Mutual fund de gestion active

Collecte / décollecte, en milliards de dollars. (source : Ilan Isarelstam, Betashares, FT)

Les freins pour le développement des ETF actifs sont réels : comment assurer la liquidité et la fidélité des prix d'un ETF actif ? Les investisseurs accepteront-ils de payer le surcroit de frais générés par le travail du gérant ? Aux Etats-Unis, un ETF passif coute en moyenne 0.15% contre 0.80% contre un ETF actif. Cela reste moins cher qu'un Mutual fund (1.2% environ).

Des OPCVM 2.0

Quelles conclusions tirer de cette tendance naissante ? Selon nous, il faut dissocier le débat toujours vivace entre gestion active et gestion passive, du débat des enveloppes OPCVM vs. ETF. Si vous n'arriviez pas à vous départir de cette idée, dites-vous que 1/ la gestion indicielle préexistait les ETF et était implémentée en OPCVM. 2/ L'acronyme ETF signifie Exchange Traded Fund, c'est-à-dire fonds négocié en Bourse. Aucune notion d'indice.

Si les freins sont levés, les ETF de gestion active constitueraient des OPCVM 2.0. Cela sonnerait le glas du format OPCVM qui n'aurait plus d'intérêt, dès lors que l'ETF peut également s'acheter sur la base de la « Net Asset Value » de clôture. Une véritable révolution indutrielle.

Reste une question essentielle : faut-il continuer à lier stratégie d'investissement et véhicule d'investissement ? En d'autres termes, faut-il gérer, activement ou pas, des ETF passifs ou sera-t-il préférable de continuer comme c'est le cas avec les OPCVM de gestion active, à encapsuler accès au marché et stratégie ?

Toutes les équipes de ETFinances et Luxavie vous souhaitent d'agréables, et sans doute bien mérités, congés estivaux.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer