Intelligence artificielle, IA, robot (Crédits: Freepik / rawpixel.com)

On parle de plus en plus de l'intelligence artificielle. Nvidia a ouvert une rupture technologique via ses nouvelles puces. Elle ouvre de nouvelles puissances de calcul considérables. Malheureusement, ces puces ne sont pas encore disponibles auprès du grand public. Plus de 60% de la production est réservée aux serveurs des méga techs comme Microsoft, Google, Meta et Amazon.

Il est cependant déjà possible de créer des portefeuilles actions Euronext via des processus d'intelligence artificielle. Le portefeuille modèle n'est plus créé par un gérant, mais par une machine. La machine calcule le portefeuille modèle à partir d'un algorithme. Cet algorithme repose sur une mathématisation du processus de création d'un portefeuille par un gérant classique. Le processus de gestion est celui popularisé par Warren Buffett, la gestion GARP.

La gestion GARP (Growth at Reasonable Price) repose sur la sélection de valeurs de croissance à un prix raisonnable. Ce processus de gestion est mathématisé via les étapes suivantes :

1. Création d'un univers d'investissement via Bloomberg. Nous nous focalisons sur les actions de croissance de l'Euronext. Ceci permet de limiter les frais de transactions sur des plateformes comme Bourse Directe, ou Interactive Brokers. On a ainsi accès aux bourses de Paris, Amsterdam et Bruxelles.

2. Cet univers est construit à partir de l'univers SRI du Fonds de Pension Norvégien, le plus grand fonds action du monde. Ceci permet de répondre à la contrainte d'un investissement socialement responsable.

3. Le portefeuille est recalculé tous les mois.

Quel contexte de marché ?

2024 a été une fois de plus une année horribilis pour bien des gérants actifs. Bien des fonds ont encore sous performé les indices EuroStoxx50 et même le CAC40. Ceci s'explique par la « Nasdaquisation » de ces indices. Un nombre faible de mega growth (« actions de forte croissance et de grande capitalisation ») accaparent la performance et le poids dans l'indice. Il est de ce fait très difficile pour un gérant actif de battre l'indice s'il a sous pondéré ces valeurs phares comme ASML Holding, Novo Nordisk pour l'EuroStoxx 50 et LVMH, Hermès pour le CAC.

Mais en 2024 n'a pas été un « remake » de 2023. Le luxe Français a subi le ralentissement de la Chine. Ce sont avant tout les valeurs hyper tech liées à Nvidia et à l'intelligence artificielle qui ont le plus brillé.

Les valeurs valeur et les small caps ont continué leur traversée du désert, pénalisant les géants de la gestion multi cap ou de la gestion value.

Finalement, c'est une fois de plus l'approche GARP (« Growth at Reasonable Price ») qui s'avère la plus robuste. La grande rotation des actions n'a pas lieu entre les growth et les values. Les « laides même les plus belles » restent les perdantes de la « beauty contest » de Keynes. C'est une rotation entre la big tech, le luxe et d'autres valeurs de croissance qui crée la performance.

Pourquoi l'intelligence artificielle crée-t-elle un portefeuille plus robuste ?

On confond souvent intelligence artificielle et gestion quant. Les deux sont liés mais bien différents.

La gestion quant permet de classifier les actions par grande classes de performance comme les actions de croissance et les actions value, ou encore de chercher les surperformers dans un secteur économique.

La gestion quant a en revanche souvent beaucoup de difficulté à détecter et s'adapter aux changements de la structure économique et financière. Or, c'est là la clé d'une gestion robuste et pérenne, la structure de l'économie été donc de la finance se modifie continuellement et de plus en plus vite. Cette révolution schumpetérienne externalise la tectonique des plaques technologiques, démographiques, politiques, sociales. La création de richesse se déplace ainsi dans la sphère géographique et sociale.

Quelles sont les performances d'un portefeuille IA ?

Nous construisons un track réel depuis plus de 5 ans sur un portefeuille actions Euronext.

Pour 2014, la performance du portefeuille Evariste est de 15% contre +0.28% pour le CAC40 et 8.80% pour l'Eurostoxx 50. Les principaux contributeurs ont été Safran, Schneider Electric, Wolters Kluwer (publications scientifiques), Robertet (parfums). C'est donc bien la croissance des profits qui tirent les performances des valeurs. C'est là le fondement de l'approche Warren Buffett, il faut investir là où les profits se créent (les valeurs de croissance) mais à des prix raisonnables (en revendant le luxe début 2024 quand il était cher et que la Chine ralentissait).

Pour le mois de septembre, la performance de notre portefeuille modèle a été de +0.3% contre -0.9% pour le CAC40 et -0.8% pour l'Eurostoxx50 soit une sur performance d'environ 0.3% pour notre portefeuille modèle. Les principaux contributeurs ont été Safran (+8%), Robertet (+7¨%), Schneider (+4.5%).

Quelle est la performance long terme du portefeuille ?

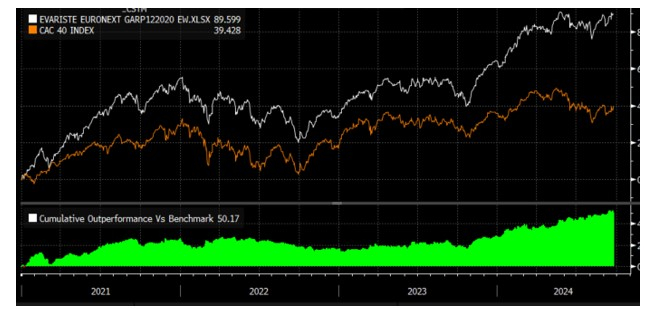

Le graphe suivant montre la performance du portefeuille modèle par rapport à l'indice CAC 40. On note une bonne surperformance en 2024. En 2022 et 2023, la performance relative est moins bonne. Ceci tient à la forte performance de LVMH et Hermès sur cette période. Il était très difficile de battre l'indice CAC comme c'est le cas pour le Nasdaq avec la pondération et la forte performance des big techs globales.

Performance relative du portefeuille modèle GARP Evariste par rapport à l'indice CAC40.

Source : Bloomberg LLP, Evariste Quant Research, Bloomberg n’est pas responsable de cette analyse.

Quelles sont les performances du track réel ?

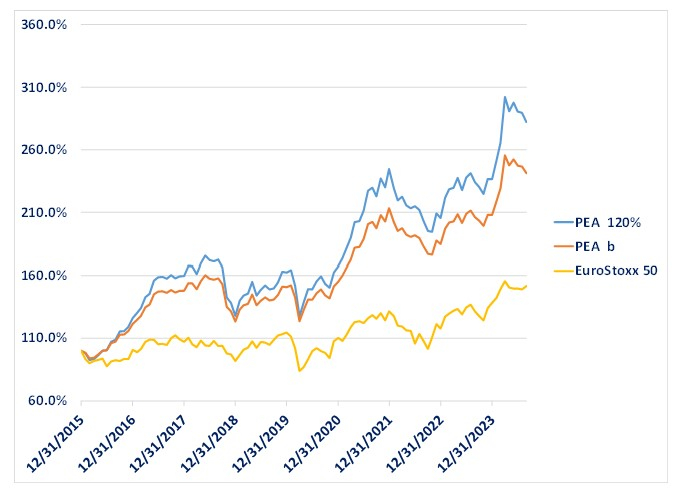

La performance réelle du portefeuille est de 15% pour 2024. Si on avait un levier à 120% (comme bien des fonds à création d'alpha), la performance serait de 19% soit près de 19% de plus que l'indice CAC 40.

Pour la suite de l'étude, nous nous basons sur les performances leveragées à 120% comme le permet la règlementation et comme le font à juste titres les meilleurs fonds de la place. De fait, à partir où l'on croit qu'une gestion de conviction va surperformer le marché par sa capacité à identifier les pépites du marché, il est raisonnable et raisonné de leverager le portefeuille dans les limites de la règlementation des fonds UCITS. Nous calculons la performance hors frais de bourse et de gestion. De fait, ces frais peuvent varier beaucoup entre une gestion institutionnelle et une gestion d'un portefeuille particulier.

• La performance sur 8 ans est de 259% contre 149% pour l'Eurostoxx 50 soit une surperformance de 110%.

• La performance sur 5 ans est de 189% contre 131% pour l'Eurostoxx 50 soit une sur performance d'environ 58%.

• La performance sur 3 ans est de 22% contre seulement 7% pour l'Eurostoxx 50.

• La performance sur 2 ans est de 39% contre 28% pour l'Eurostoxx 50.

• La performance sur 1 an est de 20% contre 1% pour l'Eurostoxx 50.

La performance réelle du portefeuille est calculée hors frais de gestion et de transaction. Elle est leveragée à 120%. Elle est comparée à l'indice EuroStoxx 50 sur la période et au PEA brut de frais et sans effet de levier.

Source : Evariste Quant Research.

Source : Evariste Quant Research.

Quelles sont nos recommandations actuelles ?

Nous sommes toujours exposés à des valeurs growth à prix raisonnable comme Robertet (parfums), Philipps (du fait de la fin du litige sur les aérateurs), Safran (une pépite technologique française, bien placée sur l'IA et l'armement), Schneider Electric (une pépite française sur le marché électrique mondial), Dassault Systèmes (une pépite à notre sens sous valorisée quand on la compare à Adobe aux USA, le leader mondial de la conception par ordinateur en 3D, tant liée à la nouvelle puce Nvidia).

Nous avons vendu le luxe depuis fin janvier 2024 (LVMH, Christian Dior). Nous avons réduit les technologiques en août 2024 (BE Semi-Conducteurs, Eurofins Scientific, Sartorius Stedim). Nous avons aussi réduit l'exposition automobile fin aout en revendant Michelin.

Nous avons maintenu nos positions sur des valeurs de croissance liées à l'IA comme Safran, Dassault Système. Nous avons aussi acheté des valeurs de croissance à prix raisonnable comme Robertet (dont le prix a été maintenu artificiellement bas par un maintien de cours), ou encore IDI (une holding private equity sur le secteur agricole, nous avons réduit nos positions pour prendre des profits à la suite de la revalorisation de cette pépite private equity).

Quels sont les plus et moins de l'approche IA que nous présentons ?

En points positifs, on peut mettre en avant la performance même dans les marchés difficiles, la robustesse de la performance dans tous les scénarios de marché, l'absence de biais cognitif, les couts marginaux quasiment nulles, la capacité à élargir l'algorithme à des grands univers d'investissement

En points négatifs, on a ceux d'une approche GARP. C'est une approche de conviction qui se focalise sur les valeurs de croissance. On a donc de facto un biais sectoriel techno, luxe, santé, IA, et parfois une sous-représentation de secteurs importants comme la finance, l'énergie, les télécommunications. C'est la différence majeure avec l'approche conventionnelle qui est de partir de l'indice et de le modifier (tilter) avec un risque contrôlé.

Dans la pratique, nous implémentons aussi une telle méthode dans certains scénarios de marché. De fait, quand le portefeuille est trop concentré ou quand il a tendance à sous performer les indices, nous investissons dans des trackers indiciels CAC (CAC FP) ou EuroStoxx50 (C50 FP). Ainsi, en 2023, il était quasiment impossible de battre le CAC vu l'importance et la performance du luxe (LVMH, Hermès).

Conclusion

Les portefeuilles créés par l'IA sont déjà aussi performants et sans doute plus robustes que ceux créés par une gestion active classique. Paradoxalement, peu de sociétés de gestion françaises n'ont commencé à implémenter ce type de process. Ceci est paradoxal au pays de Descartes et Pascal.

Malheureusement, la structure de la gestion des fonds y est sans doute pour quelque chose. La barrière à l'entrée pour un nouveau fonds est particulièrement importante. Les conseillers en gestion de patrimoine n'ont pas le droit de conseiller une société de gestion ou un client privé sur une gestion en actions contrairement aux USA, au UK et à la Suisse. La commercialisation des fonds est grandement monopolisée par les assurances vies pour des raisons fiscales. Or, les assureurs ne peuvent pas référencer un nombre trop important d'unités de compte. Pour toutes ces raisons, ce sont les pays anglo-saxons qui monopolisent la création technologique sur la finance liée à l'IA.

En finance comme dans bien d'autres secteurs économiques, « les Anglo Saxons innovent, les Asiatiques copient et l'Europe règlemente ». Telle est une des causes profondes du grand déclassement de l'Europe sur les 25 dernières années.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer