(Crédits photo : Adobe Stock)

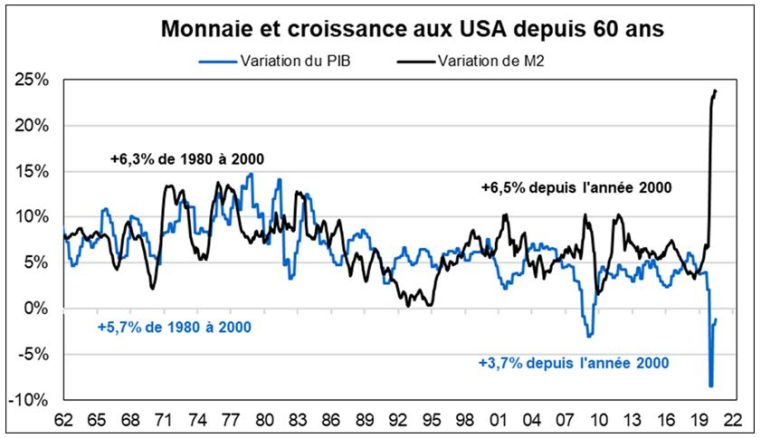

Le soleil est au beau fixe sur les marchés d'actions. C'est clairement le scénario de l'hyperliqudité qui l'emporte depuis début novembre. La hausse de 17% du cours des actions européennes depuis le début de l'année est justifiée par la conjonction historique d'une forte reprise économique avec une politique monétaire très expansionniste. Les banques centrales ouvrent les vannes de la liquidité (équivalent à 6% du PIB en rythme annuel) comme en pleine récession, alors que l'économie est en pleine croissance (10% en rythme annuel au USA actuellement).

Monnaie et croissance aux Etats-Unis depuis 60 ans. (Source : FACTSET et VALQUANT EXPERTYSE)

Les marchés ne vivront une telle conjonction favorable avant très longtemps. Et elle n'a jamais été observée depuis probablement la période de la reconstruction des années 50. Notre biais prudent depuis le mois de mars est « habituel » pour un analyste contrariant, qui se soucie du lendemain et ne se limite pas à vivre l'instant.. Cette prudence se heurte à la capacité du marché à se réjouir de l'instant sans penser au lendemain. C'est une des grands paradoxes des marchés d'actions, et le dilemme permanent du gérant de portefeuille. Même si le contexte de marché est très favorable pour encore probablement quelques semaines ou quelques mois, il nous semble que le risque d'une correction de 10 à 15% est élevé dans les 3 à 6 prochains mois, avant donc la fin de l'année. Cette correction de remettra pas forcément en cause la tendance haussière, puisque cette phase corrective amènerait le CAC 40 à retrouver tout simplement sa moyenne mobile, dont il est éloigné aujourd'hui de 20%. L'élément clé selon nous demeure l'évolution des anticipations de bénéfice. Depuis un an, le CAC 40 a progressé de 40%, et les bénéfices prospectifs de 36%. Il est effectivement paradoxal d'alerter sur ce sujet au moment ou les révisions des analystes sont parmi les plus favorables que l'on ait observées depuis très longtemps.

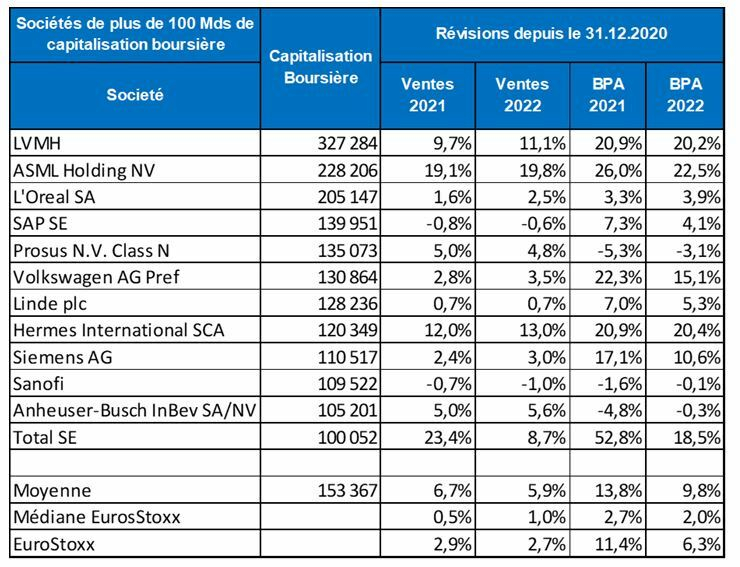

Sociétés de plus de 100 milliards de capitalisation boursière (source : Valquant Expertyse / Factset)

Elles profitent aux banques, aux pétrolières, aux sociétés industrielles très cycliques, mais aussi au secteur du luxe et aux GAFAM américaines. Pourtant, plusieurs éléments nous inquiètent quand au futur des marges des 50 entreprises les plus importantes de l'indice Euro Stoxx, que les analystes voient progresser de 9,8% en 2021, à 11,5% pour 2023, un plus haut historique.

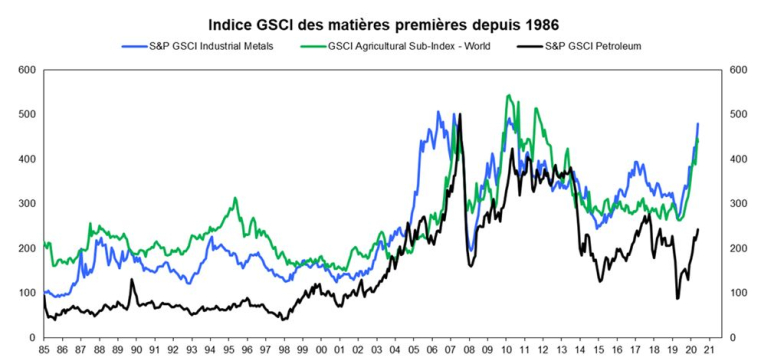

Le premier motif d'inquiétude est la hausse du prix des matières premières. C'est un grand classique, auquel sont plus particulièrement sensibles les entreprises européennes. Le cycle du prix des matières première aurait atteint un point bas aux pires moments de la crise de 2020. L'effondrement des cours du pétrole, jusqu‘à devenir négatif sur les contrats futurs aux USA, constitue le pont d'orgue de cette évolution. Les cours des matières premières venaient d'un plus haut cyclique atteint en 2008-2010, et la baisse des cours avait son duré 10 à 12 ans, une période « habituelle ». En un peu plus d'un an, les prix de la plupart de matières premières énergétiques et industrielles ont doublé, voir triplé, et se trouvent désormais proche des plus haut du cycle précédent. En gros, le cycle de 10 ans s'est déroulé en 14 mois.

Indice GSCI des matières premières depuis 1986. (source : Valquant Expertyse / Factset)

C'est aussi un effet de l'hyperliqudité, mais cela va bien sur impacter les entreprises consommatrices de ces matières premières. Classiquement, elles ne pourront pas répercuter la totalité de cette hausse de couts dans les prix de vente, parce que l'environnement concurrentiel est toujours très difficile. Le « pincement » des marges est inévitable.

Le deuxième poste de coût qui pourrait augmenter significativement et peser sur les marges, ce sont les frais de personnel. Les salaires ont en effet en train de s'apprécier. Mac Donald's annonce une hausse de 10% des salaires aux USA, et planifie une hausse de 35% d'ici 2024. Le leader mondial du hamburger n'arrive pas à recruter aux conditions salariales actuelles. C'est le cas de tous les secteurs des « métiers de bouche », mais aussi de nombreux autres secteurs comme le bâtiment, aux USA et en Europe. Il est vrai que de ce point de vue-là les organisations syndicales dénoncent un gel qui pourrait laisser place à une période de plus grande générosité…Si on ajoute à ces deux éléments majeurs de la formation des résultats, la hausse planifiée du taux d'imposition des bénéfices des entreprises aux USA, on comprend que les marges sont menacées.

9 commentaires

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer