En quelques heures, les investisseurs se sont replongés dans le cycle classique, celui par lequel la restriction de monnaie causée par la banque centrale crée la chute des cours des actions et la hausse des rendements. (crédit : Adboe Stock)

Voilà revenu, enfin, le temps du stress de marché. La chute brutale de Wall Street, de près de 5% en une séance, nous rappelle combien l'investissement en actions est un exercice risqué. On avait fini par l'oublier, et, d'une certaine façon, c'est un juste retour des choses que de voir à nouveau les opérateurs s'inquiéter, et attendre avec angoisse l'ouverture de la Bourse de New York pour connaitre la tendance de la fin de journée.

Finalement, la rentabilité obtenue par l'investisseur ne l'est que par son exposition aux humeurs du marché, et au sang-froid dont il faut toujours faire preuve. Face à la hausse, comme face à la baisse des cours.

De quoi s'agit-il exactement ? Vendredi, le rapport mensuel sur l'emploi a fait état de la création de 200.000 emplois aux Etats-Unis et d'une hausse de 2,9% des salaires, du jamais vu depuis 2009. Tout d'un coup, les investisseurs se sont rendus compte que le risque inflationniste pouvait refaire surface, et rapidement. Ils en ont déduit que la Fed pourrait augmenter ses taux plus rapidement que prévu : peut-être 4 fois, au lieu de 3 fois habituellement anticipé. Dès lors, les taux obligataires ont accéléré leur hausse, jusqu'à se rapprocher de 3%, un niveau considéré comme une ligne rouge à ne pas dépasser, notamment par Bill Gros, l'ex-gourou de Pimco.

En quelques heures, les investisseurs se sont replongés dans le cycle classique, celui par lequel la restriction de monnaie causée par la banque centrale crée la chute des cours des actions et la hausse des rendements. Et, effectivement, les cours ont corrigé de 6% au pire, de 4,6% en fin de journée.

Portant, pour reprendre le titre du livre de Carmen Reinhart et Kenneth Rogoff, nous pensons que « cette fois ci c'est différent ». En tous cas, si le cours des actions venait à corriger fortement, et le cycle à s'inverser aussi brutalement qu'en 2002 et 2008, ce ne serait pas à cause de la hausse des taux.

Nous rappelons notre position sur ce sujet.

1/ La hausse des taux de marché est une bonne nouvelle. Et le pire serait de les voir rechuter, car cela signifierait que le risque déflationniste revient sur le devant de la scène. La hausse des taux souverains, à ce stade de ce cycle très a typique, a été sur compensée par la baisse de la prime de risque induite par la disparition du risque déflationniste. Finalement, les taux américains ont quasiment doublé, depuis leur plus bas atteint à la fin juillet 2016 (1,45%) et leur hausse n'a pas empêché la flambée du cours des actions : elle l'a effectivement accompagné.

Les taux américains ont quasiment doublé, depuis leur plus bas atteint à la fin juillet 2016 (1,45%) et leur hausse n’a pas empêché la flambée du cours des actions : elle l’a effectivement accompagné. (crédit : Factset, Valquant Expertise)

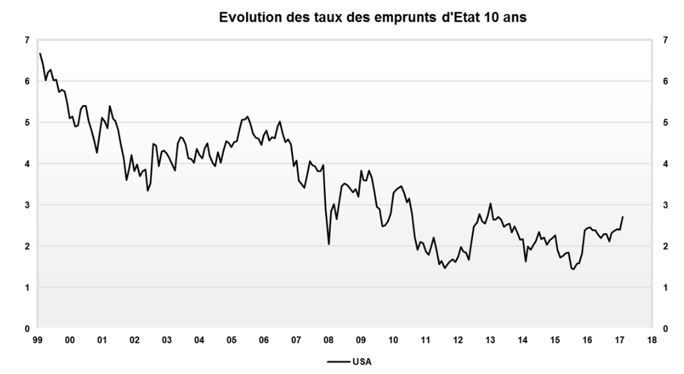

2/ les taux ne devraient pas dépasser 3% aux USA, niveau qui constitue, d'un point de vue graphique, une résistance majeure.

Les taux ne devraient pas dépasser 3% aux USA, niveau qui constitue, d’un point de vue graphique, une résistance majeure. (crédits : Factset, Valquant Expertyse)

Ce niveau de 3% constitue probablement, aussi, le niveau à partir duquel le marché des actions retrouverait un comportement « normal », c'est-à-dire baisser quand les taux montent et monter quand les taux baissent…

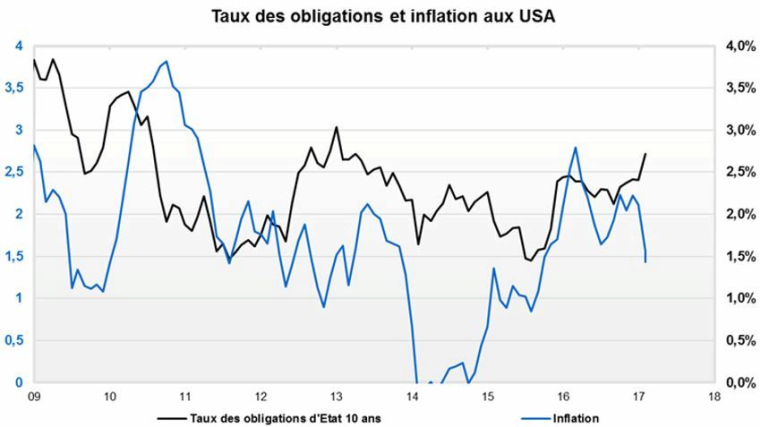

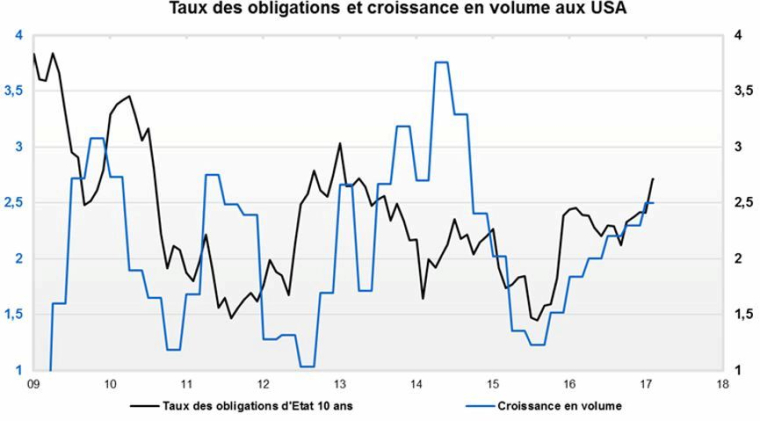

Pourtant, ce niveau de 3% ne devrait pas être dépassé. Inflation et croissance en volume, ne militent pas pour une forte hausse, en tous cas au-delà de 3%.

(crédits : Factset, Valquant Expertise)

(crédits : Factset, Valquant Expertise)

Les forces déflationnistes profondes sont toujours bien là. Elles sont structurelles, et ont suscité la montée du risque déflationniste qui demeure toujours latent et menace les économies. Les forces déflationnistes trouvent leur origine, rappelons-le dans la sphère réelle et dans la sphère financière.

Sphère réelle : le risque déflationniste provient de la conjonction de plusieurs phénomènes :

• La mutation digitale et technologique, qui exerce une forte pression baissière sur les prix, détruit les rentes et produira in fine «l'avènement des machines», si bien décrit par Martin Ford (prix du Financial Times)

• La mutation démographique, qui modifie les comportements d'une population qui vieillit et tend à se refermer sur elle même

• La toute-puissance du pouvoir actionnarial, qui pousse les couts à la baisse quelles que soient les conséquences à long terme.

Sphère financière :

• Le surendettement généralisé et excessif, induit les acteurs économiques à consacrer une part importante de leur revenu au remboursement de la dette, au détriment de la consommation, ce qui mine la croissance et étouffe toute velléité de hausse de prix.

• La possibilité de la mise en œuvre d'une politique monétaire de Quantitative Easing diminue la prime de risque sur les obligations souveraines

Au total, la résurgence de l‘inflation telle que crainte par le marché, nous semble très peu probable.

Nous pensons que les taux vont probablement se stabiliser, et au total peu influencer les cours des actions. Elles resteront gouvernées par leur véritable moteur : la croissance des bénéfices.

Eric Galiègue, président de Valquant, président du Cercle des analystes indépendants

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer