(Actualisé avec valorisation estimée au §4)

FRANCFORT, 15 janvier (Reuters) - Dermapharm devrait

réaliser la première introduction en Bourse de Francfort cette

année, devançant probablement Healthineers, la division

d'équipements médicaux de Siemens SIEGn.DE .

Le laboratoire dermatologique allemand a déclaré lundi

vouloir lever 100 millions d'euros pour financer sa croissance à

l'occasion de son IPO dans le courant du premier semestre 2018.

La famille qui contrôle l'entreprise cédera aussi des titres

et la part du capital en circulation devrait atteindre 25%,

a-t-il précisé.

Selon des estimations des analystes des banques en charge de

l'opération, Berenberg et Oddo BHF, l'entreprise pourrait être

valorisée entre 1,50 et 1,75 milliard d'euros après l'opération.

Dermapharm vise cette année un bénéfice avant intérêts,

impôts, dépréciations et amortissements (Ebitda) de 139 millions

d'euros sur un chiffre d'affaires de 562 millions d'euros.

Des fabricants de génériques comme Stada STAGn.DE , Hikma

HIK.L , Richter Gedeon GDRB.BU et Almirall ALM.MC valent en

Bourse huit à 14 fois leur résultat attendu.

Des sources proches du dossier avaient dit à Reuters la

semaine dernière que Dermapharm voulait entrer en Bourse avant

les congés de Pâques.

Si ce calendrier est tenu, il pourrait s'agir de la première

IPO de l'année en Allemagne, avant celle plus importante de

Healthineers, prévue en mars.

Le fondateur de Dermapharm, Wilhelm Beier, avait annulé en

2016 la vente de l'entreprise à des fonds de

capital-investissement. A l'époque, PC Partners et Nordic

Capital étaient sur les rangs pour reprendre le laboratoire.

(Ludwig Burger et Hans Seidenstücker,; Catherine

Mallebay-Vacqueur et Véronique Tison pour le service français)

Allemagne-Dermapharm devrait réaliser la première IPO de l'année

information fournie par Reuters 15/01/2018 à 16:22

| 12,1400 EUR | Sibe | -2,41% | |

| 1 249,000 GBX | LSE | 0,00% |

© 2026 Thomson Reuters. All rights reserved.

Reuters content is the intellectual property of Thomson Reuters or its third party content providers. Any copying, republication or redistribution of Reuters content, including by framing or similar means, is expressly prohibited without the prior written consent of Thomson Reuters. Thomson Reuters shall not be liable for any errors or delays in content, or for any actions taken in reliance thereon. "Reuters" and the Reuters Logo are trademarks of Thomson Reuters and its affiliated companies.

© 2026 Thomson Reuters. All rights reserved.

Reuters content is the intellectual property of Thomson Reuters or its third party content providers. Any copying, republication or redistribution of Reuters content, including by framing or similar means, is expressly prohibited without the prior written consent of Thomson Reuters. Thomson Reuters shall not be liable for any errors or delays in content, or for any actions taken in reliance thereon. "Reuters" and the Reuters Logo are trademarks of Thomson Reuters and its affiliated companies.

A lire aussi

-

![Un panache de fumée après une frappe sur Téhéran, le 3 mars 2026 en Iran ( AFP / ATTA KENARE )]()

L'Iran a élargi mardi ses attaques de missiles et de drones à travers le Moyen-Orient, touchant un consulat et une base américaine dans le Golfe, malgré la poursuite sur son sol des frappes massives d'Israël et des Etats-Unis. A Téhéran, ville fantôme, les frappes ... Lire la suite

-

![Wall Street termine en baisse mardi]()

par Caroline Valetkevitch et Johann M Cherian La Bourse de New York a fini en nette baisse mardi, dans un contexte d'intensification du conflit au Proche-Orient, qui fait craindre aux investisseurs une guerre prolongée avec des répercussions sur les prix du pétrole ... Lire la suite

-

![Les portraits des 44 membres d'équipage ayant péri dans le naufrage en 2017 du sous-marin San Juan sur une banderole aux couleurs du drapeau argentin, devant le tribunal de Rio Gallegos, dans la province de Santa Cruz, le 3 mars 2026 ( AFP / WALTER DIAZ )]()

Une tragédie "prévisible"? Plus de huit ans après le drame, le procès du naufrage en 2017 du sous-marin argentin San Juan, avec la perte de ses 44 membres d'équipage, a débuté mardi à Rio Gallegos, dans l'extrême sud du pays, au large duquel gît toujours le submersible. ... Lire la suite

-

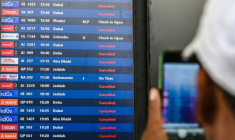

![Un passager prend une photo d'un tableau d'affichage des vols annulés vers les destinations du Moyen-Orient à l'aéroport international de Bombay le 1er mars 2026 en Inde ( AFP / Punit PARANJPE )]()

Des gouvernements et compagnies aériennes organisent des vols pour rapatrier des voyageurs bloqués par la guerre au Moyen-Orient, qui a provoqué l'annulation de 19.000 liaisons en quatre jours, et où des avions commerciaux ont recommencé à voler en faible nombre ... Lire la suite

Mes listes

Une erreur est survenue pendant le chargement de la liste

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer