((Traduction automatisée par Reuters à l'aide de l'apprentissage automatique et de l'IA générative, veuillez vous référer à l'avertissement suivant: https://bit.ly/rtrsauto))

*

Jacobs menace de faire une OPA hostile si le conseil d'administration de GMS ne s'engage pas d'ici le 24 juin

*

L'offre de QXO comprend une prime de 17 % par rapport au prix de clôture de GMS mercredi

*

Home Depot a également fait une offre pour GMS - Wall Street Journal

(Mise à jour du paragraphe 18 pour indiquer que GMS a refusé de commenter) par Sabrina Valle

Le nouveau distributeur de produits de construction du milliardaire Brad Jacobs, QXO QXO.N , a fait une offre mercredi pour acquérir GMS GMS.N pour environ 5 milliards de dollars en espèces et a déclaré qu'il procéderait à une OPA hostile si la direction de l'entreprise rejetait la proposition.

Il s'agit de la deuxième menace d'OPA hostile de Jacobs dans le secteur de la construction cette année, qui s'inscrit dans le cadre de son plan visant à faire de QXO un distributeur de produits de construction réalisant un chiffre d'affaires de 50 milliards de dollars en l'espace d'une décennie.

L'offre intervient trois mois après que QXO a conclu un accord de 11 milliards de dollars pour acheter Beacon Roofing Supply, mettant ainsi fin à une longue bataille pour le rachat de l'entreprise de toiture et élargissant considérablement sa présence aux États-Unis et au Canada.

L'acquisition de GMS permettrait à QXO d'étendre son marché des toitures aux matériaux d'intérieur des maisons, y compris les cloisons sèches.

La proposition de QXO en est encore techniquement à la phase amicale, mais M. Jacobs a déclaré que si le conseil d'administration de GMS n'acceptait pas l'offre avant le 24 juin, QXO était prêt à court-circuiter la direction.

"Si vous décidez de ne pas vous engager... nous sommes prêts à présenter notre offre directement aux actionnaires de GMS qui, nous en sommes convaincus, la trouveront intéressante", a déclaré M. Jacobs dans une lettre envoyée au directeur général de GMS, John Turner.

Dans des propos similaires à ceux qu'il a tenus lors de son offre de reprise de Beacon, Jacobs a déclaré que GMS était mal gérée et qu'elle pourrait être plus rentable pour les actionnaires sous sa direction.

La société GMS, basée en Géorgie, a déclaré dans un communiqué jeudi qu'elle avait reçu une proposition non sollicitée de QXO, qui sera examinée par son conseil d'administration. Elle n'a pas répondu immédiatement à une demande de commentaire de Reuters.

GMS exploite un réseau de plus de 300 centres de distribution et sa gamme de produits comprend des plaques murales, des plafonds, des charpentes métalliques et du plâtre.

Beacon et GMS opèrent toutes deux principalement aux États-Unis et sont également présentes au Canada.

L'industrie américaine du bâtiment, dont l'approvisionnement est essentiellement local et qui est relativement protégée des droits de douane, est en cours de consolidation.

SPÉCULATION

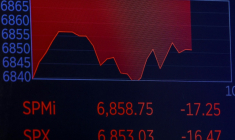

QXO a déclaré avoir offert 95,20 dollars par action pour toutes les actions en circulation de GMS, soit une prime d'environ 17 % par rapport au cours de clôture de la société mercredi.

Dans sa lettre, M. Jacobs indique qu'il a approché M. Turner pour la première fois en juin de l'année dernière, et que les conversations se sont poursuivies au moins jusqu'au 22 mai, date à laquelle les deux directeurs généraux se sont rencontrés à New York.

M. Jacobs a ajouté que sa décision de présenter l'offre publique d'achat est intervenue après que les actions de GMS ont augmenté à la suite de spéculations sur le marché concernant une éventuelle acquisition par QXO. L'offre représente une prime de 29 % par rapport à la valeur de GMS le 22 mai, a-t-il déclaré.

Mercredi, avant que l'offre ne soit rendue publique, les actions de GMS ont atteint leur plus haut niveau depuis près de cinq mois après que la société a publié des résultats trimestriels positifs et annoncé une réduction supplémentaire des coûts de 25 millions de dollars par an.

M. Jacobs a déclaré qu'à la suite des entretiens privés avec M. Turner, il avait entendu dire par des acteurs du secteur que les banquiers de J.P. Morgan et de Jefferies s'étaient efforcés de trouver d'autres prétendants à l'achat de GMS.

La chaîne de magasins de bricolage Home Depot HD.N a également fait une offre pour GMS, a rapporté le Wall Street Journal jeudi, citant des personnes familières de l'affaire.

Les porte-parole de Home Depot et de GMS ont refusé de commenter ce rapport.

Goldman Sachs et Morgan Stanley sont les conseillers financiers de QXO. Paul, Weiss, Rifkind, Wharton & Garrison LLP agit en tant que conseiller juridique.

Jacobs a bâti un empire de sociétés multimilliardaires couvrant des secteurs allant de la logistique à la gestion des déchets et à la location d'équipements en acquérant des entreprises dans des secteurs en cours de consolidation et en cédant certaines d'entre elles à une valeur plus élevée.

QXO était une société de logiciels relativement petite jusqu'en 2023, date à laquelle Jacobs a investi environ 1 milliard de dollars pour la renommer et la reconvertir.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer