L’année 2018 est pour l’instant (bien) décevante pour bien des meilleurs fonds actions France ou Eurozone par rapport aux indices.

L'année 2018 est pour l'instant (bien) décevante pour bien des meilleurs fonds actions France ou Eurozone par rapport aux indices. Beaucoup de fonds les meilleurs sur le long terme ont des performance 2018 inférieures à celles des indices et donc des ETFs.

Comment expliquer un tel phénomène ? Est-ce là le crépuscule de la gestion active, effacée par la vague montante des gestions passives via les ETFs? Ou au contraire, avons-nous là un phénomène conjoncturel qui s'explique par d'autres phénomènes ?

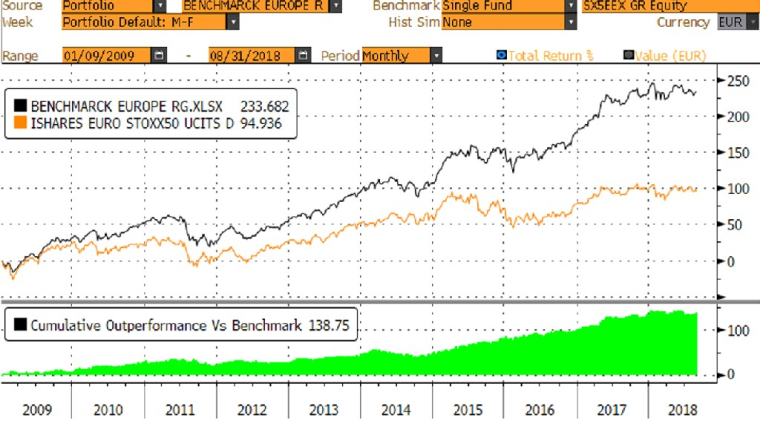

Le graphe suivant compare la performance d'un indice équipondéré de fonds « valeurs de croissance » par rapport à l'ETF Euro Stoxx 50 depuis janvier 2009. On voit clairement la surperformance pérenne de ces fonds mais aussi la sous performance sur l'année 2018. Seule l'année 2011 a été aussi décevante en termes de performance relative.

Source Bloomberg, Evariste Quant Research. Bloomberg n’est pas responsable de cette communication.

Comment expliquer un tel phénomène ?

2011 a été l'année de la crise de l'Euro et dominée par des incertitudes macro-économiques majeures avec le risque de sortie de la Grèce de la zone Euro, la contagion sur l'Italie et l'Espagne, la crise bancaire à Chypre et en Irlande. 2018 est marquée quant à elle par la difficile négociation sur le Brexit et le risque de plus en plus marqué d'une impasse (« hard Brexit »). Elle est aussi et surtout dominée par l'accélération de la guerre commerciale entre les USA et la Chine avec un impact majeur sur les circuits de production mondiaux. On peut donc voir une similitude certaine entre ces deux années.

Dans un tel contexte, on peut voir dans la sous performance des fonds « valeurs de croissance » non pas un changement de structure du marché, mais un plutôt un effet « canari dans la mine » (information de tendance donné par les marchés financiers) sur le risque d'un ralentissement de la croissance européenne du fait des incertitudes liées au Brexit et à la Trumponics. A ceci s'ajoute l'incertitude créée par la fin du QE de la BCE et le ralentissement de la croissance monétaire de la zone Euro. De nombreuses analyses montrent le lien important mais sous-estimé entre croissance du crédit et performance des actions.

Quelles conséquences pour l'investisseur ?

La sous performance actuelle des fonds valeurs de style « croissance à valorisation value » peut alors être vu comme un signal de prudence dans une stratégie d'investissement. Le rebond récent des actions semble ainsi confiné aux grandes valeurs des indices et ne pas se diffuser à l'ensemble de l'univers boursier. Il indiquerait ainsi plutôt un essoufflement de la croissance économique et donc des perspectives boursières. Une telle analyse rejoint celle des (beaucoup de) stratégistes qui s'attendent à un ralentissement conjoncturel lié, à un cycle naturel de consolidations sur des périodes d'environ 3 ans (2008, 2011, 2016 et donc 2019). On note déjà des signes d'un tel ralentissement dans le comportement de certains actifs risqués, à commencer par (comme bien entendu) les actions émergentes, mais aussi récemment les obligations à haut rendement et les obligations convertibles.

Faut-il pour autant vendre les fonds de croissance au profit des ETFs indiciels ?

Nous ne le pensons pas. De fait, les fonds valeurs de croissance ont structurellement des portefeuilles d'actions dont les croissances des profits sont supérieures à celles des indices. Les actions étant concentrées dans des secteurs économiques les plus porteurs (nouvelles technologies, industries en phase de rebond cyclique, positions de franchise, etc…) La sous performance conjoncturelle de ces fonds traduit donc une revalorisation des P/E sur ces valeurs qui reviennent sur des niveaux de plus en plus raisonnables. On peut penser que ces actions sont actuellement sous évaluées d'environ 10% par rapport à leur tendance de sur performance long terme. Elles devraient donc surperformer dans un scénario de baisse du marché, ou au contraire rattraper leur retard dans les mois qui viennent. Malheureusement, le timing d'un tel mouvement de revalorisation est très difficile à anticiper. La meilleure stratégie est sans doute celle de Warren Buffett, quand il affirme qu' »il est impossible de faire un bon market timing sur les valeurs de croissance et que la meilleure stratégie est donc de les conserver même dans les périodes de baisse ».

François d'Hautefeuille – Evariste Quant Research – Membre du Cercle des Analystes Indépendants.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer