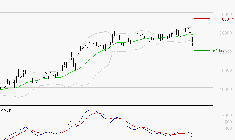

(AOF) - Nexans (+3,14%, à 118,30 euros) affiche une des plus fortes progressions du SBF 120 ce mardi au lendemain de sa forte chute (-9,26%). Hier, l'action du fabricant de câbles a dévissé suite à un changement de directeur général. Le conseil d'administration a surpris lundi en nommant Julien Hueber à ce poste. Il succède à Christopher Guérin qui est remplacé après sept ans dans cette fonction. Ces décisions sont à effet immédiat. Christopher Guérin sera à la disposition de Julien Hueber jusqu'au 31 octobre 2025.

Julien Hueber était le directeur général exécutif de PWR Grid & Connect Europe au sein de Nexans, une activité pesant 2,6 milliards d'euros et comptant 23 sites industriels.

La nomination d'un nouveau directeur général intervient après que Nexans a annoncé fin juillet le départ du directeur financier Jean-Christophe Juillard. Le groupe a lancé le processus de recherche d'un successeur pour ce poste.

" Nexans a confirmé hier soir lors d'une conférence téléphonique avec les investisseurs qu'aucun problème opérationnel, contractuel ou comportemental n'était à l'origine du changement de directeur général ", indique UBS qui reste à l'Achat avec un objectif de cours à 155 euros.

Le broker précise que ce changement de DG ne ralentira pas les fusions-acquisitions du groupe qui vise à devenir un acteur exclusivement dédié à l'électrification. Et il y a même un sentiment d'urgence chez Nexans qui affiche une trésorerie nette positive après deux cessions cette année ".

De son côté, Deutsche Bank souligne que " l'ambiguïté entourant les raisons de ce changement de DG et le moment choisi pour l'annoncer a entraîné une vague de ventes des actions Nexans ". Restant à l'Achat avec un objectif de cours inchangé de 152 euros, la banque allemande explique que " Nexans a également fait part de son ambition d'accélérer le rythme des fusions-acquisitions et de se concentrer sur l'amélioration des marges ".

" Le conseil d'administration souhaite créer une nouvelle dynamique afin d'optimiser davantage les performances tout en mettant en œuvre la feuille de route présentée lors du dernier Capital Market Day ", a précisé hier le fabricant de systèmes de câbles, suite à la nomination de Julien Hueber. Sa journée investisseurs s'était tenue en novembre 2024.

Lors de cette journée, Nexans avait dévoilé ses objectifs pour 2028. La société vise une hausse de 350 millions d'euros de l'Ebitda ajusté entre 2024 et 2028. Le spécialiste du câble anticipe également une rentabilité des capitaux employés supérieure à 20% et des investissements d'environ 1,2 milliard d'euros entre 2025 et 2028.

Nexans présentera le 23 octobre 2025 ses résultats du troisième trimestre.

AOF - EN SAVOIR PLUS

Points clés

- Premier mondial de la conception et fabrication de systèmes de câbles, créé en 1901 ;

- Chiffre d’affaires de 7,1 Mds€ réalisé à 67% dans l’électrification (33% dans les connexions, 18% dans les réseaux et 17% dans le transport d’électricité) ;

- Répartition des ventes à 45% en Europe, 31% dans les Amériques, 14% en Asie Pacifique et 8% en Moyen-Orient, Afrique et Russie ;

- Ambition « Sparking Electrification » : position à l’avant-garde de l’électrification, par la maîtrise de la chaîne de valeur -de la production d’énergie à sa transmission et à sa distribution ;

- Capital éclaté avec 4 positions fortes –le chilien Invexans Pack pour 14,2%, Baille Giffort pour 7,9%, BPI France pour 5,2% et les salariés pour 3,2%-, Jean Mouton présidant le conseil de 14 administrateurs, Christopher Guérin étant directeur général.

Enjeux

- Agilité du modèle d’affaires privilégiant la croissance en valeur et la premiumisation des offres :

- refonte du comité exécutif et de l’organisation en régions avec focus sur les marchés PWR-Grid et PWR-Connect et priorité à la production locale dans les 40 pays où est présent le groupe ;

- investissements précoces dans les capacités de production de dernière génération et maîtrise de l’approvisionnement dès les ressources,

- priorité aux solutions intégrées conjuguant câbles de pointe et innovations en technologies de câblage, de dispositifs de surveillance et de logiciels,

- réduction des coûts : simplification de l’organisation recentrée sur 4 secteurs et 12 sous-secteurs, limitation du nombre de clients, ramenés de 17 000 à 4 000 comptes stratégiques, et, face à l’inflation des prix du cuivre, plans SHIFT Performance et Prime & Amplify,

- montée en puissance de la production de câbles spéciaux -médicaux, bas carbone… ;

- anticipation : plan Ultracker contre les pénuries de pénurie de semi-conducteurs et matières premières, hausse de la capacité de production & recyclage de cuivre à Lens en France,

- innovation dynamique - 15 centres de R&D et + 2000 brevets- tournée vers la création d’autoroutes d’électricité, la performance des isolants, la fiabilité des réseaux et la circularité des câbles avec le pôle cAmpaCity, dédié à l’électrification décarbonée ;

- Stratégie environnementale net zéro en 2050 :

- objectifs 2028 : réduction de 42% des émissions de CO2 de scope 1 et 2 vs 2019 et de 29% pour celles émises dans le scope 3 (fournisseurs),

- modèle E3 (Économie, Environnement, Engagement) sur toute la chaîne de valeur, - lancement de l’activité de recyclage, valorisation des câbles avec objectif d’une teneur en cuivre recyclé de 25 % en 2028 vs 2023 et lancement de câbles à 10 % d’aluminium recyclé ;

- Visibilité avec un carnet de commandes de 8,1 Mds€, auquel s’ajoute 1 Md€ du nouveau contrat RTE ;

- Après les cessions AmerCable et Lynxeo, montée des offres d’électrification dans les revenus via les acquisitions (finlandais Reka Câble, colombien Centelsat, italien La Triveneta), investissement dans un 3ème navire câblier et renforcement en Norvège des capacités d’électricité sous-marine ;

- Bilan sain : 1,83 md€ de capitaux propres et 214 M€ de dette nette, avec effet de levier de 0,85.

Défis

- Exposition limitée au durcissement des droits de douane américains (présence locale et au Canada) ;

- Après une hausse de 4,1% des ventes et de 7% du bénéfice d’exploitation à fin mars, objectifs 2025 inchangés : 2 fois rehaussés d’un chiffre d’affaires d’environ 7 Mds€, d’un résultat d’exploitation de 750 à 800 M€, et d’une génération de trésorerie entre 225 et 325 M€ ;

- Objectifs financiers 2025-2028 : bénéfice d’exploitation de 770-850 M€, rentabilité des capitaux employés supérieure à 20%, investissements d’environ 1,2 Md€, génération de trésorerie cumulée d’environ 1,4 Md€ et effet de levier de la dette de 1 au plus ;

- Dividende 2024 en hausse à 2,60 € et politique de distribution de 30% avec rachats d’actions.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer