Malgré la bonne tenue des marchés boursiers depuis le début de l'automne, Eric Galiègue affiche sa méfiance vis-à-vis de l'évolution à venir des cours de bourse. Faisant suite à sa précédente chronique , l'analyste estime que le mouvement baissier reste d'actualité.

Depuis le déclenchement de la crise dite des subprimes et la chute de Lehmann , les banques centrales ont en quelque sorte pris le contrôle des marchés financiers . Les nouvelles déclarations du Président de la BCE, sur la possibilité d'un renforcement des mesures dites de Quantitative Easing, ont suscité un impressionnant rebond boursier en octobre : la plupart des grands indices boursiers ont repassé au-dessus de leur moyenne mobile un an, et semblent vouloir reprendre leur cheminement haussier, interrompu depuis la mi-août 2015. Peut-on envisager une année haussière de plus dans le cycle actuel ?

Nous ne le pensons pas. Nous croyons que le marché des actions va poursuivre son long retournement baissier, et que, tôt au tard, ce sont bien les fondamentaux qui vont reprendre le pouvoir . Le constat est accablant, plus particulièrement de ce côté-ci de l'Atlantique : sans création de monnaie ex nihilo, les cours des actions seraient à des niveaux bien plus bas. La comparaison de l'indice prospectif des bénéfices avec les cours est très parlante : l'indice des bénéfices des entreprises qui composent l'indice européen est au même niveau qu'il y a plus de 5 ans, alors que les cours de Bourse ont monté de plus de 40 %. Le « carburant » de la hausse des cours n'est pas le bénéfice, mais bien la monnaie créée par les banques centrales.

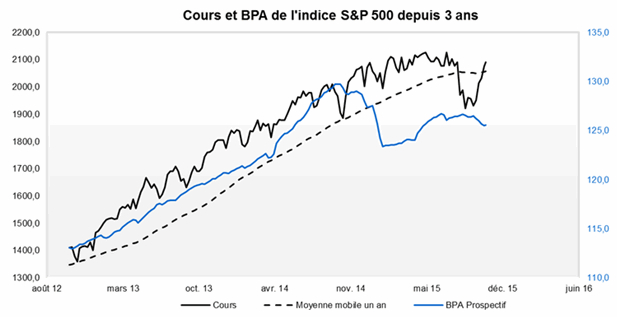

Eolution sur 3 ans des cours de bourse et des bénéfices par actions de l'indice américain S&P 500.

Les US sont, à ce titre, dans une situation moins tendue, mais finalement comparable depuis 18 mois environ : les bénéfices sont en panne, seule la persistance de taux exceptionnellement bas permet aux cours de Bourse de ne pas baisser

Pour Eric Galiègue, président du Cercle des analystes indépendants, les doutes initiés cet été sur les marchés sont voués à se poursuivre.

Si l'utilisation des moyens non conventionnels par les banques centrales, était totalement justifiée pour éloigner le risque financier systémique et d'une grande dépression économique en 2009, la généralisation de l'utilisation de ces outils depuis 6 ans pose problème. Les banques centrales prennent des risques, que les marchés financiers vont probablement découvrir dans les mois qui viennent : risque de crédibilité et risque d'erreur de politique monétaire.

Risque de crédibilité

USA : Les dernières analyses approfondies des minutes et des communiqués de la Fed semble montrer que sa lecture de la conjoncture économique est influencée par les marchés financiers .

Si tel est le cas, le risque de crédibilité de la Fed est grand. Il pourrait causer une crise de confiance vis-à-vis des banques centrales en général, et catalyser une forte hausse de l'aversion au risque au sein les marchés financiers.

Zone euro : Le volontarisme de de la BCE et de M. Draghi l'oblige quasiment à annoncer un QE pour le début 2016, alors que les conditions techniques de sa mise en œuvre semblent compliquées. Par ailleurs, la nécessité économique d'un QE2 est loin d'être démontrée. M. Draghi prend le risque de « griller ses cartouches » au mauvais moment, et de ne plus en avoir lorsque l'urgence de la crise sera à nouveau là.

Le risque d'une erreur de diagnostic de la Fed est réel

La Fed, influencée par les marchés, pourrait surestimer la croissance, et décider d'augmenter les taux alors que la sphère réelle demeure fragile. L'annonce d'une hausse des taux en décembre, et le lancement d'opérations de reprise de liquidité (reverse repo), serait selon nous une très mauvaise nouvelle. Elle induirait des anticipations de hausses futures de taux, pousserait le dollar à la hausse (alors qu'on peut le juger correctement évalué), et renforcerait le risque récessif . Plutôt que de diffuser la croissance au reste du monde, la hausse du dollar aurait pour effet essentiel d'étouffer la croissance des USA . De plus, elle aggraverait la situation déjà difficile des pays émergents, via l'alourdissement de la charge de la dette exprimée en dollar, et augmenterait le risque d'une crise financière majeure d'un pays comme le Brésil.

Pour ces différentes raisons, et aussi parce que la croissance mondiale ralentit (malgré des politiques monétaires très accommodantes), nous demeurons très prudents sur les allocations et sous-pondérons fortement les actions en cette fin d'année.

Eric Galiègue

Le Cercle des analystes indépendants est une association constituée entre une douzaine de bureaux indépendants à l'initiative de Valquant, la société d'analyse financière présidée par Eric Galiègue, pour promouvoir l'analyse indépendante.

14 commentaires

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer