(Avec le Cercle des analystes indépendants)

Que penser d’un marché pesant près de plusieurs milliers de milliards d’Euros dont les règles du jeu vont faire apparaître de nouveaux gagnants et perdants ? Une révolution ? C’est exactement ce que viennent de faire la Loi TEEC (17 août 2015) et son décret d’application (29 décembre 2015) . Ils vont profondément modifier à terme les règles du jeu de l’industrie de la gestion d’actifs en France pour 200 sociétés de gestion et 150 asset owners [i] .

Ces derniers sont invités à rendre compte de leurs stratégies d’investissement ESG et climat . Cette nouvelle donne n’est pas sans provoquer quelques remous dans la stratégie des acteurs et va probablement redistribuer les cartes provoquant des gagnants et des perdants de la gestion d’actifs.

Les deux éléments structurants de la loi et du décret : les asset owners et le scope 3

L’arrivée de nouveaux acteurs : L’article de loi fait office de prolongement de l’article 224 du Grenelle 2 (2011) en intégrant les a sset Owners (mutuelle, sociétés d’assurance, institutions de prévoyance, fonds de retraite ..…). Ils sont amenés, comme les sociétés de gestion, à communiquer sur les conséquences de leurs stratégies d’investissement. D eux volets constituent le cœur du dispositif :

Article 173 de la loi Transition Energétique, Ecologique et Climat : Qui seront les gagnants dans la gestion financière d’actifs.

Non obligatoire et sous réserve de détenir plus de 500 millions € d’actifs sous gestion , on pourrait aisément conclure que la loi est sans conséquence. Premièrement, l’arrivée des acteurs financiers de poids fait office d’effet domino sur l’ensemble de la chaîne de valeur de la gestion d’actifs. Ensuite, s’agissant du principe du « comply or explain [ii] », il constitue un levier intéressant. Devoir se justifier aux yeux de tous et prendre le risque de réputation aux lourdes conséquences n’est pas une option que les investisseurs veulent prendre.

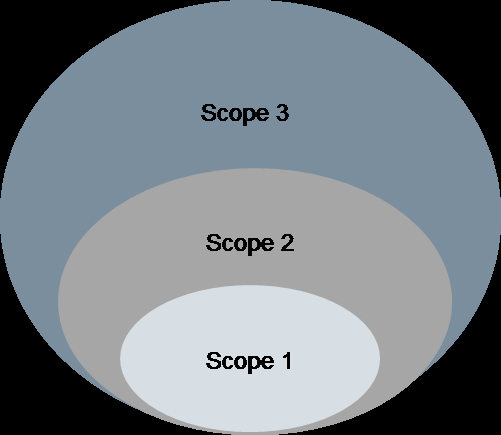

La prise en compte du scope 3 [iii] : (Deuxième volet de la loi) Passé relativement inaperçu, le dispositif IV de la loi invite au calcul des émissions de GES [iv] dans le cadre du scope 3. Dorénavant, chaque euro prêté ou investi devra avoir son empreinte carbone .

Article 173 de la loi Transition Energétique, Ecologique et Climat : Qui seront les gagnants dans la gestion financière d’actifs.

Les stratégies des acteurs

Chez EthiFinance, société d’analyse et de conseil extra-financiers, nous constatons deux faits sur la stratégie des acteurs :

- D’abord, un niveau très disparate des stratégies des investisseurs

- Ensuite, une relative corrélation entre le niveau de réponse et niveau de conviction sociétale de l’entité.

Les gagnants et les perdants

Notre panorama de l’ensemble des stratégies classe, schématiquement, les investisseurs en 4 catégories selon les moyens mis en œuvre et leur niveau conviction.

Les leaders et les challengers forment le groupe de futurs gagnants de la gestion d’actifs. Même si les méthodes ne sont pas encore stabilisées, la précision des objectifs à atteindre et leur courbe d’apprentissage leur procureront un avantage compétitif extrêmement précieux.

Quelques exemples de bonnes pratiques :

- Signature de grands principes (PRI, CDP etc…). Mais le PRI a déjà prévenu d’exclure les acteurs « cosmétiques ». Il est fort à parier que d’autres suivront !

- Communication des indicateurs précis sur les financements verts : information sur le financement de l’efficacité énergétique et des énergies renouvelables.

Les retardataires : Il s’agit d’investisseurs suiveurs de tendance. Ils restent relativement peu concernés par les enjeux ESG et climat. Cependant, leur force de frappe et leur réactivité permettront aux meilleurs d’entre eux de se hisser parmi les survivants.

Les perdants : Groupe le plus problématique puisqu’il s’agit des non concernés par la loi, des non concernés par les enjeux et disposant de faible capacité d’investissement. Le groupe est principalement composé de petites sociétés de gestions [v] . Cependant, certaines de ces sociétés se hissent parmi les challengers.

Conclusion :

« Déployer une approche ESG-Climat globale et cohérente est un processus complexe et de longue haleine » [vi] . Une partie des retardataires et des perdants seront les victimes des risques ESG et climatique pour ne pas avoir compris les enjeux.

L’exercice ne consiste ni à travailler sur l’image, ni à proposer des « usines à gaz » que personne ne comprend. D’où la nécessité d’être accompagné d’un expert afin de structurer une démarche progressive, de se poser les bonnes questions, de sélectionner les justes moyens et d’hériter de la courbe d’apprentissage des autres acteurs. « Ce n'est pas le plus fort [ ] qui survit, ni le plus intelligent. C'est celui qui sait le mieux s’adapter au changement » C. Darwin.

Jean-Marc CLAMY, Directeur de l’analyse et de conseil extra-financiers auprès des investisseurs

Sources : Financement vert, Novethic, Février 2015 ; Climate change investment solutions, a guide for asset owners, IIGCC ; Global climate 500 index 2016

[i] Les détenteurs d’actifs

[ii] La société devra se contraindre à la loi ou expliquer les raisons qui l’amènent à ne pas l’appliquer

[iii] Contrairement au Scope 1, le scope 3 correspond aux autres émissions indirectes, telles que l'extraction de matériaux achetés par l'entreprise pour la réalisation du produit ou les émissions liées au transport des salariés et des clients venant acheter le produit. C’est la part la plus importante d’émissions d’une entreprise.

[iv] Gaz à Effet de Serre

[v] 65% des SGP française sont exclues du fait de na pas atteindre la barrière des 500 millions d’actifs sous gestion

[vi] AF2i : guide de mise en œuvre de l’article 173

1 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer