La magnifique résistance du marché des actions malgré la persistance de nombreux risques (notamment politique avec Trump et la Corée du Nord, économique avec la fragilité de la conjoncture américaine, monétaire avec la hausse de l'euro), nous amène à faire l'inventaire des arguments qui militent pour une poursuite de la hausse des cours des actions. Ils sont, à notre avis, au nombre de trois.

Le premier argument est relatif à la sphère financière. C'est un argument essentiel, généré par le marché lui-même. C'est, à notre avis, un des éléments qui expliquent la hausse des marchés depuis plusieurs trimestres.

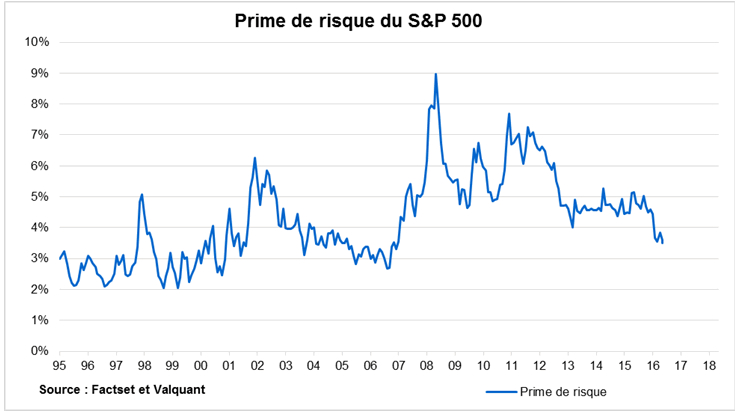

Il s'agit de la poursuite de la réduction de l'aversion pour le risque. Ce phénomène procède notamment du constat que les banques centrales demeurent définitivement les meilleures amies des marchés financiers, et que leur action avisée permet d'éviter à la fois le risque déflationniste et le risque inflationniste.

Dans ce contexte, les prises de paroles de Mme Yellen et de M. Draghi, pendant ce que l'on pourrait appeler «l'université d'été» des banquiers centraux à Jackson Hole, prennent cette année une importance majeure. La réduction durable et à venir de l'aversion pour le risque et de la prime de risque, résulte aussi de la persistance d'un niveau de taux très bas : les investisseurs sont ainsi «obligés» de se porter sur des actifs plus risqués, pour capturer du rendement supplémentaire. Le potentiel de hausse des cours lié à une poursuite ou une accentuation de ces comportements est encore significatif. En d'autres termes, on peut envisager une hausse supplémentaire des PER associée uniquement à la baisse de la prime de risque.

Les arguments pour une poursuite de la hausse

Le second argument est relatif à la sphère réelle. La croissance des bénéfices des entreprises européennes pourrait être bien plus élevée que ce qui est anticipé aujourd'hui. La prévision actuelle de bénéfice est fondée sur l'anticipation d'une poursuite de l'amélioration de la conjoncture économique générale, au-delà des 1,5-2% actuels. L'hypothèse d'une croissance du PIB de 2-2,5% permettrait d'envisager des effets d'échelle importants pour les entreprises. De plus, l'intensification des rachats d'actions pourrait créer en Europe un phénomène de hausse des bénéfices par action, par annulation des actions rachetées par les entreprises européennes. Leur situation financière, plus favorable que celles des groupes américains,permet de multiplier ce type d'opérations. Ainsi, on pourrait assister à de fortes révisions en hausse des prévisions de bénéfice, qui est un moteur haussier très puissant.

Le troisième est d'ordre politique et serait en partie associé au second. Il s'agit d'un mouvement de refondation de l'Europe, qui serait mené par Mme Merkel et M. Macron. Un article très récent publié dans le quotidien Bild-Zeitung, montre que M. Schäuble, le ministre allemand des Finances, serait d'accord pour autoriser les pays de la zone euro à emprunter auprès du MES pour financer des investissements ; cela montre une inflexion majeure d'un acteur politique et économique allemand incontournable.

Alors que l'avenir de l'euro et de l'Europe ont suscité inquiétude et tensions financières notamment en 2011, ces sujets pourraient devenir pour les marchés des motifs de satisfaction. L'accélération de la convergence autour d'un modèle allemand, la création d'une zone intégrée au tous des cinq pays fondateurs, la réduction des déséquilibres internes à la zone euro, grâce au volontarisme allemand, et la mise en œuvre réussie de réformes structurelles en France, donneraient aux investisseurs un argument important pour se positionner sur les actions européennes. La décote de PER vis-à-vis des actions américaines pourrait ainsi se réduire significativement, comme en 1999-2000, et expliquer une hausse des cours.

Selon nous, l'argument le plus convaincant est le premier . Il est endogène à la sphère financière et, en ce sens, se nourrit essentiellement du cycle de la psychologie des investisseurs, qui peut encore s'améliorer. Les deux autres arguments sont recevables, mais procèdent d'une vision optimiste de l'avenir, et se réfèrent dans les deux cas à la situation de l'Europe. Ils ne prennent pas en compte le corolaire de ce renouveau économique et politique : la forte hausse de l'euro…

Eric Galiègue – Valquant Recherche – www.valquant.fr

Membre du Cercle des analystes indépendants

5 commentaires

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer