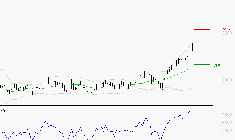

(AOF) - Accor (+5,21% à 44,41 euros) caracole en tête du principal indice parisien après avoir confirmé ses perspectives annuelles tout en évaluant la possibilité d'une cotation d'Ennismore, qui regroupe ses marques d'hôtels et de restauration lifestyle, afin de doper sa croissance. Au troisième trimestre, le groupe hôtelier a enregistré un chiffre d'affaires de 1,36 milliards d'euros en hausse de 0,1% à taux de change constant par rapport au troisième trimestre 2024

L'opérateur des chaînes Ibis et Novotel anticipe pour l'exercice 2025 une croissance du RevPAR entre 3% et 4% et une croissance du réseau autour de 3,5%. Le groupe revoit à la hausse sa perspective de croissance de l'EBE courant entre 11% et 12% (entre 9% et 10% initialement) à taux de change constant.

Par ailleurs, le groupe a décidé de lancer une nouvelle tranche de rachat d'actions pour un montant de 100 millions d'euros au quatrième trimestre 2025.

AOF - EN SAVOIR PLUS

Points clés

- Premier opérateur hôtelier mondial, créé en 1967, avec plus de 40 % du marché, leader en France, en Asie-Pacifique, Moyen-Orient-Afrique et Amérique latine ;

- Parc hôtelier de 5 740 hôtels exploités sous 45 marques, 10 000 restaurants & bars dans 100 pays, du luxe pour 26 % des revenus sous les marques Fairmont, Raffles, Sofitel … au milieu de gamme (34 %) et aux hôtels économiques Adagio, Ibis, Mercure, Novotel…;

- Activité de 5,61 Mds€ équilibrée au niveau mondial et répartie en deux divisions : « Premium, Milieu de Gamme & Économique » pour 53 % des revenus et « Luxe & Lifestyle », regroupant conciergerie, location de résidence de luxe ou services digitaux pour hôteliers… ;

- Deux ambitions :

- dans l’hôtellerie, consolidation du leadership de Ibis, Novotel et Pullman et densification du réseau via les marques de Mövenpick, Mercure, Handwritten et Greet,

- dans le luxe & lifestyle, croissance forte tirée par la valorisation des marques Orient Express, Raffles et Fairmont, Sofitel, MGallery, Emblems et Ennismore ;

- Capital ouvert avec des positions fortes (10,49 % pour le fonds Parvus, 6,8 % pour le séoudien KHC et 6,2 % pour le fonds qatari QiA, avec un conseil de 13 administrateurs présidé par le directeur général Sébastien Bazin.

Enjeux

- Agilité du modèle d’affaires :

- fondée sur la diminution des besoins en fonds propres par l’« asset light » -vente des murs et contrôle de la gestion, plan de cessions d’actifs chez AccorInvest,

- conçue pour la création de trafic via un portefeuille étendu de marques mondiales, une distribution maximisant la conversion en nuitées, la fidélisation et les partenariats -dans la distribution avec Amadeus, la croissance en Chine Taïwan et Mogolie avec le chinois Huazhu Hotels, en Inde avec InterGlobe, avec IDeaS pour la gestion des revenus du portefeuille d’activités,

- diversifiée dans les services aux propriétaires, à la contribution positive depuis 2024,

- accélérant l’extension du parc hôtelier -pipeline de 241 000 chambres, avec montée en gamme du luxe et de la présence en Amérique centrale,

- et soutenue par l’innovation permanente, dans les process & outils et les organisations : plateforme unique de services partagés pour les 2 divisions, plateforme de distribution et réservation pour le programme de fidélité ALL ;

- Stratégie environnementale « Planet 21 » visant 0 carbone en 2050 pour les hôtels Accor :

- 2025 : baisse de 25,2 % des émissions en interne et de 15 % chez des fournisseurs,

- élimination des plastiques à usage unique, « emprunt vert …» ;

- Croissance de 1,9 % du réseau d’hôtels avec des ambitions en Inde et pour la chaîne Mercure ;

- Structure financière maîtrisée avec 2,2 Mds€ de liquidités, un autofinancement libre récurrent de 614 M€ et une dette nette ramenée à 2,5 Mds€.

Défis

- Evolution du taux d’occupation des hôtels (60,9 % au 1 er semestre) et du revPAR (69 €, en hausse de 4,6 %) ;

- Impact négatif de la cherté de l’euro vs le réal brésilien et les dollars australien et canadien ;

- Après une hausse des revenus mais un repli du bénéfice net au 30 juin, objectifs 2025 : hausse de 3-4 % du RevPAR, de 3,5 % du réseau et de 9-10 % de l’excédent brut d’exploitation ;

- Stratégie 2023-2027 avec des objectifs financiers confirmés pour chacune des divisions :

- « Premium, Mid & Eco » : hausse annuelle de 2,5 à 3,5 % du réseau, de 2 à 4 % du RevPar, de 4 à 7 % du bénéfice d’exploitation,

- « Luxe & Lifestyle » : croissance annuelle de 8 à 3,5 % du réseau, de 3 à 5 % du RevPar, de 11 à 13 % du bénéfice d’exploitation,

- pour le groupe : croissance annuelle de 3 à 5 % du réseau, de 3 à 4 % du RevPar et de 6 à 10 % du bénéfice d’exploitation ;

- Dividende 2024 de 1,26 € dans le cadre d’un engagement de retour aux actionnaires de 3 Mds€ environ entre 2023 et 2027.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer