"Depuis plusieurs mois nous évoquons les deux normalisations du marché des actions, qui concernent les deux moteurs des actions. Elles devraient justifier au moins un ralentissement de la hausse de leurs cours, voire un retournement, indépendamment de la situation sanitaire." (Crédit photo : Adobe Stock )

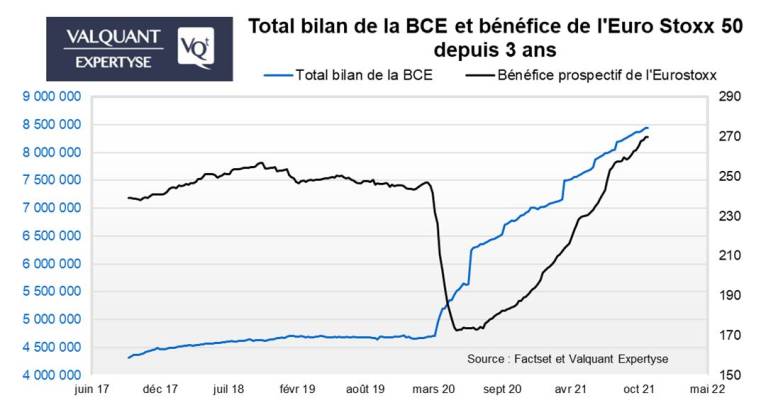

Tout au long de l'année 2021 les deux moteurs habituels des actions, le moteur réel (les bénéfices des entreprises) et le moteur financier (la monnaie émise par les banques centrales) ont fonctionné simultanément à plein régime. C'est une situation très rare, car habituellement les deux moteurs fonctionnent alternativement, mais pas ensemble. Cette configuration exceptionnellement favorable, qui explique la puissance du marché haussier, devrait se terminer en 2022.

Source : Factset et Valquant Expertyse

Depuis plusieurs mois nous évoquons les deux normalisations du marché des actions, qui concernent les deux moteurs des actions. Elles devraient justifier au moins un ralentissement de la hausse de leurs cours, voire un retournement, indépendamment de la situation sanitaire.

Le premier moteur est l'évolution des bénéfices des entreprises. Celle-ci dépend de nombreux facteurs : la situation de la conjoncture économique, le taux de change, l'évolution du cours des matières premières et des salaires. Cette liste n'est pas exhaustive, mais il est certain que la tendance des bénéfices est en train de freiner fortement. La psychologie générale des acteurs de marché est influencée par la façon dont on présente les choses : les comptes du troisième trimestre, par exemple, ont de nouveau montré de nombreuses surprises positives, en partie parce ce que l'effet de base a encore joué. Les taux de croissance apparents parfois très élevés, contribuent à maintenir la tendance haussière des cours.

Portant, le marché anticipe les évolutions du bénéfice futur. C'est le bénéfice prospectif qui normalement impacte les cours ; ce bénéfice prospectif correspond à une projection sur un an du résultat des entreprises. Donc, aujourd'hui, le marché regarde les bénéfices de 2022 vs 2021, et la variation entre ces deux bénéfices est désormais de l'ordre de 6% «seulement», comme d'ailleurs entre le BPA 2023 et le BPA 2022. Cela constitue selon nous une normalisation qui s'affirme avec le temps. Mais il est vrai aussi que les publications à venir de l'année 2021 rappelleront aux investisseurs la fantastique agilité des entreprises et leur capacité à dépasser les marges antérieures. Même si la hausse des couts, notamment de la transition environnementale, les pénuries de main d'œuvre et d'intrants en général, menacent aujourd'hui les marges des entreprises.

Inquiétude autour de la hausse de l'inflation

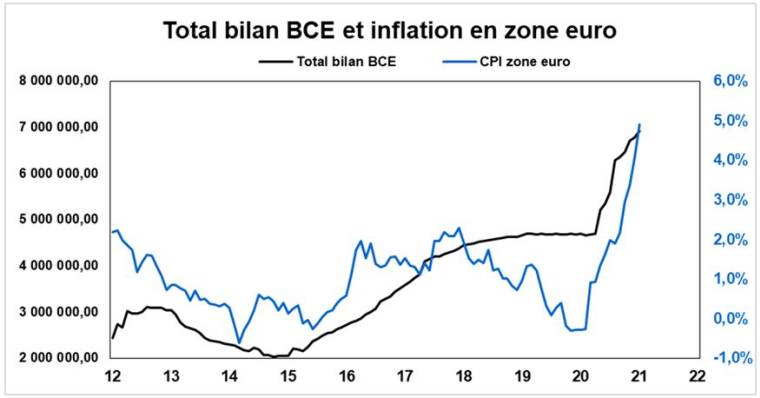

La seconde normalisation concerne la création monétaire. Sur ce plan, la normalisation s'accélère. Plusieurs représentants de la banque centrale américaine se sont inquiétés de la hausse de l'inflation et de son caractère plus permanent que transitoire. Notamment, la hausse des loyers, qui s'accélère, devrait continuer à impacter positivement l'indice des prix. En effet, le renchérissement des loyers est logique et accompagne habituellement, avec un certain délai, le prix de l'immobilier, qui a progressé de 15% en un an pour le prix médian des maisons, qui dépassé 350.000 $. L'effet loyer est d'autant plus important qu'il est pondéré à hauteur d'un tiers dans l'indice des prix américain. Le président de la Fed, Jerome Powell, a d'ailleurs banni de son vocabulaire le terme «transitoire», lorsqu'il s'exprime sur l'inflation.

Ainsi, le « tapering » (réduction des achats d'actifs) pourrait porter sur 30Mds$ et non 15Mds$ comme annoncé par le dernier comité de politique monétaire de la Fed. De son coté, en Europe les Inquiétudes portent sur le même sujet. Fabio Panetta, un membre du directoire de la BCE, s'inquiète de la hausse des prix. Il a déclaré lors d'une conférence à Sciences Po : "La « mauvaise » inflation pourrait devenir une inflation « dangereuse » si des tensions haussières persistantes sur les prix désancraient les anticipations d'inflation et déstabilisaient les mécanismes de fixation des salaires et des prix".

Source : Factset et Valquant Expertyse

Ainsi, de deux côtés de l'Atlantique il semble bien que les mesures exceptionnelles de soutien vont s'arrêter en mars prochain…sauf événement exceptionnel ou retour de la pandémie, que nous a fait craindre l'espace d'une dizaine de jours l'apparition du nouveau variant OMICRON.

Au total, ces deux normalisations justifient au moins une décélération de l'appréciation des actions. Pour l'instant, toujours poussé par les deux moteurs réels et financiers, la vitesse acquise par le marché lui permet de ne pas s'inquiéter de deux normalisations à venir. Mais les arguments sont bien là, et ils seront avancés pour expliquer tout mouvement baissier qui ne manquera pas de se produire dans les mois qui viennent.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer