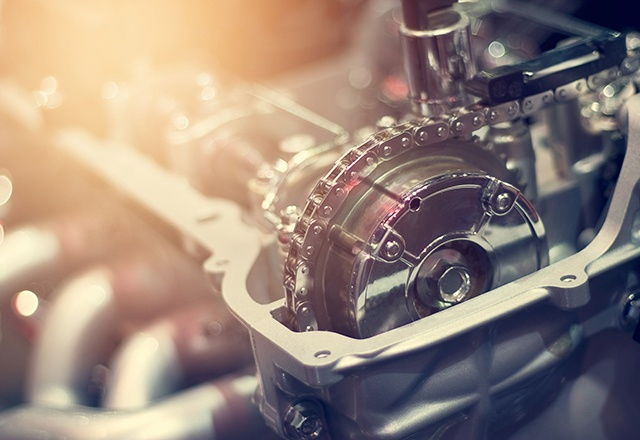

MGI Coutier bénéficie de la bonne conjoncture automobile européenne, un marché sur lequel il réalise encore plus de la moitié de son activité. (crédit : Adobe Stock)

C'est triste à dire, mais l'analyste financier doit toujours, à un moment ou à un autre, se mettre à parler d'argent, et prononcer et/ou écrire le mot "cash". Il est certes mieux de parler en pourcentages, surtout quand il s'agit d'expliquer la croissance et les marges d'une société, mais tout n'est pas toujours aussi simple qu'on le voudrait : encore faut-il que cette croissance soit bien financée, et le seul moyen de s'en assurer est de considérer les chiffres en durs. Ceux des comptes publiés par l'entreprise en question, que l'on agrège, retraite, et simplifie, pour pouvoir en tirer des indications sur le présent, et, plus éventuellement, sur l'avenir.

Quand on s'intéresse avant tout à la dynamique d'une société, parce que c'est cela que la Bourse apprécie le mieux, lire un bilan n'a rien de folichon : après tout, ce n'est qu'un inventaire, et en quelques sortes un état des lieux, statique et définitif, établi parce qu'il le faut bien, en attendant le prochain. Mais en faisant un tout petit peu d'arithmétique : quelques additions, une soustraction et une division, on peut voir si une entreprise est solide ou pas, ce qui est déjà beaucoup. On peut voir si elle doit beaucoup (trop) d'argent aux banques, ou si elle a vraiment du cash dans sa caisse, ou encore si sa situation de trésorerie nette est confortable, ce qui n'est pas exactement la même chose.

Et on ne doit surtout pas s'arrêter au bilan : ce qui compte avant tout, c'est le flux de liquidités que l'entreprise fabrique année après année dans son compte d'exploitation, autrement dit le "cash-flow" ou, en bon français : la capacité d'autofinancement. Il faut donc calculer ce montant d'argent gagné et mis de côté, et qui appartient vraiment aux actionnaires. Lesquels pourront le cas échéant en disposer en se payant un bon dividende. Mais seulement après avoir fait leur métier d'actionnaire : après en avoir ré-investi une partie dans le maintien, et surtout le développement, de l'outil de travail, ce qui est la moindre des choses. Et il faut donc calculer ce montant qui reste après investissements, ce "free cash-flow" ou, autrement dit en français châtié : la génération de trésorerie libre.

Une star n'a pas besoin d'argent frais pour grandir

Bien produire, bien vendre, vendre toujours plus, c'est bien, mais le but ultime de l'entreprise, pour dire les choses un peu crûment, c'est de fabriquer du cash. La preuve ? : la Bourse valorise mieux les entreprises qui grandissent régulièrement tout en générant ce fameux cash : les "valeurs de croissance", ou autrement dit les fameuses sociétés "stars" de la non moins fameuse matrice du Boston Consulting Group. Ceci pour une excellente raison : une star n'a pas besoin d'argent frais pour grandir, et ne fait donc pas d'augmentations de capital en cours de route, opérations financières qui diluent in fine le bénéfice par action. Ce qui est mal.

De fait, les stars cotées ont le plus souvent le statut enviable de "darling" : un titre unanimement recommandé, que tout le monde veut avoir en portefeuille, qui coûte cher, et qui surperforme allégrement, nonobstant sa valorisation élevée. Dans la cote parisienne, Trigano (PER : 18,2x, cours +74% depuis le début de l'année), Kering (PER : 21,5x, cours +78%), Ipsen (PER 20x; cours +43%), Biomerieux (PER 32,4, cours +42%), STMicroelectronics (PER 20,8x; cours +82%), Lectra (PER 23x ; cours +23%), pour ne citer que celles-là, sont des vraies darlings : des valeurs bien plus chères que l'indice SBF 120, qui affiche un PER moyen de 15x seulement, mais bien plus performantes aussi, le dit SBF 120 ne progressant que de +9% environ depuis le début de l'année.

MGI Coutier grandi en générant du cash

Tout cela est bel est bon, me direz-vous, mais peut-on éventuellement trouver, en fouillant dans la cote, des stars qui ne sont pas des darlings ? MGI Coutier, un équipementier automobile fournissant la plupart des grands constructeurs (PSA, Ford, Renault-Nissan-Dacia, GM, Tata, FCA, Volvo, Toyota, VW, etc…), qui devrait réaliser plus d'un milliard d'euros de chiffre d'affaires cette année avec 39 usines et plus de 10.000 salariés dans 21 pays, une midcap et une société familiale, coche éventuellement toutes les cases. De fait, si l'on y regarde d'un peu plus près (et en faisant le minimum d'arithmétique), on trouve 1) une croissance significative du chiffre d'affaires, soit +6% sur neuf mois 2017 (après +12% en 2016), et, 2) un bon bilan à fin juin 2017, soit une dette financière nette insignifiante : quelques millions d'euros, et une situation de trésorerie nette plus que confortable : près d'une centaine de millions d'euros.

Et un bilan encore meilleur qu'à fin décembre 2016 : en un mot comme en cent, MGI Coutier grandit rapidement tout en générant du cash. La société bénéficie de fait de la bonne conjoncture automobile européenne, un marché sur lequel elle réalise encore plus de la moitié de son activité, et dégage une bonne marge opérationnelle. Une marge qui a bien progressé depuis trois ans qui plus est, avec des produits, principalement des composants pour gérer les fluides (circuits pour les carburants, lave-glace, conduits d'air et d'aération/ventilation, etc…) et aussi des mécanismes (serrures, charnières, etc…), plutôt sophistiqués, et le plus souvent conçus à la demande des clients.

Les moyens de faire des acquisitions

En d'autres termes, MGI Coutier peut défendre ses prix, et ses bonnes marges lui font générer largement assez de capacité d'autofinancement pour investir dans sa croissance : la société construit trois nouvelles usines cette année (en Chine, au Mexique et en Thaïlande), et s'équipe rapidement en robots de production (+60 au premier semestre), pour augmenter ses capacités et gagner en productivité. Ce qui permet de compenser les augmentations de coûts : matières premières, et surtout salaires, orientés à la hausse partout, y compris dans les pays "low-cost", qui le sont de moins en moins.

Ce qui permet aussi de rester assez profitable pour avoir les moyens d'accélérer encore cette croissance : MGI Coutier peut ainsi procèder de temps à autre à une acquisition "structurante", qui apporte avant tout un complément d'offre produits, financée en partie par endettement bancaire, lequel peut-être remboursé dans des délais raisonnables. Cela a notamment été le cas d'Avon Automotive en 2011 aux Etats-Unis, une grande opération qui a bien transformé la société en apportant un nouveau savoir-faire, la transformation du caoutchouc, et un accès à de nouveaux marchés : MGI Coutier a fini de rembourser la dette d'acquisition cette année.

Tout en continuant à renforcer sa trésorerie, on l'a vu. De la trésorerie libre de société star ?

J. Lieury - Analyste Senior - Olier Etudes & Recherche - Membre du Cercle des Analystes Indépendants

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer